论文标题:Spillover Effects of Mandatory Portfolio Disclosures on Corporate Investment

中文标题:投资组合强制披露对企业投资的溢出效应

原文来源:SANI J, SHROFF N, WHITE H.2023. "Spillover Effects of Mandatory Portfolio Disclosures on Corporate Investment." Journal of Accounting and Economics, 76(2-3): 101641.

供稿:李卓诚

封面图片来源:Pexels

编者按 :

少有研究关注公司是否或如何根据披露专有信息的要求(例如,由于披露法规的变化)改变其投资决策。本文通过记录投资组合强制披露减少了投资者在信息获取方面的“投资”,对现有研究做出补充。相比之前的研究,本文检验了对投资者信息获取的“冲击”,并探讨了公司如何通过决策做出反应,且本文拓展了投资组合披露对企业业绩的机制研究,文章的结果表明投资组合披露通过减少被投资公司从价格中学习的机会而产生实际影响。

一、引言

长期以来,信息披露一直是监管机构促进有效资本配置以刺激经济增长的首选方法。虽然先前的研究主要集中在管理上市公司的披露规则上,但美国证券交易委员会也通过1934年的《证券交易法》和1940年的《投资公司法》来规范投资公司(例如共同基金)的披露,要求基金披露其投资组合持有的信息等。近年来,SEC要求投资公司披露的信息越来越多,无论是在数量上还是在频率上。先前的研究发现,虽然投资组合披露要求提高了资本市场的透明度,增加了投资基金投资组合中公司的流动性,但同时也给投资公司带来了巨大的成本,尤其是主动管理(AM)共同基金,允许提前交易和模仿行为损害了AM共同基金的业绩。

本文研究了AM共同基金的投资组合披露对其投资组合/被投资公司投资行为的影响。投资组合披露要求可以揭示AM共同基金交易策略的专有信息,从而减少他们为交易决策而进行昂贵的私人信息获取的动机。私人信息获取的减少降低了其投资组合公司股价的信息性。因此,本文预测投资组合披露要求对投资组合公司的投资决策具有负面溢出效应,因为它减少了公司经理了解投资者私人信息的机会,否则这些信息将反映在其股价中。截至2004年底,美国股票共同基金总共管理着超过4.3万亿美元的资产,这是本文实证分析的重点时期——其中大部分是由主动型基金管理的,它们承担了强制性投资组合披露的大部分成本。因此,AM共同基金获取和交易私人信息的激励减少所带来的潜在信息损失,会显著降低价格的信息性和管理者从价格中学习的机会。

为了检验投资组合披露对被投资公司经理从价格中学习的程度的影响,本文利用了2004年美国证券交易委员会(SEC)的一项规定,该规定将共同基金的投资组合披露频率从半年一次提高到每季度一次;其次,精简其投资组合时间表,使其对投资者“更有用和更容易理解”。这项规定代表了AM共同基金公开披露的重大变化,并受到基金经理的强烈反对,理由是它将披露有关基金投资策略的专有信息。因此,2004年的监管变化能够检查投资组合披露要求对价格告知公司投资决策程度的影响,同时过滤掉与披露选择相关的典型内质性问题。

使用DID设计,本文比较了2004年监管前后具有高监管前AM共同基金所有权的公司(被处理公司)的投资价格敏感性变化与具有低监管前AM共同基金所有权的公司(控制公司)的投资价格敏感性变化本文的回归包括:(i)企业固定效应,以控制影响监管后投资变化的时不变企业层面变量;(ii)价格行业固定效应,以控制行业特征差异对投资价格敏感性的影响;(iii)对投资和投资价格敏感性的常见时间序列变化的年度和价格固定效应,与监管无关,对被处理公司和控制公司都有影响。文章研究设计背后的识别假设不是随机分配高与低调幅共同基金的所有权;在没有2004年监管的情况下,拥有高资产管理和低资产管理共同基金所有权的公司的投资价格敏感性会有相似的趋势。

二、研究贡献

本文有几点贡献。首先,前期研究发现,投资组合披露要求会影响披露基金的业绩,影响“领跑者”和“搭便车者”的交易和绩效;增加基金粉饰账面的激励并增加短视。文章的实证结果表明投资组合披露要求通过减少被投资公司从价格中学习的机会而产生实际影响,从而扩展了此类文献研究。本文的研究结果通过记录投资组合公司因此类监管而承担的可观成本,为正在进行的与增加投资组合披露要求相关的讨论提供了信息。文章的研究结果表明,2004年美国证券交易委员会的规定,旨在帮助基金投资者做出更明智的决策,使共同基金更加透明,可能不仅损害了AM共同基金的业绩,也损害了投资组合公司的业绩。最终由基金投资者持有。如上所述,本研究并没有谈到监管的净福利效应,文章记录了2004年美国证券交易委员会法规的一个重大成本,但在任何福利分析中都应该考虑到可能存在抵消收益和/或额外成本。

其次,本文涉及到越来越多的关于从价格中管理学习的研究。之前的研究发现公司披露可以挤出私人信息生产,从而减少管理层从价格中学习。本文检验了强制披露对公司投资者而非公司本身对私人信息获取激励和从价格中学习的影响。更广泛地说,大多数先前关于价格学习的研究都检验了了对潜在公司的“冲击”,并分析了信息获取决策方面形成的交易者如何对新均衡做出反应。相比之下,本文检验了对投资者信息获取的“冲击”,并探讨了潜在公司如何通过决策做出反应。因此,本文通过说明知情交易者的信息获取活动与管理层从股票价格中学习之间的联系,对该类研究做出了贡献。

最后,本研究与研究披露实际影响的文献广泛相关。很少有研究调查公司是否/如何根据披露专有信息的要求(例如,由于披露法规的变化)改变其投资决策。本文通过记录披露基金减少了他们在信息获取方面的“投资”,从而扩展了这一文献,因为一项法规增加了可以披露其专有信息的强制性披露。

三、研究背景

(一)制度背景和现有研究

1940年的《投资公司法》规范了共同基金的信息披露。在2004年5月之前,美国证券交易委员会要求共同基金每年两次使用N-30D.10表格披露其投资组合持有量2004年5月,美国证券交易委员会修订了其披露规则,增加了共同基金投资组合披露的频率,要求基金每季度以N-CSR和N-Q表格披露其完整的投资组合时间表。所有共同基金,无论规模大小,都必须提供季度投资组合披露。基金不允许寻求保密处理,必须报告其全部投资组合持有情况,无论证券类型和头寸规模如何。该规定的目的是提高基金经理交易策略的透明度,从而实现更密切的监控,并提高投资者做出更明智的资产配置决策的能力。然而,这一规定遭到了共同基金的强烈反对。

为了减少基金经理对“抢跑”行为的担忧,SEC的规定允许共同基金在季度结束后最多60天内披露其季度持仓情况。然而,更频繁地披露信息,至少有两个原因可以促进抢先投资。首先,共同基金经常经历资金的流入和流出,这些资金流动在很大程度上是基金过去业绩的一个函数——表现最好的基金经历大量资金流入,表现最差的基金经历大量资金流出。此外,共同基金通过在现有比例下扩大和收缩其投资组合来应对资金流动。因此,有关基金投资组合的最新信息越多,掠夺性的交易员就能更有把握地抢在经历大量资金流入/流出的共同基金的交易之前。换句话说,考虑到资金流动的可预测性和AM共同基金对资金流动的反应,更频繁的投资组合披露允许掠夺性交易者以较低的风险抢先经营AM共同基金。

与这些论点一致,先前的研究发现,投资者(如对冲基金)使用投资组合披露来预测共同基金的交易,并根据他们的预期交易获得正的异常回报;重要的是,这种交易在2004年美国证券交易委员会的监管之后变得更加强大,这对披露基金的回报产生了不利影响。AM共同基金更频繁地披露投资组合,还允许其他投资者通过模仿披露基金的持股情况,免费利用披露基金的专有研究和投资策略,而无需承担研究成本。由于披露AM共同基金继续产生研究成本,以确定有利可图的交易策略,它们的净费用回报可能低于那些免费利用其研究的基金/交易员。这反过来又可以减少流入披露基金的资本,甚至增加它们的费用率(因为它们的固定研究成本是在较少的管理资产上平均的)。

(二)从股票价格和共同基金投资组合披露中学习

金融市场的主要角色之一是信息的生产和聚合。金融市场允许交易者有机会从他们收集信息的努力中获利,从而激励他们获取私人信息。作为交易过程的结果,股票价格汇总了有关公司未来现金流量及其价值的分散信息。尽管经理们比外人更了解他们自己的公司,但就他们不掌握所有与决策有关的因素的完美信息而言,股票价格可以反映一些对经理有用的增量信息。重要的是,最优投资决策不仅取决于公司内部的信息(例如,按地区划分的单个产品的销售,库存数量),而且取决于外部信息(例如,宏观和行业层面的经济趋势,消费者偏好,竞争对手的地位),外人可以更多地了解。此外,知情交易者的信息优势可能还在于他们处理和综合公司披露的含义的能力(即信息管理者知道)。Bai等人(2016)讨论了投资者如何将管理者披露的信息与他们自己的私人信息结合起来,并通过他们的交易将这些信息传达给管理者。因此,价格对管理者来说是一个有用的信息来源。

在某种程度上,美国证券交易委员会的规定减少了共同基金的信息获取努力和知情交易,它减少了股票价格的信息量。具体地说,投资者为收集和处理信息而产生成本,直到他们的知情交易产生这些成本的预期净利润(Grossman和Stiglitz, 1980;Verrecchia, 1982)。由于更频繁的投资组合披露降低了私人信息交易的预期净利润,2004年美国证券交易委员会的规定降低了AM共同基金获取和交易私人信息的动机。因此,本文预测2004年的法规通过降低投资者对私人信息获取的激励而降低了价格信息性,这导致管理者在做出投资决策时对价格的重视程度降低,从而降低了投资价格敏感性。

尽管有上述预测,AM共同基金减少私人信息收集是合理的,这增加了未受影响的交易员和市场参与者(例如,对冲基金、分析师、商业媒体等)加大私人信息收集力度的激励。虽然这种从AM共同基金到其他市场参与者的信息获取的替代可能会发生,但本文认为2004年的监管仍有可能降低价格信息性,原因如下。首先,AM共同基金的信息获取活动是非常昂贵的(从他们的费用可以看出),他们通过从一个非常广泛的投资者池中积累大量的管理资产来收回信息获取的固定成本。对于分析师或媒体来说,要为他们所报道的公司获取私人信息(每年)付出如此高昂的成本,即使不是不可能,也是很难的。其次,虽然对冲基金拥有大量资源从事私人信息获取,并且不受共同基金相同的披露要求,但它们与共同基金相比具有非常不同的投资策略和专业知识。对冲基金不太可能从根本上改变其投资策略,以应对SEC的监管规定。此外,包括对冲基金在内的其他专业投资者无法获得共同基金所能获得的广泛投资者基础。最后,在第7.2节中,文章通过经验验证了2004年美国证券交易委员会的规定确实导致了价格信息的减少,这与本文上面的论点一致。

四、研究设计

(一)数据来源与样本选择

文章首先确定由于2004年美国证券交易委员会的规定而增加其投资组合披露频率的AM国内股票共同基金。具体来说,文章首先从EDGAR、Thomson Reuters S12和CRSP共同基金数据库中获得了2004年SEC规定之前一年的基金强制性和自愿披露日期的全面列表,并将在2004年5月之前每季度自愿披露持仓情况的基金排除在所有积极管理的国内股票共同基金的名单之外。这一程序产生了1,291只AM共同基金的样本,这些共同基金增加了披露频率,以应对2004年的监管变化(受影响的基金)。在本文的数据中,受2004年监管变化影响的AM共同基金数量与其他探讨2004年SEC监管的研究报告相似。接下来,文章从Thomson Reuters S12数据库中获得投资组合持有数据,以计算受影响基金的公司层面所有权,以确定受影响基金和控制公司。

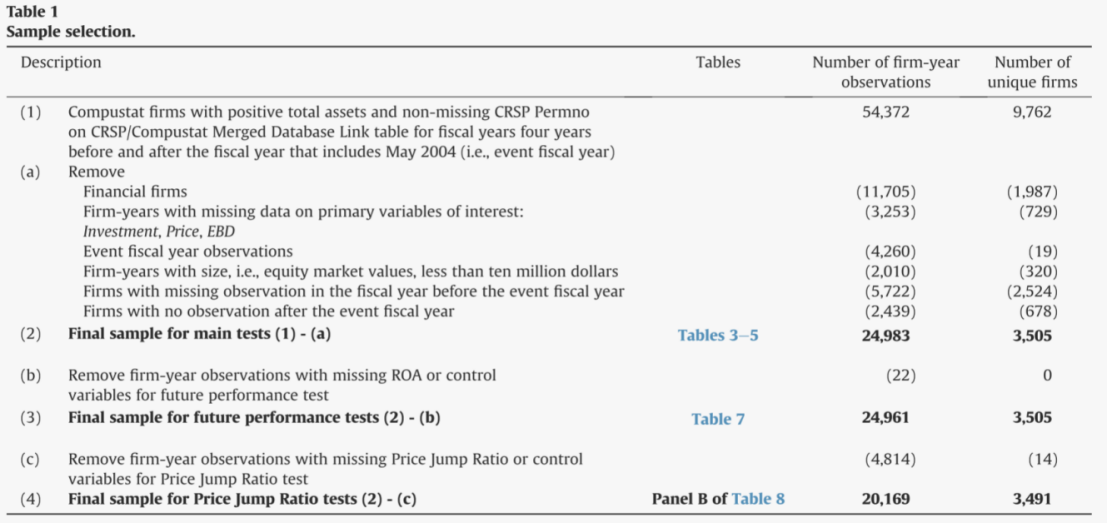

为了构建公司年度观察样本,文章从所有总资产为正的公司开始。要纳入样本,公司年度观察需要有文章感兴趣的主要变量的非缺失数据:资本支出按净固定资产、价格和折旧前收益的比例。文章排除了金融公司(SIC在6000到6999之间),因为它们通常不投资于实物资本(这是本文关注的重点),并且股票市值低于1000万美元的观察结果,因为它们不太可能吸引太多机构投资者的兴趣。文章删除了包括2004年5月(事件期间)在内的财政期间的观察结果,并保留了SEC监管前后长达四年的观察结果。本文将样本限制在治疗事件周围的四年窗口,以确保有足够的处理前和处理后数据来估计监管的效果,同时减少过去/未来事件混淆分析结果的可能性。最后,本文要求公司在包含2004年5月的财政年度之前拥有非缺失数据。这一步确保公司有必要的数据来计算受影响基金的所有权。每个公司都被要求在处理前后至少有一个观察结果,以便衡量证券交易委员会监管下投资价格敏感性的变化。最后的样本包括24,983个公司年度观察值,用于基线分析(见表1)。文章从Compustat获得财务报表数据,从CRSP获得股票回报数据。为了获得共同基金收益和基金特征的数据,本文使用WRDS的MFLINKS表将汤森路透S12数据库与CRSP共同基金数据合并。

文章计算每个公司月的共同基金所有权,作为受影响基金持有的公司流通股的总体百分比。如果基金的持有量在一个给定的月底没有报告,使用该基金最近的可用持有量。文章将受影响基金的年持股比例定义为受影响基金在SEC法规颁布前(2004年5月)一年内持有公司的平均月持股比例。受影响基金所有权中位数高于(低于)的公司被归类为受影响(控制)公司。根据Agarwal等人(2015)的研究,本文将重点放在处理前一年的基金所有权上,以减轻基金投资决策在处理后的变化是对投资组合披露频率变化的内生反应的担忧。

-表1- 样本选择

(二)实证设计

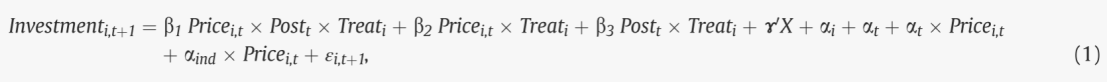

文章使用投资价格敏感性作为管理层从价格中学习的代理。由于股票价格向管理者揭示了更多有用的信息,股票价格的变化更有可能导致投资决策的变化,从而增加投资对价格的敏感性。鉴于此,文章运用DID设计来研究与控制公司(即监管前拥有高AM共同基金所有权的公司)相比,受SEC监管的公司(即监管前拥有低AM共同基金所有权的公司)的投资价格敏感性的变化。具体来说,本文设计了以下回归:

其中,i、t和ind分别为指数公司、年份和行业。投资(investment)被定义为公司i第t+1年的资本支出,按第t年的净固定资产(财产、厂房和设备)进行缩放。Price代表股票价格,定义为按总资产缩放的股权市值,即按每股资产缩放的每股股价;ɑi和ɑt分别表示企业固定效应和年度固定效应。文章引入企业固定效应来控制所有影响投资的时不变的企业层面变量,以及年度固定效应来控制所有公司在一年内共同投资的变化。文章还控制了价格(与价格相互作用的年度固定效应),以控制一年中所有公司共同的投资-价格敏感性的变化,以及价格(与价格相互作用的行业固定效应),以控制一个行业中所有公司共同的投资-价格敏感性的变化。等式(1)中的系数捕捉了在美国证券交易委员会监管后,相对于控制公司,处理公司的投资价格敏感性的变化。

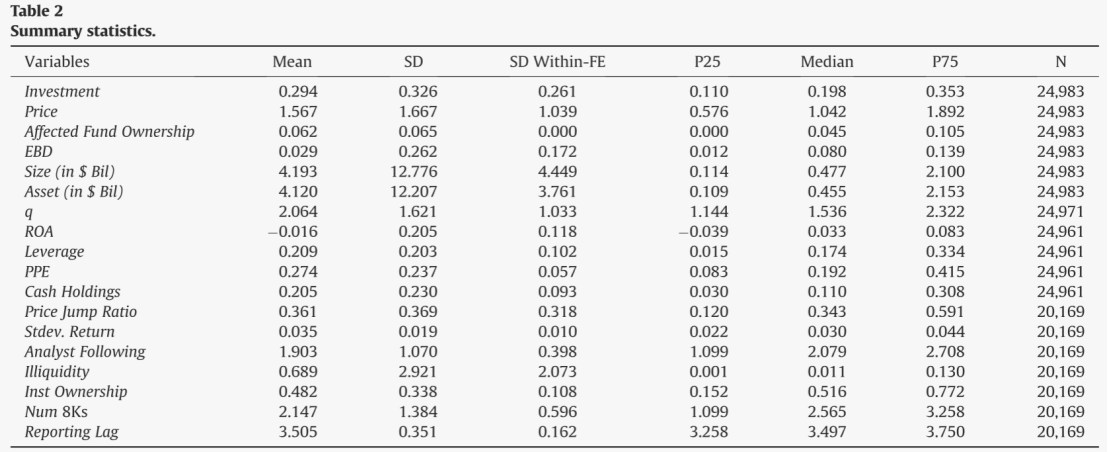

X是根据前面的研究得到的控制变量向量。具体而言,将折旧前收益按滞后资产、EBD及其与Post、Treat和Post Treat的相互作用纳入投资机会变化的非价格代理,遵循Edmans等人(2017)和Jayaraman和Wu(2019)。文章还控制了公司规模、规模(定义为股权市场价值的自然对数)及其与价格的相互作用,因为规模可以影响投资水平(因为规模与融资约束相关)和投资价格敏感性(因为规模可以与投资调整成本相关)。标准误差在公司层面聚集,以控制公司内部的序列相关性。所有连续变量都在1%和99%的水平上进行了winsorization,以减少异常值的影响。表2提供了主要分析中使用的变量的汇总统计信息。在文章的样本中,在2004年5月之前的一年,受影响的基金平均拥有6.2%的公司流通股(受影响的基金所有权),这与Agarwal等人(2015b)的报告相似。

-表2- 描述性统计

五、实证结果

(一)强制性投资组合披露对被投资公司投资价格敏感性的影响

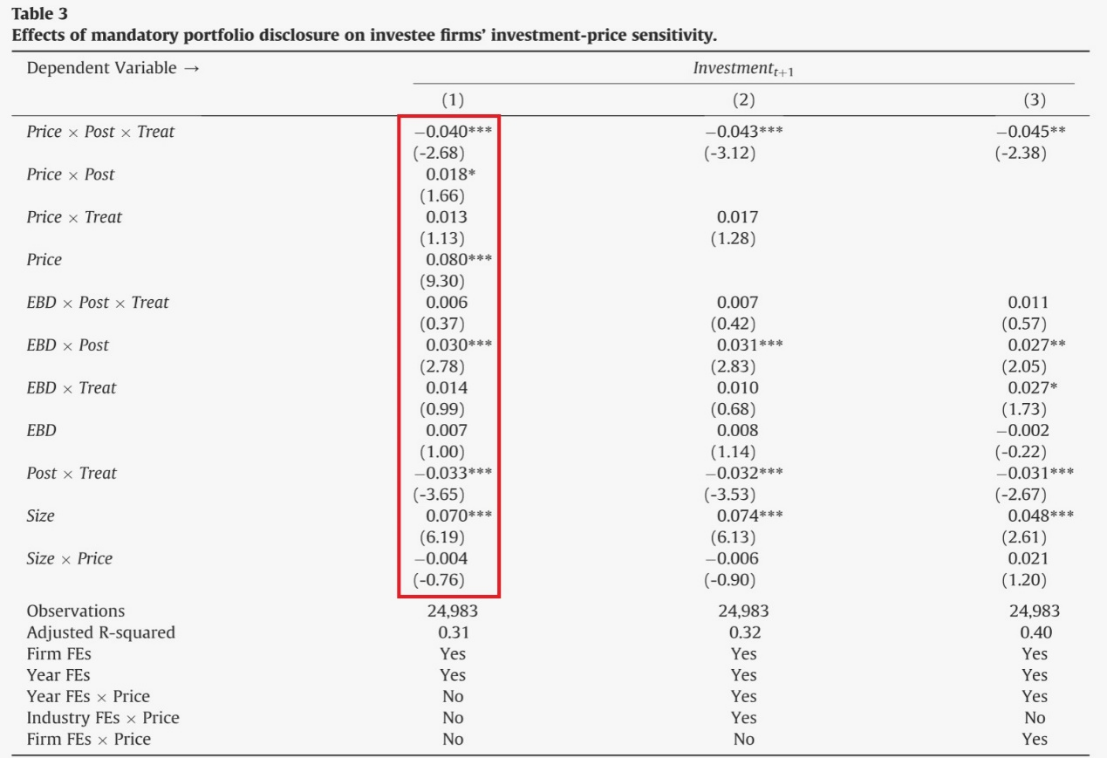

表3报告了本文的主要结果。如列1所示,Price*Post*Treat系数显著为负,表明要求AM共同基金增加披露的监管导致其投资组合公司的投资价格敏感性降低。这一结果表明,对于受披露监管影响的基金持股比例相对较高的公司,管理层对价格的学习在监管后有所下降。处理后价格的系数估计表明,与控制公司相比,在监管之后,处理公司的投资价格敏感性降低了36%。投资敏感性的下降意味着,价格每增加一个标准差,监管后的投资增幅就会比监管前减少13.6%。为了校准经济规模,本文比较了AM共同基金披露对经理从价格中学习的机会的影响,以及管理层从价格中学习的其他决定因素的影响。列1还显示,在10%的水平上,价格Post的系数为正且显著,这表明控制公司的投资价格敏感性在监管后增加。投资价格敏感性的增加与先前的研究一致,该研究记录了价格信息性和管理层从价格中学习的趋势随着时间的推移而增加。此外,由第1列可知,EBD*Post*Treat的系数不显著。先前的研究表明,投资对EBD的敏感性衡量了公司对投资机会的非价格度量的反应性。因此,EBD处理后的系数不显著表明,处理公司(相对于控制公司)投资价格敏感性的降低并不是投资对投资机会的反应减弱的结果。

在第2列中,通过将价格与年份固定效应和行业固定效应相互作用来扩大方程(1)(注意,行业固定效应在独立的基础上包含在企业固定效应中)。结果发现,Price*Post*Treat系数依然显著为负,尽管包含了更严格的固定效应。最后,第3列表明,本文的结果甚至对控制价格与固定效应的相互作用具有鲁棒性,这确定了SEC监管对企业内部投资价格敏感性变化的影响。价格后待遇的系数保持相当恒定,因为模型包括了额外的固定效应,减轻了相关省略变量混淆结果的担忧。表3还显示,Post*Treat的系数为负且显著,表明处理后的公司投资水平下降。虽然没有对这个变量的事前预测,但值得注意的是,处理后投资的下降与SEC监管降低了管理者识别有利可图的投资机会的能力并增加了其价值的不确定性(因为价格向管理者传达的信息较少)的观点是一致的。也就是说,这一结果可能有其他解释(包括企业短视、投资者监督、资本成本或融资限制等监管后的变化)。文章将在第7.3节讨论这些不同的解释。

-表3- 强制性投资组合披露对被投资公司投资价格敏感性的影响

(二)平行趋势检验

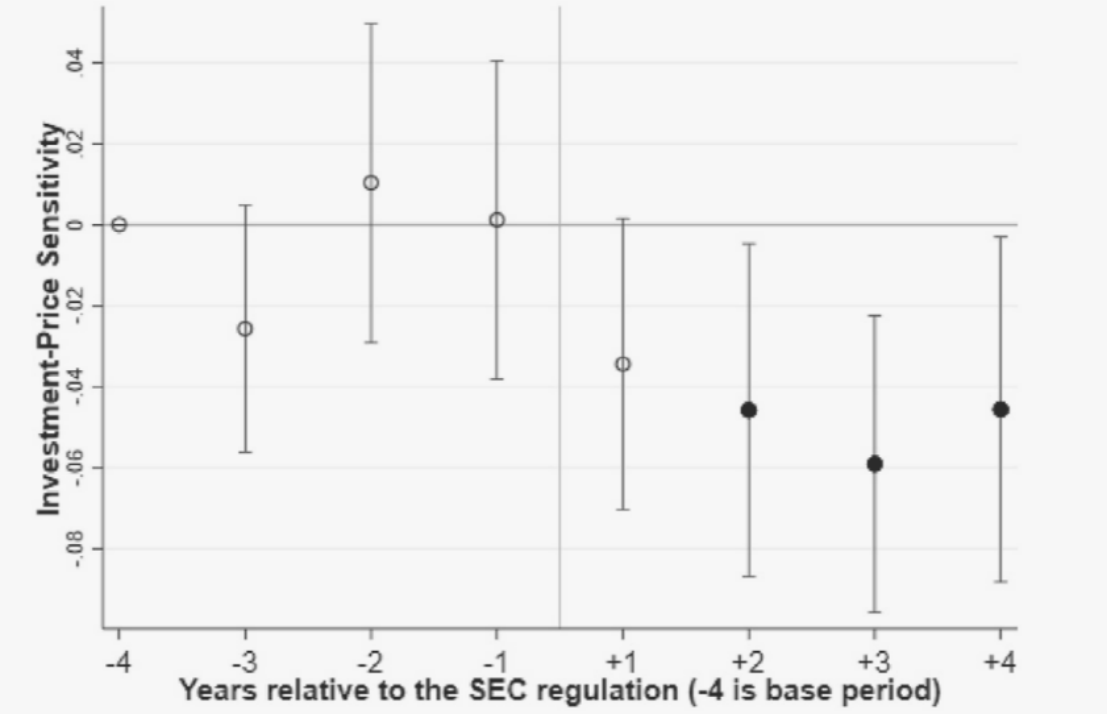

文章的识别假设:在固定效应和控制变量的条件下,且没有监管变化的情况下,被处理公司和控制公司的投资价格敏感性趋势相同。为了检验是否存在可观察到的违反这一假设的情况,对方程(1)做出修改,将样本中每一年的变量Post替换为单独的指标变量,但作为基准年的监管前四年的财政年度除外。图1绘制了衡量监管前后平均投资价格敏感性变化的差中差系数估计图图中显示,在处理前,处理公司和控制公司的投资价格敏感性趋势在统计上是不可区分的。重要的是,在监管后的几年中,处理公司和控制公司的投资价格敏感性存在差异,并且从处理后的第二年开始,差异变得显著。Price Treat Post在year +1年不显著,说明价格信息的减少对投资决策的影响具有滞后性。这一结果与先前的研究结果一致,研究表明,在其他环境中,管理者学习行为的变化也会延迟发生(Edmans等人,2017;Jayaraman and Wu, 2019)。

-图1- 平行趋势检验

(三)安慰剂检验

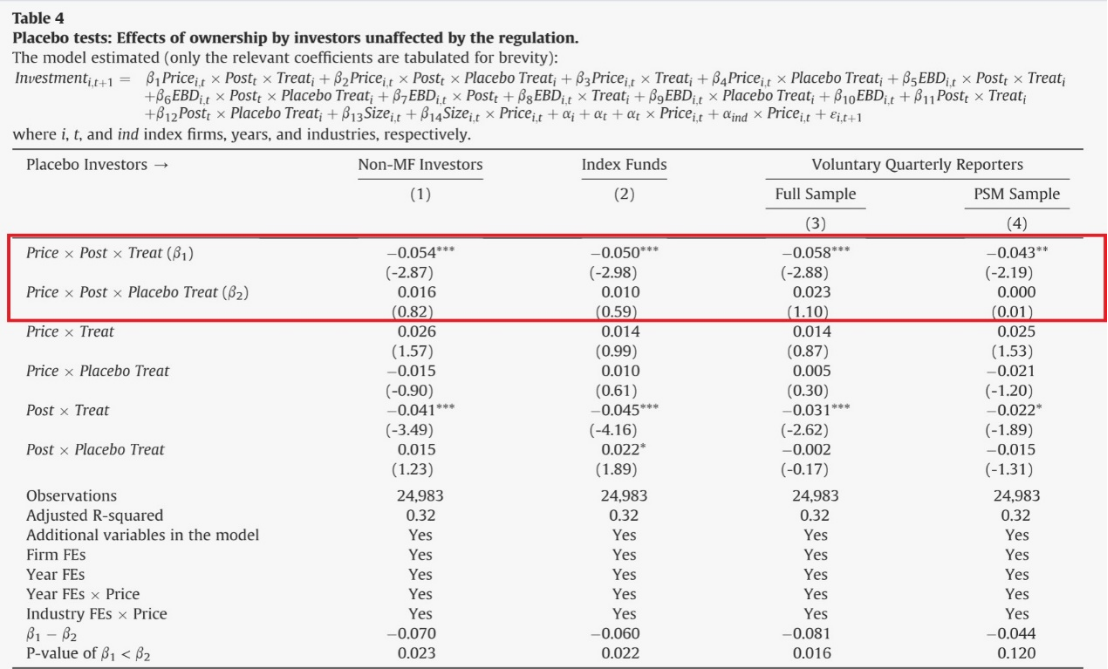

美国证券交易委员会的规定是在许多监管和经济变化同时发生的时候生效的,比如萨班斯-奥克斯利法案的通过,增加了被动投资工具的资金流动,以及算法交易的增长,引起了人们的担忧,即这些同时发生的监管变化解释了本文的结果。尽管纳入了年份固定效应及其与价格控制的相互作用,时变和时不变因素影响了被处理公司和控制公司的投资价格敏感性。本文认识到,2004年监管的效果可能会被同时发生的监管/事件所混淆,这些监管/事件导致被处理公司和控制公司在监管后经历不同的投资价格敏感性趋势。例如,相对于总体机构所有权较低的公司,总体机构所有权较高的公司(不仅仅是资产管理共同基金所有权较高的公司)在2004年监管后的投资价格敏感性降低,这似乎是合理的。为了减轻这种担忧,文章进行了一系列安慰剂测试,通过比较受影响基金(即被处理的公司)拥有高所有权的公司的投资价格敏感性的变化,以及三组机构投资者拥有高所有权的公司,这些公司基本上不受2004年监管的影响(即,使用安慰剂的公司)。在某种程度上,文章处理组公司和不受监管影响的机构投资者群体拥有高所有权的公司(即安慰剂处理的公司)同样受到导致2004年监管前后投资价格敏感性变化的不可观察因素的影响。后一类公司的投资价格敏感性的变化是对这些不可观察因素的控制。

本文的安慰剂组如下。第一个安慰剂组由非共同基金机构投资者组成。这些投资者需要提交表格13F来报告他们的持股,并且不受2004年规定的影响。第二类包括被动型指数基金,其投资组合披露不披露专有信息。第三类包括在2004年之前自愿按季度披露其投资组合持有量的基金。最后,本文构建了第四个安慰剂组,由倾向得分匹配的基金样本所拥有的公司组成,这些基金自愿披露其持股情况。通过使用Ge和Zheng(2006)确定的六个变量作为基金披露的决定因素,将处理过的基金(替换)与在2004年5月监管出台前一年自愿披露其投资组合持有量的基金进行匹配:基金周转率、费用率(SEC调查基金的指标变量)、总净资产、基金年龄、经市场调整的基金收益标准差。

为了进行分析,文章获得了每个公司在2004年5月监管之前的一年中每个安慰剂投资者组的所有权,并构建了一个指标变量Placebo Treat,对于安慰剂组的所有权高于中位数的公司,该变量等于1,否则为零。然后,通过添加Placebo Treat与Price*Treat、Price、Post、EBD*Post和EBD之间的相互作用项来扩充方程(1)。表4给出了结果。在所有四列中,Price *Post*treat的系数继续为负且显著。相反,Price *Post*Placebo Treat的系数是不显著的。此外,本文发现在四个回归中,有三个回归Price *Post*treat系数在统计上小于Price *Post*Placebo Treat的价格系数。这些结果表明,观察到的投资价格敏感性的下降不太可能是由于与SEC监管变化同时发生的未观察到的冲击。

-表4- 安慰剂检验

六、横截面分析

(一)强制性投资组合披露专有成本的异质性分析

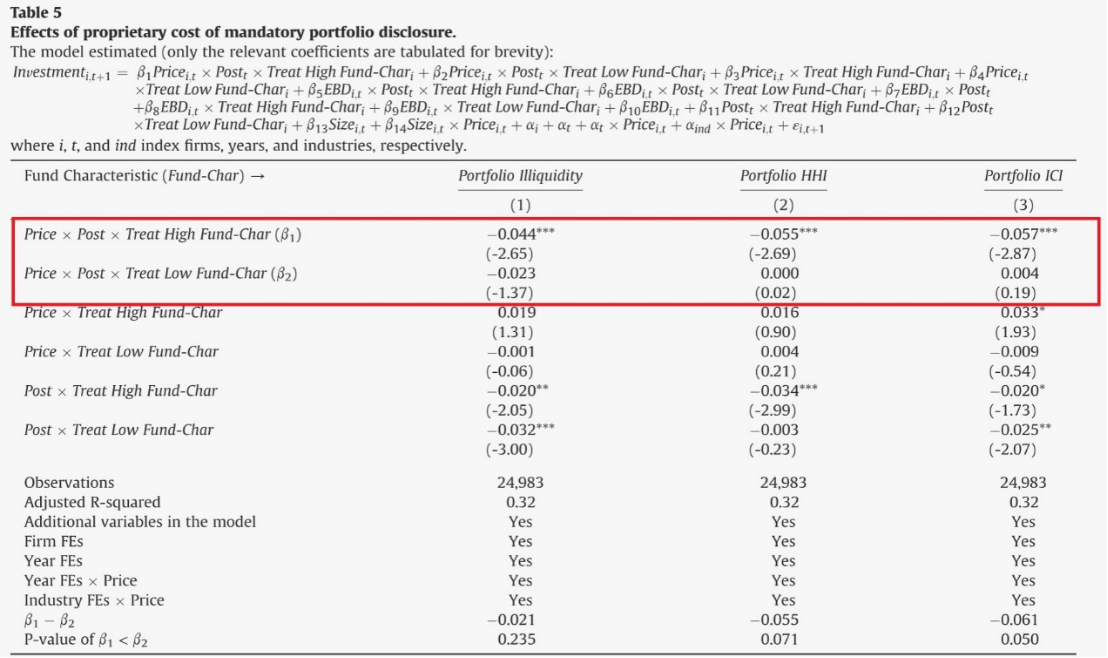

投资组合披露要求对披露基金施加专有成本的程度取决于基金的投资策略、用于私人信息获取的资源以及持有特征等。由于2004年的规定而产生更大的专有成本的基金,在规定之后更有可能减少其私人信息获取成本。因此,本文预测,监管后投资价格敏感性的降低集中在共同基金拥有的公司中,这些公司预计会招致更大的披露专有成本为了验证本文的预测,本文将受影响的基金分为两个子样本:那些因披露而产生高专有成本的基金和那些产生低专有成本的基金。然后,文章创建了两个“处理”指标变量:一个用于产生高专有成本的基金高所有权的公司(Treat High Fund-Char),另一个用于产生低专有成本的基金高所有权的公司(Treat Low Fund-Char)。下面,文章描述了的代理基金的专有成本与结果。

1.投资组合的流动性

基金需要更长的时间来建立他们想要的头寸或平仓他们目前在非流动性股票中的头寸,这给了搭便车者和领先者更多的时间在披露的基金经理完成交易之前进行交易。此外,由于任何交易对非流动性股票的价格影响都更大,因此,当搭便车者/领跑者在披露基金建立/平仓之前进行交易时,不利方向的价格波动幅度更大。因此,当基金持有更多的非流动性股票时,由于搭便车和抢先操作而导致的披露成本会更高,而且在2004年的规定之后,这类基金更有可能减少私人信息获取的努力。因此,本文预测监管后投资价格敏感性的降低对受影响基金的高所有权的公司更大,这些公司的投资组合持有更多的非流动性。

为了衡量投资组合持有的非流动性,本文首先计算每月和基金投资组合中每个股票头寸的非流动性指标。然后,对于每个基金和月份,使用上个月的投资组合权重构建非流动性的价值加权平均值。投资组合的非流动性是指在美国证券交易委员会监管之前的12个月内,基金持有的非流动性的平均价值。表5第1列显示,Pric*Post*Treat的系数为负,且仅对投资组合非流动性高于中位数的受影响基金拥有高所有权的公司具有统计学意义,这表明处理效应集中在持有更多非流动性股票的基金中,与文章的预测一致。

-表5- 强制性投资组合披露专有成本的影响

2.投资组合集中度

相对于多元化程度较高的投资组合,持有集中型投资组合的基金更有可能将大量资源用于研究和收集其投资组合中股票的私人信息。此外,当基金的投资组合由少数股票的大量头寸组成时,模仿者更有可能模仿基金的投资策略(Shi, 2017)。由于这些原因,对于持有集中投资组合的基金来说,披露成本可能更高。本文使用Herfindahl-Hirschman指数来衡量投资组合集中度(Portfolio HHI),该指数被定义为基金投资组合中每只股票的权重平方之和。如果一只基金只拥有一家公司,投资组合HHI等于1,当投资组合中有更多公司时,它就会减少。表5第2列显示,Price*Post*Treat的系数是负的,只有在投资组合HHI高于中位数的受影响基金拥有高所有权的公司,即投资组合更集中的基金,才具有统计学意义,这与本文的预测一致。

3.特定行业基金

专注于特定行业的基金不仅持有集中的投资组合,而且它们私下获取信息的努力更有可能产生经理和其他交易员所不知道的行业层面的信息。因此,专注于行业的基金可能会从2004年的披露法规中产生高昂的专有成本,因为模仿者更有可能模仿它们(Shi, 2017)。而由此导致的私人信息获取的减少,可能会对价格信息性和管理者从价格中学习的机会产生更明显的影响。本文遵循Kacperczyk等(2005)的做法,利用共同基金持有的10个不同行业的价值权重相对于整个股票市场的行业权重的平方偏差之和,创建了一个投资组合行业集中度指数Portfolio ICI。其中根据Kacperczyk等(2005)的Table AI中的行业分类定义了10个行业。如果基金的行业构成与市场投资组合完全相同,那么投资组合ICI等于零,随着基金的投资组合越来越集中于少数行业,投资组合ICI就会增加。表5第3列显示,Price*Pos* Treat的系数为负,只有在投资组合ICI高于中位数的受影响基金(即投资组合集中在少数行业的基金)拥有高所有权的公司,其系数才具有统计学意义,这与本文的预测一致。

(二)管理者从价格中学习的机会的异质性

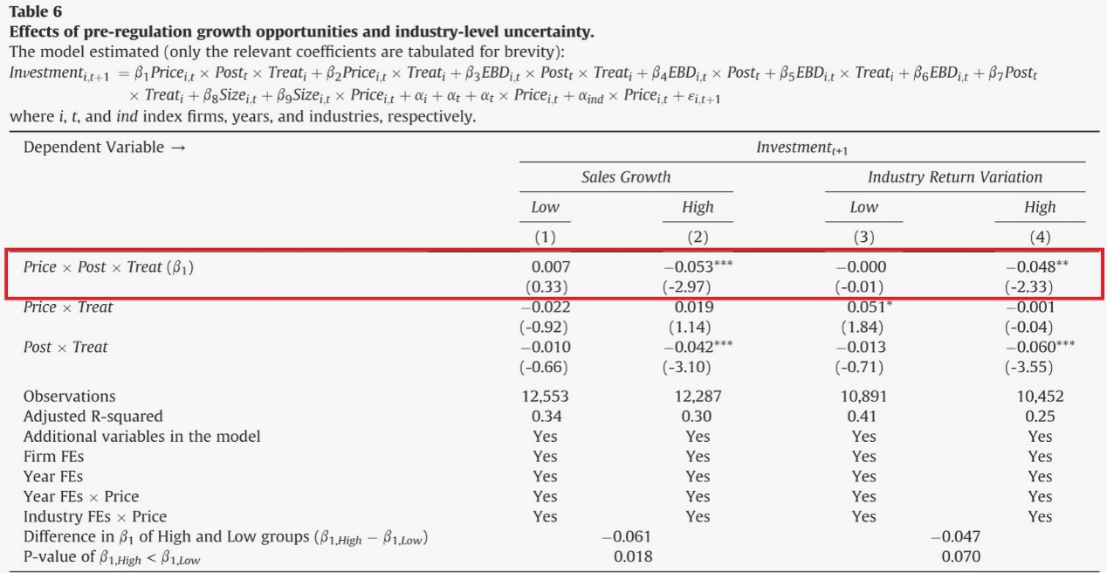

1.成长机会

管理学习的理论模型(Gao and Liang, 2013;Bai等人,2016)表明,股票价格更有可能告诉经理他们的增长机会,而不是他们现有资产的价值。获得有关单个资产质量和这些资产创造的价值的详细内部信息,使管理人员在其现有资产的市场价值方面比投资者具有信息优势。因此,本文预测投资组合披露监管对受影响公司投资价格敏感性的不利影响对高增长公司更为强烈。文章使用监管前的销售增长(sales growth)来衡量公司的增长机会,并将销售增长中位数高于(低于)的公司分类为高(低)增长。表6第1列和第2列表明,Price*Pos* Treat的系数是负的,仅对具有高增长机会的公司显著。此外,具有高增长机会的企业的价格后待遇系数小于具有低增长机会的企业。这一结果表明,对高增长企业来说,管制后投资价格敏感性的下降更为强烈。在美国,公司更有可能从监管前的股价信息中获益。

2.不确定性

与上述讨论类似,理论表明,在行业高度不确定性时期,当企业层面因素对其价值的影响较小时,投资者总体上比企业管理层拥有更大的信息优势(Edmans et al.,2015)。因此,当行业不确定性较高时,管理者更有可能从价格信息中获益和学习。因此,本文预测,在不确定性较大的行业中,投资组合披露要求对投资价格敏感性的降低更为明显。根据先前的研究(Bloom, 2009;Bloom等人,2018),文章使用股票回报的行业层面标准差(行业回报变异)来衡量不确定性。表6中的第3列和第4列表明,对于具有高行业不确定性的公司,价格后待遇的系数为负且显著。此外,高不确定性企业的利益系数小于低不确定性企业。这些结果表明,投资组合披露要求对经理人从价格中学习能力的不利影响主要发生在具有高不确定性的行业,这与本文的预测一致。

-表6- 市场债券整合

(三)强制性投资组合披露对被投资公司未来绩效的影响

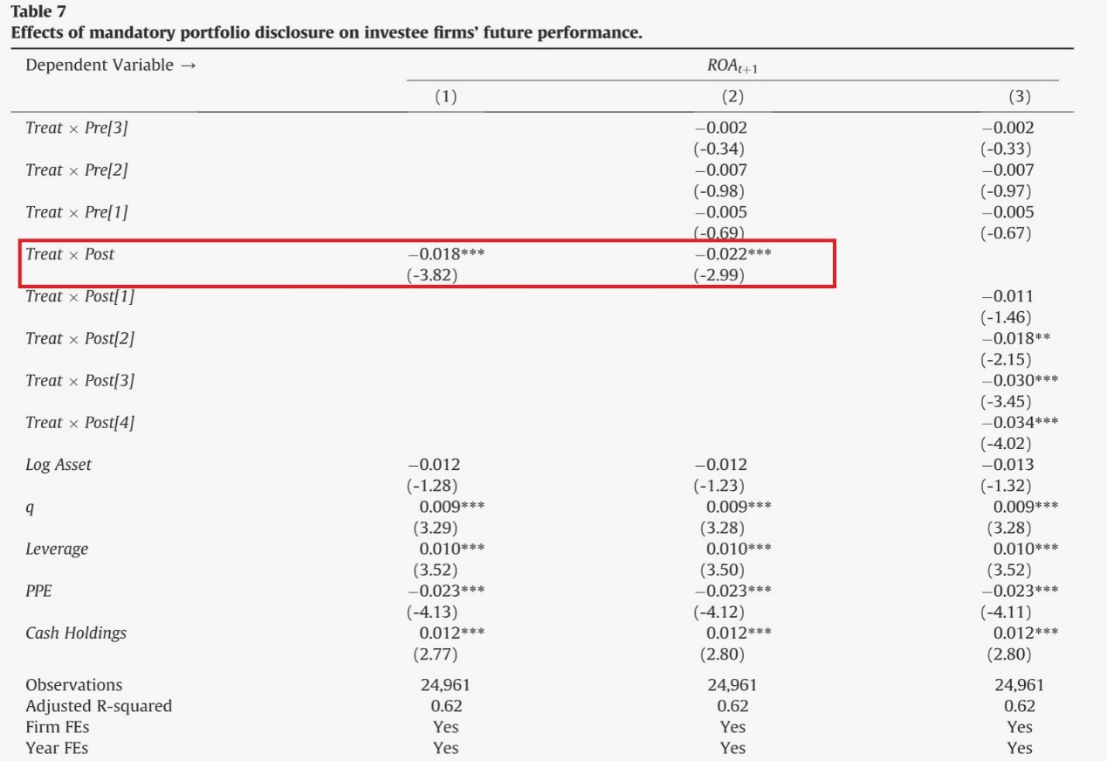

对于本文的研究结果,另一种可能的解释是,2004年的监管降低了价格的信息含量,但并未影响管理者的信息集。在这种情况下,2004年后投资对价格的敏感性降低可能是由于价格中的私人信息减少,从而导致投资者和管理者信息集之间的相关性降低,而不是由于管理学习的减少。为了解决这一问题,本文检验了2004年美国证券交易委员会的规定对被投资公司未来经营绩效的影响。如果监管减少了价格向管理者揭示的信息量,从而减少了管理者从价格中学习的信息量,那么它应该会削弱管理者识别和做出有利可图的投资决策的能力。因此,受到治疗的公司未来的业绩应该会下降。相反,如果监管只影响价格的信息含量,而不改变管理者的信息集,则不会观察到经营业绩的下降(相对于控制公司)。为了验证这一预测,本文通过DID来比较监管后处理公司和控制公司未来盈利能力的变化。

表7给出了对Treat*Post的未来资产回报率(以t - 1年的收益与t - 1年总资产的比率来衡量)的回归估计结果,以及一组控制变量以及公司和年度固定效应。表7的第1列显示,在1%的水平下,Treat*Post的系数为负且显著。该系数估计表明,按照美国证券交易委员会的规定,被处理公司的未来盈利能力相对于控制公司下降了1.8个百分点,相当于固定效应内ROA标准差的15.3%。第2列通过添加监管前各个年份(t-4年作为基准年)的Treat和指标变量之间的相互作用项,探讨了监管前处理公司和控制公司绩效的趋势。这些相互作用在统计上不显著,支持平行趋势假设。第3列重复了第2列,使用规定改变后的每四年的Treat和指标变量之间的相互作用项取代了Treat*Post。结果表明,价格信息的减少对企业绩效的影响具有滞后性,与主要分析中记录的延迟管理学习效应一致。总的来说,这些结果为证交会监管降低了管理者识别和开发有利可图的投资项目的能力,导致未来盈利能力下降提供了证据。

-表7- 强制性投资组合披露对被投资公司未来业绩的影响

七、进一步分析

(一)投资组合披露对AM共同基金私人信息获取的影响

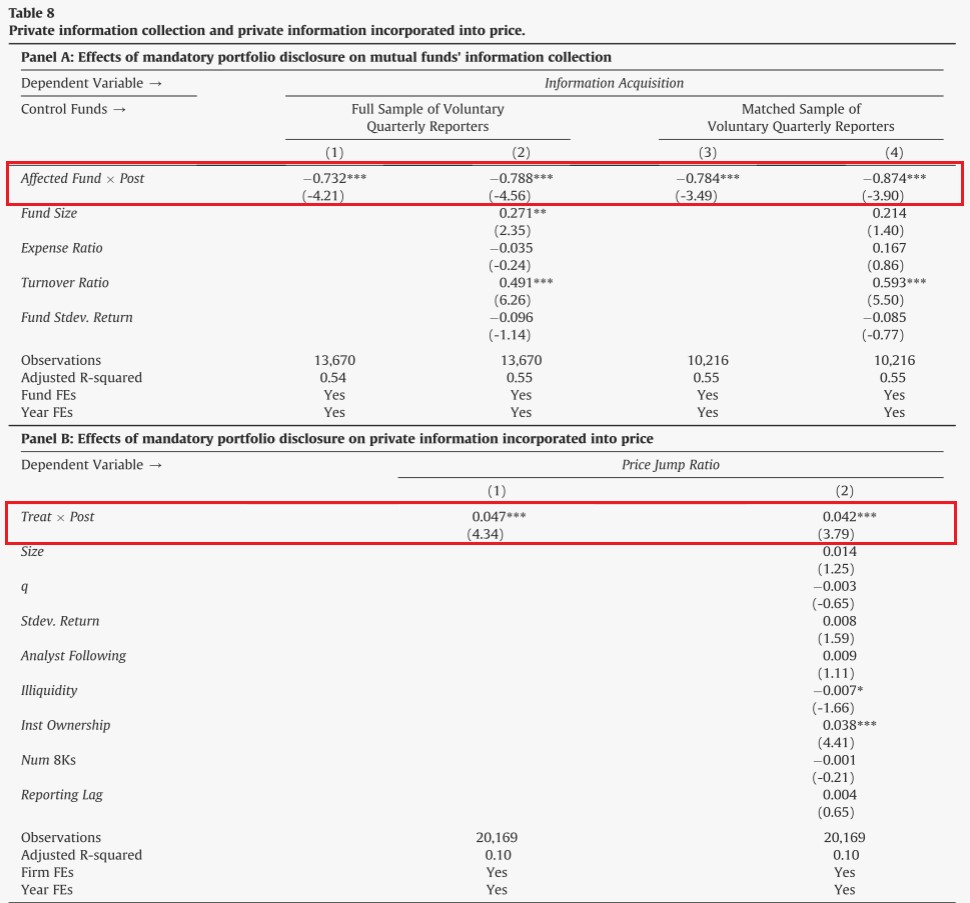

本文的研究假设2004年美国证券交易委员会的监管降低了AM共同基金收集私人信息的动机,从而降低了价格信息。在本节中,通过直接检验投资组合披露要求的增加是否会减少AM共同基金的私人信息获取来验证文章的假设。继Kacperczyk和Seru(2007)之后,文章使用其他投资组合配置对公共信息的敏感性来衡量基金经理在做出投资组合决策时使用私人信息的程度。随着私人信号精确度的提高,基金经理对公共信号的重视程度降低,从而减少了他们在投资组合配置中对公共信息(RPI)的依赖。RPI的计算方法是基金投资组合持有量变化随公开信息变化的回归R2,由股票分析师过去建议的变化代替。文章计算每个日历年的四个季度的平均R2,并将其乘以- 1,以获得私人信息获取(信息获取)的代理。然后,文章比较了由于SEC监管变化而被迫增加披露的基金与控制基金的信息获取变化。控制型基金是指在美国证券交易委员会(SEC)出台监管规定之前,自愿每季度披露持股情况的共同基金。本文使用基金年观测值估计了以下DID回归:

其中,f和t分别为指数基金和年份。Affected Fund是一个指标变量,受影响基金等于1,控制基金等于0。Post是2004年以后的年份等于1的指标变量。X是控制变量的向量,控制变量包括基金的周转率、费用率、基金规模和市场调整后基金收益的标准差(Ge and Zheng, 2006)。为了构建基金年度观测样本,文章从分析中删除了监管年(即2004年),并纳入了2004年前后最多四年的基金年度观测数据,其中包含所需变量的数据。

表8,面板A给出了方程(2)的结果。第1列和第2列表明,无论是否包括控制变量,受影响基金职位的系数都是负的,并且在1%的水平上显著。这些结果表明,2004年的监管减少了AM共同基金的私人信息获取活动。在列3和列4中,本文使用匹配样本设计重新估计列1和列2中的回归,将每个受影响的基金与自愿报告其季度投资组合持有量的基金相匹配,结果发现本文的推论在匹配样本设计中是不变的。

(二)投资组合披露对股价信息性的影响

接下来,本文检验了2004年后AM共同基金私人信息获取的减少是否导致其投资组合公司的价格信息减少。具体而言,文章预测,随着AM共同基金在2004年后减少收集私人信息的努力,其投资组合公司的股票价格将相应减少包含私人信息。为了验证这一预测,文章按照Weller(2018),使用价格跳涨率作为价格中私人信息数量的代理。跳价率是指可获得的私人信息在公开披露前计入价格的比例,其计算方法如下:

其中i、t和q分别表示公司、年份和季度。CAR为季度收益公告日前k个交易日至季度收益公告日后2个交易日的累计异常收益。随着私人信息获取和公开信息披露前的知情交易的增加,价格跳涨率趋于零。遵循Weller(2018)的方法,在价格跳涨比分母小于前一个月测量的回报波动率的情况下下降观察结果。最后,将每个公司年度观察的价格跳跃比定义为每个财政年度四个季度的平均价格跳跃比。

文章设计了一个DID回归,比较了在美国证券交易委员会监管后处理和控制公司的价格跳涨率的变化。表8面板B的第1列和第2列显示,无论是否包含控制变量,Treat*Post的系数都是显著且正的。列2中的系数估计表明,相对于控制企业,经过监管后,处理企业的价格跃升率增加了4.2个百分点(约为价格跃升率固定效应内标准差的13%)。这些结果表明,受影响的共同基金拥有的公司的价格信息在2004年美国证券交易委员会的监管后下降。综上所述,上述结果表明,AM共同基金在2004年后减少了信息获取努力,导致其投资组合中公司的价格信息性降低请注意,上述测试并没有表明价格信息性的降低是由于管理者已知信息的丢失还是他们不知道的信息的丢失。

-表8- 私人信息收集和私人信息纳入价格

(三)投资组合披露对短期主义的影响

投资组合披露不仅可以通过其对管理层从价格中学习的影响来影响投资决策,还可以通过其他机制,如基金经理短期导向激励的变化来影响投资决策。例如,更频繁的投资组合披露可能导致基金经理变得目光短浅,从而鼓励基金所拥有的公司的经理在投资方面也变得目光短浅(Agarwal等人,2018)。因此,2004年监管规定出台后,投资价格敏感性下降的证据可以归因于基金经理对短期的关注增加,然后这种关注又传递给其投资组合公司的经理。为了减轻由短期主义的增加而不是管理人员从价格中学习的减少所驱动的担忧,本文确定了两种理论表明近视更有可能影响投资的环境。为了检验文章预测,根据公司在预处理期间的投资持续时间将样本分为两组。根据Kraft等人(2018)的研究,文章估计了预处理期间每个行业年的以下横截面回归,以衡量投资持续时间:

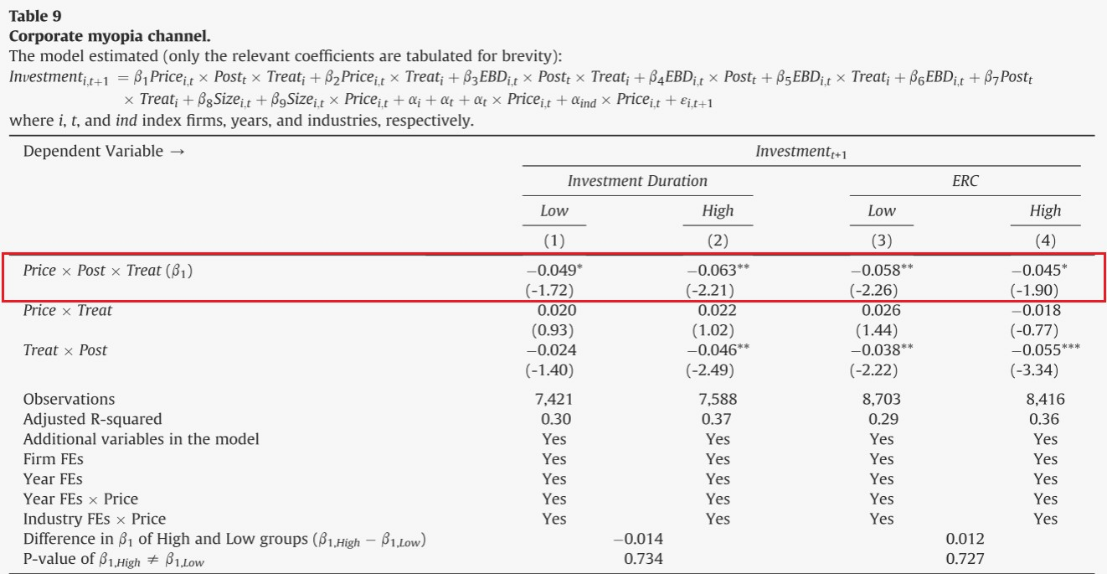

其中i、j、t分别表示公司、行业和年份。OI是折旧前的营业收入,按滞后总资产比例计算。投资定义如上;总PPE是指对物业、厂房和设备的总投资,按滞后总资产按比例计算;系数可以解释为投资k年后在会计收益中反映的一美元投资的总收益。表9中的第1列和第2列表明,对于投资期限高和低的公司,Price*Post*Treat的系数都是负的且显著的。这些结果表明,在2004年的监管之后,投资价格敏感性的下降不太可能是由于近视的同时增加,而是由于管理者从价格中学习的能力下降。表9中的第3列和第4列表明,对于高ERC和低ERC公司来说,Price*Post*Treat的系数都是显著为负的,并且在经济规模方面非常相似。因此,表9中的结果对2004年规定后企业短期主义增加的观点提出了质疑。另一种相关的解释是,由于AM基金在信息获取方面的减少,投资者监督在监管后普遍下降。从某种程度上说,监督的减少导致了与短期主义无关的次优投资决策,本文不排除这种可能性。

-表9- 企业短期主义

八、研究结论

本文检验了主动管理型共同基金强制披露投资组合持有量对被投资公司投资决策的影响。文章研究了2004年美国证券交易委员会法规的影响,该法规提高了对共同基金的投资组合披露要求。结果发现,受披露要求影响,拥有大量AM共同基金所有权权益的公司在监管后的投资价格敏感性有所下降。在横截面测试中,发现投资价格敏感性的下降集中在具有较大专有披露成本的共同基金和通常从价格信息中获益更多的公司中。最后,本文发现2004年美国证券交易委员会的规定之后,被投资公司的未来盈利能力下降。这些结果与本文的假设一致,即投资组合披露要求降低了基金经理获取私人信息的激励,从而降低了投资组合中公司的价格信息性和基金经理从价格中学习的能力。且文章进行了几次测试以排除其他可能的解释。

本文的研究结果通过记录2004年美国证券交易委员会监管的额外成本,有助于为正在进行的关于投资组合披露监管的辩论提供信息。本文还通过记录这种监管的一个意想不到的后果,扩展了有关投资基金强制披露的文献:金融市场效率降低,从而实体经济活动效率降低。最后,本文通过探讨基金经理强制披露的影响,为研究管理人员从价格中学习的实证文献做出了贡献。

Abstract:

This paper examines whether portfolio disclosure requirements for actively managed investment funds affect the investment decisions of the firms they own. We argue that mandatory portfolio disclosures reduce fund managers' incentive to collect and trade on private information, which reduces the stock price informativeness of their portfolio, and thus portfolio firm managers' ability to learn from their firms' stock prices. Using a difference-in-differences design around the May 2004 SEC regulation requiring more frequent fund disclosure, we find that investment sensitivity to stock price declines for firms with significant ownership held by actively managed funds affected by the regulation. The decline in investment-price sensitivity is concentrated among firms that are (i) owned by funds with larger expected proprietary costs and (ii) more likely to learn from price. Our results suggest that portfolio disclosure requirements have spillover effects on corporate investment by curtailing managers’ opportunities to learn from price.