论文标题:Executive Compensation, Individual-Level Tax Rates, and Insider Trading Profits

中文标题:高管薪酬、个人所得税税率和内幕交易利润

原文来源:Nathan C. Goldman , Naim Bugra Ozel. “Executive Compensation, Individual-Level Tax Rates, and Insider Trading Profits”. Journal of Accounting and Economics,2023,76(1).

供稿:向家燕

封面图片来源:Pexels

编者按:公司在税率变化后通常会对薪酬计划进行适度调整,而高管们通常会承担这些变化的成本和收益。文章研究发现内幕交易异常收益与所得税税率呈现显著正相关关系,并且会受到内部人薪酬、高管持股、企业监督、信息不对称的影响。此外,文章结果表明,高管主要调整每股盈利能力以抵消税收对净薪酬的影响,且SEC的执法行动数量与州税率呈正相关。

一、研究背景与基本假设

个人所得税税率的变化对高管的净薪酬来说是一种外生冲击。公司在税率变化后通常会对薪酬计划进行适度调整,而高管们通常会承担这些变化的成本和收益。已有文献指出,高管的薪酬和个人所得税税率变化之间存在一定的相关关系(Frydman and Molloy,2011)。假设高管的薪酬对税率不敏感,高管可能会选择通过使用私人信息调整其内幕交易利润来抵消税收影响。这种假设与那些认为内幕交易利润可以替代其他形式报酬的研究相一致(Roulstone,2003;Henderson,2011;Denis and Xu,2013)。对高管薪酬的外生冲击会扭曲高管的激励机制,并促使高管重新对薪酬合同进行谈判(Gox,2008;Benabou and Tirole,2016)。如果重新谈判是不可行的,那么高管可以通过改变隐性薪酬来调整他们的薪酬,可能是利用其自由裁量权(Seyhun,1992)。个人所得税税率的变化是对高管薪酬的外生冲击,根据已有的研究结果,个人所得税税率的变化不会引发广泛的薪酬合同重新谈判。Frydman and Molloy(2011)通过研究1946年至 2005年的高管薪酬,发现工资、股票期权和奖金对个人所得税税率的变化几乎没有反应。同样,Goolsbee(2000)发现,1993年个人所得税率的变化对高管薪酬没有永久性影响。其他研究人员也得出了类似的结论,即高管薪酬与个人所得税税率变化无关(Hall and Liebman,2000;Armstrong et al,2019;Blouin et al,2020)。如果不进行薪酬合同重新谈判,高管们的另一个选择是利用隐性薪酬调整薪酬以应对税率的变化。“隐性薪酬”是指不透明或不为股东所知的薪酬,如津贴、宠物项目和内幕交易利润。在许多公司,隐性薪酬占高管总薪酬的很大一部分。

因此,文章提出假设:个人所得税税率的提高会增加高管利用私人信息改变内幕交易利润的动机。

文章的贡献体现在:

1. 文章的研究表明,个人所得税税率提高会加大高管利用私人信息进行交易的动机,并以牺牲知情程度较低的股东为代价获取利润。文章通过强调税收的溢出效应,补充了对高管最优税收的研究。

2. 文章的研究结果补充了高管的薪酬对个人所得税税率敏感性的相关文献。

3. 文章结论还有助于研究内幕交易利润的决定因素。已有研究已经确定了各种个人特征和企业特征对内幕交易的影响。文章发现,个人税率也会影响内幕交易,应考虑在内幕交易的分析中。

二、研究设计

(一)变量介绍

1.因变量(Abn_TrdProfitsi,t)

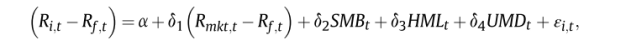

文章借鉴四因素模型(Fama and French,1993;Carhart,1997)对内幕交易异常收益进行衡量,时间跨度为180天。具体模型如(1)所示,其中Ri是从CRSP获得的i公司股票的每日回报率;Rmkt是价值加权市场回报率;Rf是每日无风险利率;SMB和HML分别是规模和账面市值比;UMD为Carhart动力因子。在该模型中,α表示平均每日风险调整后的购买回报,-α表示销售回报。因此,当内幕交易者为净购买者时文章将Abn_TrdProfitsds定义为α,当内幕交易者为净销售者时文章将Abn_TrdProfitsds定义为-α。Abn_TrdProfits值越高表示越高的盈利能力。

(1)

(1)

2.自变量(StateITRi,t)

StateITRi,t是指i内部人员的公司总部所在的州在第t年的最高边际个人所得税率。文章使用税收基金会的数据确定州税率。在样本期内,大多数州的税率都发生了几次变化,有17个州的税率发生了1%及以上的变化,2000年和2019年有15个州的税率相同。

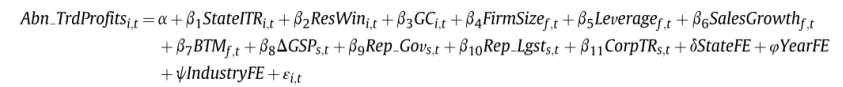

3.回归模型

根据Hanushek (1974) 和Lewis and Linzer (2005),文章估计以下广义最小二乘模型,该模型考虑了(1)中的抽样方差的变化。文章预测,如果经理人使用内幕交易利润来调整净薪酬,那么β1将显著为正。文章主要关注的是在公司总部工作的高管,因此,文章假设内部人员主要受公司总部所在州的税法约束。

(2)

(2)

根据已有文献的经验,文章定义了一系列控制变量。具体来说,如果交易发生在收益公告前46天开始的48天内,则ResWin等于1,否则为0。如果董事会中有总法律顾问,则GC为1,否则为0。如果该州州长来自共和党,则Rep_Gov等于1,否则为0。如果共和党人在州立法机构中占多数,则CorpTR等于1,否则为0,以及最高的联邦州边际公司税率(CorpTR)。此外,控制变量还包括总资产的自然对数(FirmSize),总负债与资产的比例(Leverage),销售增长(SalesGrowth),以及公司的账面市值比(BTM),州生产总值增长值(GSP)。

(二) 样本选择

文章从Thomson Reuters Insider Filings数据库获取内幕交易数据。文章的样本仅限于那些更有可能掌握内幕消息、从公司获取报酬、在公司总部工作的公司高管。具体而言,文章将分析重点集中于CEO、CFO、CIO、COO、CTO、总裁、执行或高级副总裁或总顾问。为了确保高管的定义不会影响文章的结果,文章还构建了仅包括CEO的子样本。对于147976个每日观测样本,在133928天里,高管们是公司股票的卖家,在14305天里,他们是买家。在文章的样本中,CEO交易占了大约一半。CEO每日观测样本共74103个,其中65862天为公司股票的卖家,8295天为CEO买家。

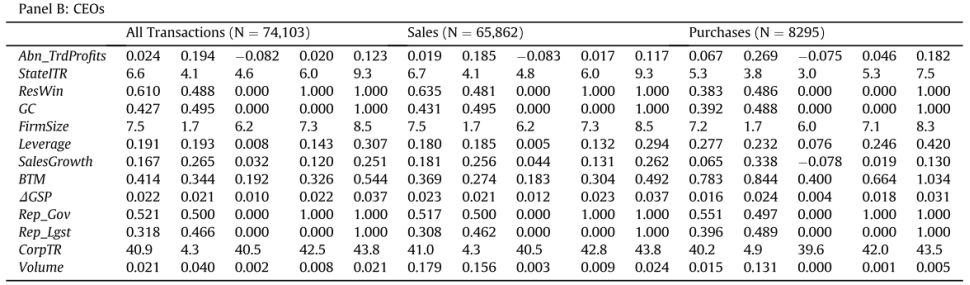

(三)主要变量描述性统计

表1汇报了主要变量的描述性统计结果,面板A报告了所有高管样本的统计数据。对于所有交易来说,Abn_TrdProfits的平均和中位数分别为0.022和0.018,这表明平均而言内幕交易有利可图。购买的平均值和中位数(分别为0.069和0.050)明显高于销售(分别为0.017和0.015)。对于销售和购买子样本,在董事会中有总法律顾问的样本占比分别为45.1%和42.0%。平均州个人所得税率在整个样本中为6.4%,销售子样本为6.6%,购买子样本为5.4%。在整个样本中,公司规模、杠杆率、销售增长和账面市值比的平均值分别为7.6、0.201、0.161和0.413。相比于销售子样本,购买子样本的公司规模更小,更稳定,销售增长率更低,账面市值更高。

表1的面板B报告了CEO样本的汇总统计数据。变量的平均值和中位值通常与面板A中的值相似。购买子样本的Abn_TrdProfits大于销售子样本。

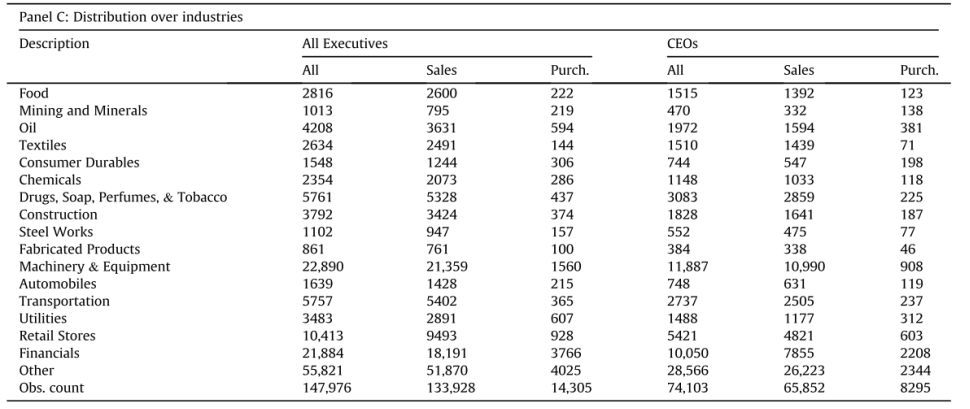

表1的面板C中,文章根据Fama-French 17行业代码对样本进行了细分。所有样本中最具代表性的行业是“其他”,它广泛涵盖了各种行业。在确定的具体行业中,代表性最大的是机械和设备、金融和零售商店。各次级样本的行业构成保持一致。

表1 主要变量描述性统计

三、实证分析

三、实证分析

(一)基本回归

表2报告了模型(2)的回归结果,结果显示州所得税率和内幕交易异常收益之间存在显著正相关关系。第(2)列显示了总样本的StateITR系数为0.0085。由于总样本中年度内幕交易规模的中位数为788985美元,该系数表明所得税税率提高一个百分点,内幕交易利润将增加6706美元。第(3)列至第(6)列结果皆支持假设。在对CEO交易的子样本分析中,文章再次发现,内幕交易异常收益与州所得税率呈强正相关。列(8)中关于StateITR的系数为0.0101。在销售方面,第(10)栏中的系数为0.0101;在购买方面,第(12)栏中的系数为0.0128。考虑到样本中CEO年度交易规模的中位数为825317美元,基于第(8)列,文章估计州税率增加一个百分点,CEO内幕交易利润中位数将增加8336美元。总的来说,表2表明,当所得税税率提高时,高管们更愿意在交易中使用私人信息。

表2 基本回归结果

(二)横截面测试

(二)横截面测试

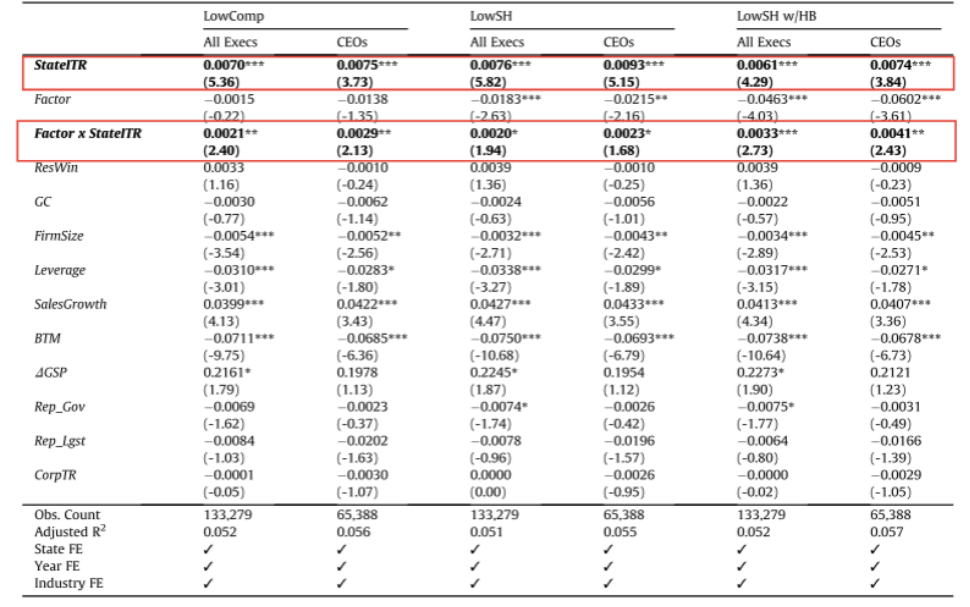

接着,文章考虑了可能影响内幕交易盈利能力对所得税税率敏感性的四个因素:内部人的薪酬、高管持股、企业监督、信息不对称。文章删除了相关数据不足的公司,以计算给定测试所需的度量,控制变量保持不变。

1.高管薪酬

在一定程度上,内部人呈现出风险厌恶的特征,内幕交易异常利润的边际效用应该随着内部人的总报酬的增加而下降(Kallunki et al,2018)。由于税收减少了净报酬,进而增加了内幕交易异常利润的边际效用。假设存在风险厌恶,那么相对薪酬补偿较低内部人而言,边际效用增加更大。因此,文章预测对于薪酬补偿较低的高管来说,内幕交易异常收益对税率的变化更加敏感。

文章从ExecuComp收集高管薪酬数据,并将样本限制在前五名高管无缺失数据的公司。文章根据样本期前一年的高管平均总薪酬对公司进行排名。将在最低三分位数的公司工作的高管归类为薪酬相对较低的人(LowComp =1)。文章预计这些高管的内幕交易异常收益与所得税税率之间存在更强的关系。表3的前两列中报告了这一分析的结果,即当内部人的报酬相对较低时,内部人交易的异常盈利能力与税率的相关性更强。在对所有高管的分析中,StateITR x LowComp的系数为0.0021。这表明,州税每增加一个百分点,收入相对较低的内部人士的内幕交易异常收益将比其他内部人士多增加0.21%。对于CEO子样本,州税每增加一个百分点,收入相对较低的内部人士的内幕交易异常收益将比其他内部人士多增加0.29%。结果表明,高管薪酬的高低会影响内幕交易异常收益对税率变化的敏感性。

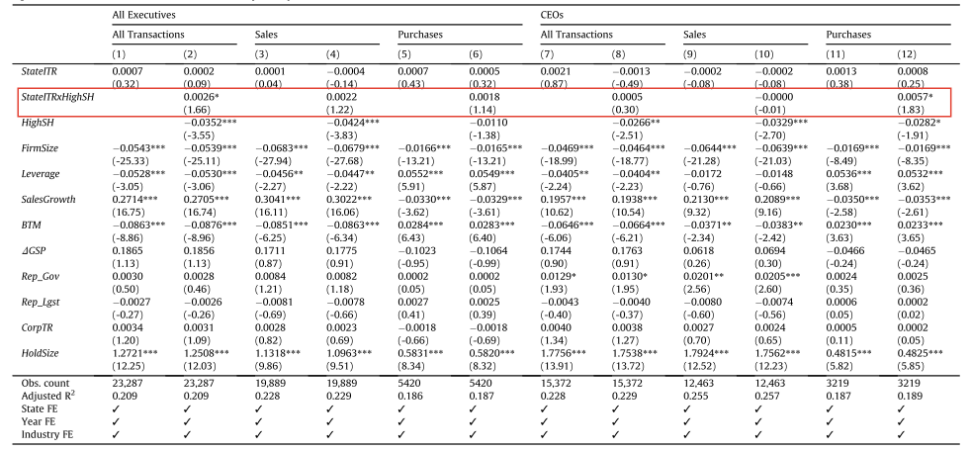

表3 高管报酬和高管持股比例的影响

2.高管持有股份

内部人可以通过更大规模的交易或使用更多的私人信息来增加每股利润,最终增加其交易利润。交易规模与每股盈利能力之间的替代性表明,当内部人有更强的动机通过每股盈利能力而不是通过交易规模来调整利润时,内幕交易收益对所得税税率会变得更加敏感。文章推测,当内部人的持股相对较少时,特别是内部人拥有的股票也具有高税收基础时,内幕交易收益对所得税税率变得更加敏感。

文章根据高管的平均持股量对公司进行排名,衡量方式为所持股份的美元价值占总薪酬的百分比。文章将在后三分位数公司工作的高管归类为持股相对较低的高管(LowSH)。在这个后三分位数中,文章根据高管的平均资本利得税负占高管持股的百分比对公司进行排名,将在资本利得税负后三分位数的公司工作的高管归类为那些持股相对较低、税基较高的高管(LowSH w/HB)。

表3的后四列报告了相关结果。从表3的第(3)列和第(4)列可以看出,StateITR x LowSH的系数显著为正。研究结果表明,税率每提高一个百分点,低持股的高管(CEO)的内幕交易异常收益率就会比其他高管(CEO)多提高0.20%(0.23%)。表3的第(5)列和第(6)列表明,在低持股和高税基的内部人中,结果更强。文章发现,税率每增加一个百分点,低持股和高税基的高管(CEO)的内幕交易异常收益率比其他高管(CEO)多增加0.33%(0.41%)。总的来说,检验结果表明内部人士持股比例会影响内幕交易异常收益率对税率的敏感程度。

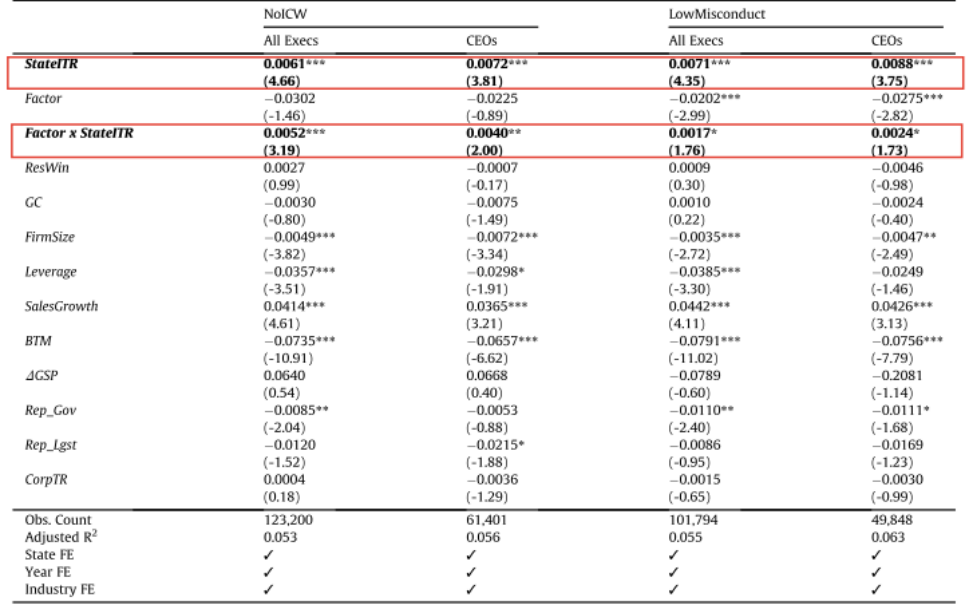

3.企业监督

研究表明,当内部人士的交易受到更严密的监控时,他们从私人信息中获利的可能性更小。这是因为他们希望避免面临更高的处罚风险。更好的内部控制、更大的股东权利和更强的监督、以及更好的执法都与较低的内幕交易异常利润相关。因此,文章假设有效的监督将会增加内幕交易异常收益对所得税税率的敏感性。

文章使用了两个变量衡量企业监督的有效性,即内部控制的强度(NoICW)和公司的遵守法规和法律的倾向(LowMisconduct)。对于在观察年度结束的三年内没有内部控制弱点的公司,NoICW为1,否则为0。由于审计分析数据库没有公布2004年前公司内部控制的弱点,文章将分析的样本限制在2004年以后。一个公司的遵守法规的倾向指的是每个公司的管理行为和对于企业道德方面的监测,数据来源于Good Jobs First。

表4汇报了相关结果。在表4第(1)列中,NoICW与StateITR交乘项的系数显著为正,这表明当监督更强时,内幕交易异常收益对税率变动更加敏感。第(2)列使用了CEO子样本,结果一致。在后两列中,LowMisconduct的系数显著为负,这与先前的研究结果一致,即更好的合规性和道德降低了内幕交易异常收益(Jagolinzer et al.,2011;Skaife et al.,2013)。在这两列中,LowMisconduct与StateITR交乘项的系数为正,在10%水平上显著。总的来说,表4中的证据与文章的预期一致,即监管力度更强的公司的高管内幕交易异常收益更低,对税率变化更敏感。

表4 企业监督有效性的影响

4.信息不对称

高管调整其内幕交易利润的程度取决于他们所拥有的私人信息量。当内部人和外部投资者之间存在的信息不对称越大,内部人越容易调整其内幕交易利润。因此,文章预期当内部人与投资者之间的信息不对称程度越大时,内幕交易异常利润对所得税税率变化的敏感度越高。文章使用四个衡量信息不对称,即媒体报道、分析师跟踪、研发活动、以及买卖价差,接着文章将媒体报道(LowMedia)或分析师追随(LowAF)处于后三分位数的公司和研发活动(HighRD)或买卖价差(HighBA)处于前三分位数的公司归类为高信息不对称公司。

表5中报告了相关检验结果。当信息不对称的代理变量是LowMedia或HighRD时,交乘项的系数在5%水平上显著为正。当信息不对称的代理变量为HighBA或LowAF时,结果在统计上较弱。对于HighBA,交乘项的系数在所有高管样本中在10%水平上显著,但在CEO样本中不显著。对于LowAF,交乘项的系数在统计学上不显著。总的来说,结果与文章预测一致。

表5 信息不对称的影响

(三)事件研究

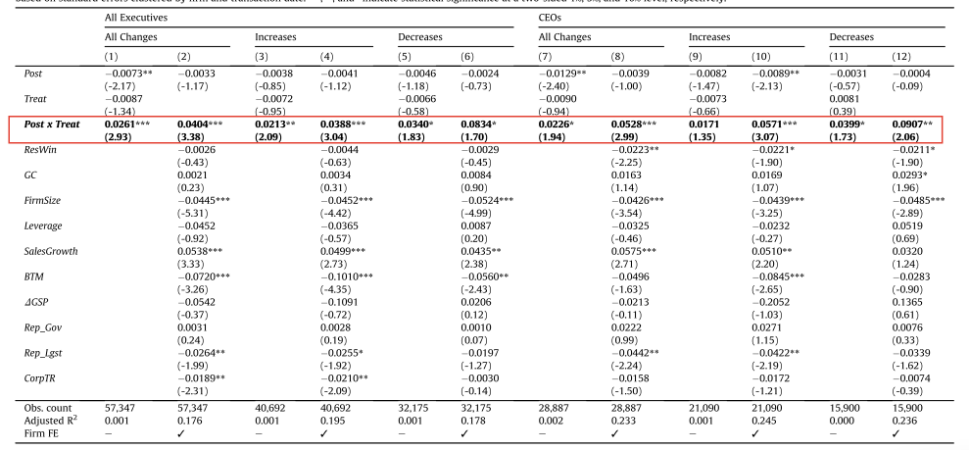

1.与州税率变化相关的内幕交易异常收益的变化

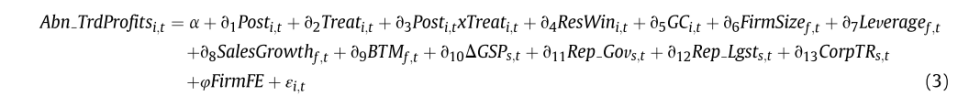

接着,文章使用事件研究法,检查与州税率变化相关的内幕交易异常收益的变化以加强文章结论的可靠性。文章使用了DID模型,比较了在特定年份经历税率变化的州与没有经历税率变化的州的内幕交易异常收益的变化。文章重点关注2%及以上的所得税率变化,具体模型如下图所示。如果公司总部所在州的个人所得税税率更改了2%及以上,则Treat等于1,如果该州在样本期内没有更改其税率,则该变量等于0。在2000年至2019年期间,有12个州的个人所得税税率变化了2%及以上。文章排除了总部位于所得税率变化较小的州的公司(即,低于2%),以确保处理公司和控制公司之间的明确分离。Post在税率增加(减少)的颁布前期间等于0,在税率减少的颁布后期间等于1(-1),文章将税率减少时的Post设置为-1,颁布前(颁布后)期间定义为每次税率变化前(后)两年减去每次变化前(后)三个月。

表6报告了相关回归结果,同时包含增减变化的样本中,无论是总样本还是CEO子样本,Post*Treat的系数都显著为正,分别为0.0404和0.0528。根据该样本中的年度内幕交易规模中位数为435528美元,Post和Post x Treat的系数之和表明,在州所得税税率发生2%或更大变化后,所有高管的内幕交易异常利润变化为16047美元。在这个样本中,受所得税影响的内部人士的薪酬中位数为1952920美元。因此,在忽略任何扣除并使用平均绝对所得税率变化(3.3%)后,同一内部人士的纳税义务变化了64446美元。因此,文章估计,内部人使用内幕交易抵消了24.8%(16047美元/64446美元)的税收影响。对于CEO,同样的计算表明效应大小为16.8%(20633美元/122964美元)。总的来说,表6中的发现支持了文章的结论,即异常交易盈利能力随着税率的增加(减少)而增加(减少)。

表6 与州税率变化相关的内幕交易异常收益的变化

2. 与美国纳税人救济法案相关的内幕交易异常收益的变化

此外,联邦税率的变化通常会显著改变个人税率,值得仔细研究。在样本期间,有三个主要的联邦税率变化:2003年的就业增长和税收减免和解法案(JGTRRA),2012年的美国纳税人救济法案(ATRA)和2017年的减税和就业法案(TCJA)。其中ATRA提供了最干净的场景来检查联邦税率变化对内幕交易盈利能力的影响。国会于2013年1月2日颁布了ATRA。它提高了联邦个人所得税率,将净最高边际税率定为39.6%(以前为35%),并将资本利得税率从15%提高到20%。在其他条件相同的情况下,资本利得税的增加会减少内部人士的税后交易利润。因此,内部人士在面临同样风险的情况下,从私人信息交易中获益较少。文章预计,当资本利得税的变化与所得税率的变化方向相同时,所得税率变化对内幕交易盈利能力的影响会减弱。

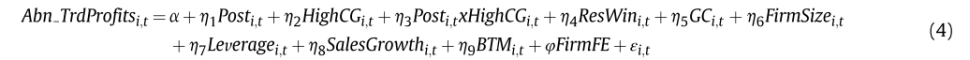

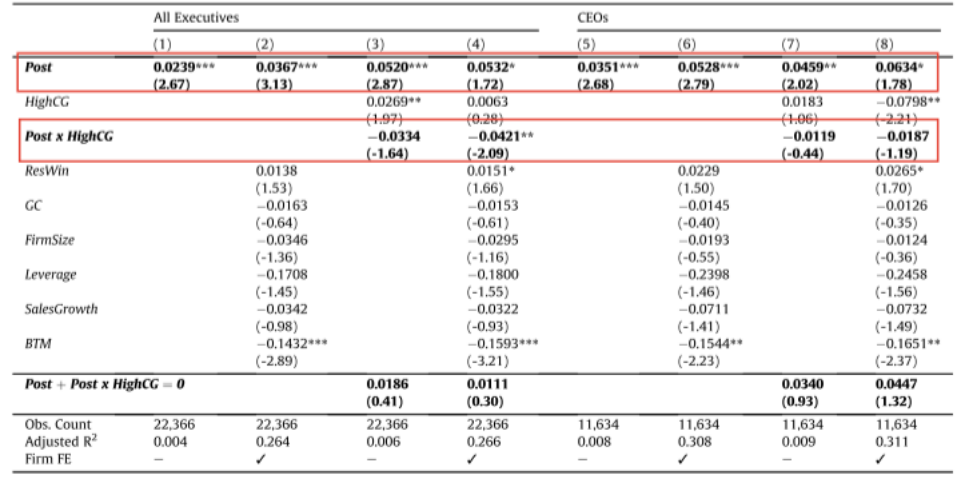

具体的回归模型见等式(4),如果交易发生在ATRA发布之后,则Post等于1,如果交易发生在ATRA发布之前,则Post等于0。ATRA颁布前时期指2010年1月1日至2012年9月30日,颁布后时期指2013年3月1日至2015年12月31日。在等式(4)中,对于资本利得税负担排在前三分位数的内部人士,HighCG等于1,其余为0。文章预测Post的系数为正且Post x HighCG的系数为负。

表7报告了相关回归结果,与文章所预测的一致,Post的系数显著为正。根据第(2)列的回归结果可知,在总样本中ATRA颁布后内幕交易异常利润显着增加。第(4)列的回归结果表明,对于资本利得税负相对较高的高管来说,ATRA颁布的影响较弱。Post和PostxHighCG的系数之和在统计学上并不显著,这表明ATRA颁布对资本利得税负较高的高管的影响可以忽略不计。这些结论也适用于CEO子样本。

表7 与美国纳税人救济法案相关的内幕交易异常收益的变化

(一)稳健性分析

(一)稳健性分析

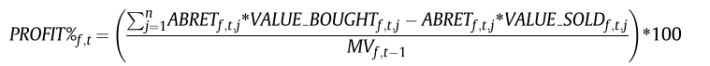

接着,文章使用了内幕交易盈利能力的替代指标重新进行回归(Skaife et al.,2013),该指标考虑了内幕交易者的交易量,具体计算过程如下图所示。其中ABRETf,t,j是公司f在交易日j后第一天开始的365天内的规模调整后买入并持有的异常收益,VALUE_BOUGHTf,t,j(VALUE_SOLDf,t,j)是所有内部人士在第j天买入(卖出)的股票的美元价值总额,n是f公司在t年度内发生内幕交易的公司天数总数,MVf,t-1是t-1财务年度末的股票市值。表8汇报了回归结果,StateITL的系数皆显著为正,数据显示不同的内幕交易异常收益的衡量标准并不会影响基本回归结果。

表8 稳健性检验

(二)进一步分析

1. 州个人所得税税率与内幕交易量

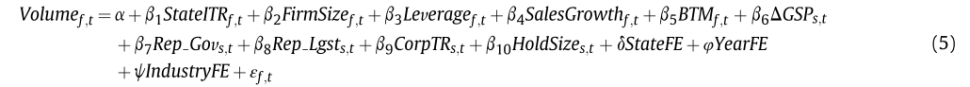

内幕交易者可以通过更积极地使用私人信息来获得更大的异常收益,或者通过在私人信息水平不变的情况下进行更大的交易来增加总交易利润。内部人的选择取决于每种选择的收益和成本。使用更多的私人信息可以让内部人士持有更多的股票(或者花更少的钱购买股票)。增加交易规模要求内部人士出售更多股票(或花费更多资金购买股票),这可能会增加被发现的风险,但可能性更低一些。这两个方式并不相互排斥,文章进一步研究内幕交易量是否与州税率相关。

具体的回归模型如等式(5)所示,交易规模(Volume)的衡量方式为ln(1+内部人士交易的股票年成交量)/平均流通股数量。持股规模(HoldSize)为内部人士持有的股票数量占年初已发行股票的百分比,作为额外控制变量。文章在回归模型中加入了HighSH及其与StateITR的交乘项,如果公司在高管平均持股方面处于前三分位数,则HighSH等于1(平均持股被定义为持股的美元价值占总薪酬的百分比)。在内部人士使用交易量来调整其交易利润的情况下,文章预计StateITR及StateITRxHighSH的系数显著为正。

表9列出了相关回归结果。StateITR上的系数为正但不显著, StateITRxHighSH的系数为正但不显著或略微显著。因此,虽然内幕交易量可能与所得税率呈正相关,但这种关系在统计上很弱。这些发现表明,内部人主要通过每股利润而不是交易规模来调整其盈利能力。

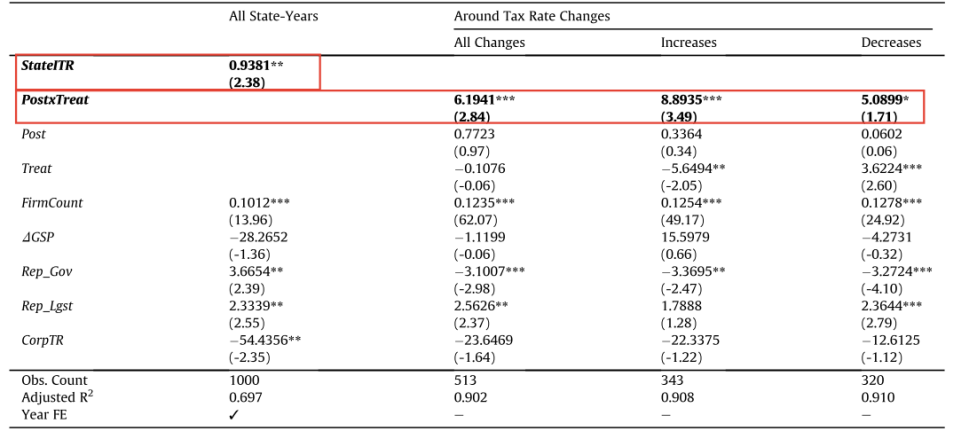

表9 州个人所得税税率与内幕交易量

2. 州个人所得税税率与法律风险

内幕交易者面临更高的所得税税率意味着他们从内幕交易利润中获得更多的效用。文章结果表明,内部人士在高税收制度下会更积极地进行交易,这可能使他们面临更大的法律的风险。文章将分析扩展到检验所得税税率与SEC内幕交易执法行动之间的关系,以探讨税收的变化如何影响内幕交易异常利润的法律风险。使用Blackburne等人(2021)关于SEC内幕交易执法行动的数据,文章调查了州所得税税率与SEC针对总部位于该州的公司的内幕交易执法行动的年度数量之间的关系。表10汇报了相关回归结果,回归控制了州经济状况和每个州的公司数量(FirmCount)。表10的第(1)列使用了所有州的年度样本,一个州的SEC执法行动的年度数量与州所得税率呈正相关,并且在统计上显著。鉴于样本中每个州每年的SEC执法行动平均数为16824,StateITR的系数(0.9381)表明,州税率每增加一个百分点,执法行动数量相对于平均值增加5.6%。第(2)、(3)和(4)列重点关注SEC围绕2%及以上税率变化的执法行动变化。这些结果证实,SEC的执法行动数量随着州所得税税率的变化而变化,即州所得税税率影响内部人士在交易中使用私人信息的动机。

表10 州个人所得税税率与法律风险

四、总结

四、总结

文章使用面板数据分析和事件研究来研究内幕交易异常收益与个人所得税税率之间的关系。文章研究发现内幕交易异常收益与所得税税率呈现显著正相关关系。文章还考虑了可能影响内幕交易盈利能力对所得税税率敏感性的四个因素:内部人的薪酬、高管持股、企业监督、信息不对称。此外,文章结果表明,高管主要调整每股盈利能力,以抵消税收对其净薪酬的影响。最后,与更高的税收制度下更积极的内幕交易导致更高的法律的风险相一致,文章回归结果说明SEC的执法行动与州税率呈正相关。

原文链接:https://www.sciencedirect.com/science/article/pii/S0165410122000970