论文标题:Political uncertainty and investment: Causal evidence from U.S. gubernatorial elections

中文标题:政治不确定性与投资:基于美国州长选举的因果证据

原文来源:Candace E.Jens. 2017. “Political uncertainty and investment: Causal evidence from U.S. gubernatorial elections”. Journal of Financial Economics, 124: 563-579.

供稿:邹梦琪

封面图片来源:Pexels

编者按

美国政治不确定性是否会对经济活动产生影响一直是当前备受争议的话题。现有研究已经充分肯定了政治不确定性的存在及其相关影响,但鲜有研究能够干净地识别政治不确定性的具体效应及其作用机制。因此,文章创新性地借鉴三重差分的研究框架,对经济周期的影响进行了剥离,有效地识别了政治不确定对企业投融资行为的影响效应,具有一定的理论和实践意义。

研究背景

美国政治不确定性是否会对经济活动产生影响一直是当前备受争议的话题。尽管穆迪等众多国际知名机构认为政治不确定性的存在抑制了经济的提速,但是却缺乏直接的实证证据验证政治不确定性对美国公司行为的影响(Bloom, 2009)。既有研究大多基于国际样本开展政治不确定性领域的研究(Julio & Yook, 2012)或者从更为广泛的维度解读政治不确定性所带来的影响(Baker, Bloom & Davis, 2016; Gulen & Ion, 2016),但鲜有研究更为干净地识别出政治不确定性对企业微观行为的影响。基于此,文章致力于弥补该领域的空白,探讨美国政治不确定性对公司融资及投资决策的影响。

理论分析

Bernanke(1983)的研究还进一步解释了政治不确定性对公司投资活动的影响机制。因为未来选举中的获胜者会影响到地区政策(包括投资激励、劳动薪酬、安全和环境规制等方面),从而影响公司对其项目的预期,所以在选举前,那些面临着投资项目选择的公司势必需要预期选举结果给其带来的影响。对于公司而言,如果所有可选择的项目撤回成本都非常高昂,公司也会考虑将投资活动延迟到选举之后。一旦选举结果得到确定,公司则会立即做出投资反应。总而言之,选举的不确定性越高,公司延迟活动的价值越大,公司也就越可能延迟投资(Bernanke, 1983)。

另外,由于企业融资活动与企业投资活动息息相关,那么政治不确定性是否会对企业融资行为带来影响?现有研究已经发现,政治不确定性会影响企业风险溢价,从而进一步影响到企业的融资行为(Pástor & Veronesi, 2012; Pástor & Veronesi, 2013; Kelly, Pástor & Veronesi, 2016)。换言之,企业出于融资目的的发行活动也是需要付出一定代价的,所以当政治存在不确定性时,任何难以收回且需要付出高昂成本的融资活动也会被延迟(Bernanke, 1983)。

综上,文章认为,政治不确定性会对企业的投融资活动产生影响。既有研究已经探讨了国家层面的政治不确定性对企业投融资行为的影响,但如何干净地剥离该影响则面临着很大挑战,主要集中在以下两个方面:其一,如何能够有效地将政治周期的影响剥离出来;其二,如何能够有效地识别政治不确定性与企业投资活动之间的因果效应。因此,文章选择“州长竞选”这一事件作为外生冲击,以此应对上述两个方面的挑战。就“州长选举”这一事件而言,州长对其所管辖的州具备足够的管辖力,能够影响到一州内的政策,所以州长选举会放大政治的不确定性,给企业带来一定难以化解的风险。而且,美国制度规定州长选举的周期为每四年一次,且每年都有两个州必须进行州长选举。所以相比于国家层面的选举,以“州长选举”作为外生冲击,借鉴三重差分的分析框架能够更为有效地分离出国家层面的经济与政治不确定性所带来的影响。此外,州长选举的周期及时间要求也限制了企业规避风险的能力,为进一步探究企业延迟投融资行为的动机提供了良好的契机。

研究设计

文章所采用的数据主要涵盖了政治经济层面和公司层面两个维度,政治经济层面的数据来源于美国国会,部分进行了手工收集;公司每年追加投资和缩减投资的数据来源于Compustat数据库;公司股权和债权融资方面的数据来源于SDC数据库。

文章的样本跨度为1984年至2008年,囊括了该期间内所有的州长选举事件。文章借用三重差分的分析框架,以“州长选举”作为政策冲击,将每年总部坐落在有州长选举的州的公司作为实验组,总部坐落在没有州长选举的州的公司作为对照组,以此观测州长选举时期,政策不确定性对企业投融资活动的影响。

2.主要模型与变量

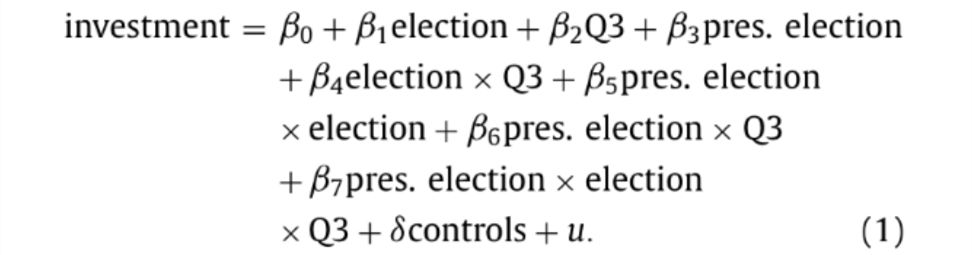

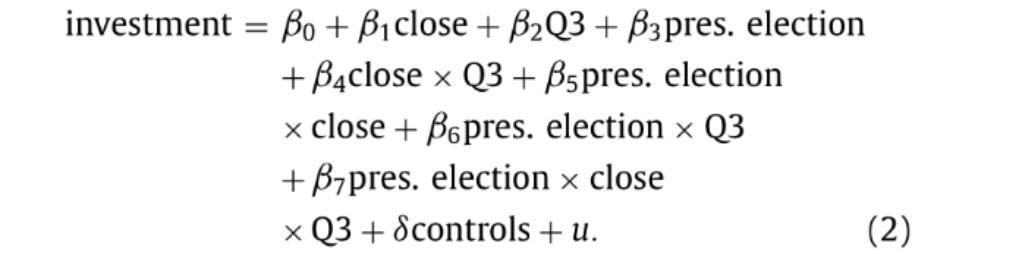

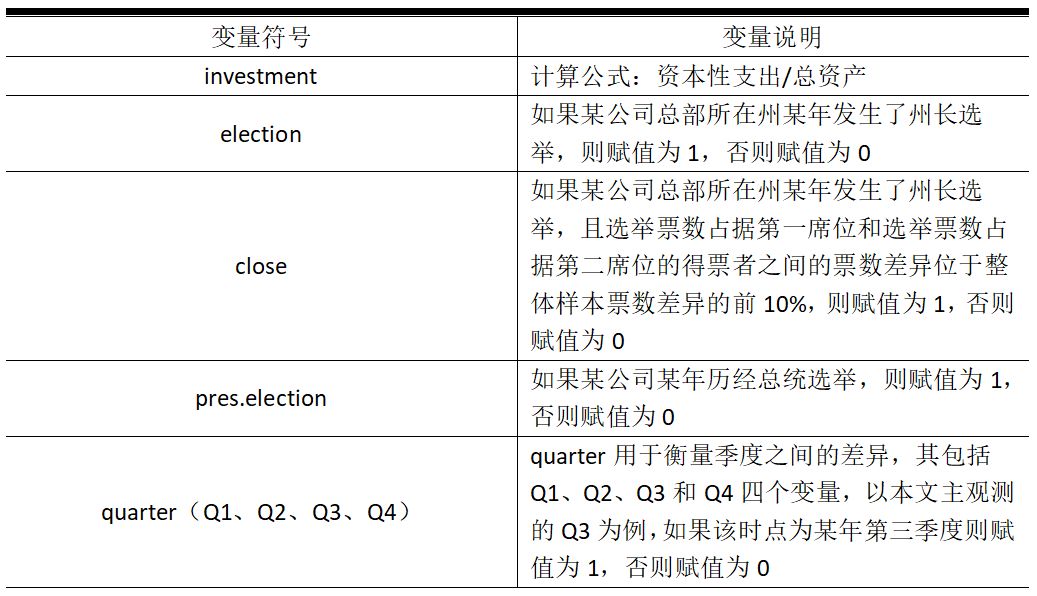

文章借鉴三重差分的研究框架,以州长选举作为切入点,更为聚焦地探讨了政治不确定性对企业投资行为的影响。文章从两个维度去刻画政治不确定性,第一个维度是有无州长选举(election),就全国层面而言,有州长选举的州相比于无州长选举的州,其政治更具有不确定性;第二个维度是州长选举的激烈程度(close),如果某年某州发生选举,且选举票数占据第一席位和选举票数占据第二席位的得票者之间的票数差异位于整体样本票数差异的前10%,则视为激烈竞争。在政治不确定性的时点选取方面,由于州长选举的结果一般在年末公布,所以州长选举年的第三季度相比于其他季度,其政治不确定性更高,企业更可能会在此时延迟投资(Roberts & Whited, 2012)。因此,文章设置了是否为第三季度的交乘项(Q3),观测有州长选举的州相比于无州长选举的州,竞选前企业投资行为与其他时期企业投资行为之间的差异。此外,为了分离出全国性的政治和经济周期的影响,文章进一步引入当年是否发生总统选举(pres.election)的交乘项,以此分离出总统选举所带来的经济和政治周期的干扰影响。主要模型和变量定义表如下:

-表1- 主要变量定义表

实证分析

进一步分析

在基准回归部分,文章验证了企业在考虑政治不确定性所带来的风险后,会更倾向于在政治不确定的期间内延迟投资。以此类推,企业的融资活动也得需要付出成本的,那么政治不确定理应也会导致与投资相对应的融资活动遭到延迟。文章通过进一步分析发现,如果政治不确定性导致公司延迟投资,那么公司同时也会延迟与投资相对应的高昂的筹资发行活动。

内生性讨论

替代性假说的排除

文章还存在另一重要的替代性假说,即州长选举也有可能会导致企业政治关联的破裂,从而影响企业的投融资行为。为了排除这一替代性假说,文章进一步检验了州长选举这一事件对企业撤回投资战略的影响。文章预期,如果是政治不确定性影响了企业的投融资行为,那么政治不确定性也应该同时会影响到企业撤回投资的战略;如果是政治关联的破裂影响到了企业的投融资行为,那么企业撤回投资的行为至少并不会受到影响。最后,文章通过实证检验发现,企业政治关联破裂影响企业投融资行为的渠道实际并不存在。

稳健性检验

为了保证结果的稳健,文章进行了一系列的稳健性检验,主要包括以下几部分:首先,为了进一步剔除全国性经济政治周期的影响,文章将样本进一步细分成有州长选举但无总统选举、无州长选举有总统选举、既有州长选举又有总统选举三个子样本进行回归分析;其次,文章认为企业价值(Tobin’s Q)的错误估计很有可能会严重影响到实证结果,所以文章对此进行了检验,发现结果依旧稳健;再次,文章为了更为聚焦地观测政治不确定性的影响,按照公司对政治不确定性的承担程度将样本按照公司规模、行业特殊性以及投资的成本和不可撤回性等三个方面进行分组检验;最后,文章还认为按照公司总部位置来考量公司整体所承受的政治不确定性具有一定的偏误,因此文章按照地理分散程度对样本进行分组,进一步支持了基准回归的结果。

研究结论

文章的研究发现,政治不确定性的确会导致公司延迟投融资活动。文章创新性地采用三重差分的框架设计,有效地剥离了全国性政治经济周期的干扰,对于现有政治不确定领域的研究具有较大的贡献意义。

Abstract:

I examine the link between political uncertainty and firm investment using U.S. gubernatorial elections as a source of plausibly exogenous variation in uncertainty. Investment declines 5% before all elections and up to 15% for subsamples of firms particularly susceptible to political uncertainty. I use term limits as an IV for election closeness. Because close elections are related to economic downturns, I find that the effect of close elections on investment is understated by more than half by OLS. Postelection rebounds in investment depend on whether an incumbent is re-elected. Finally, I provide evidence that firms delay SEOs tied to investments during higher uncertainty.