论文标题:Government Intervention and Investment Comovement: Chinese Evidence

中文标题:政府干预与投资协同效应:来自中国的证据

原文来源: Donghua Chen, Saqib Khan, Xin Yu, Zhou Zhang. 2013. “Government Intervention and Investment Comovement: Chinese Evidence”. Journal of Business Finance & Accounting, 40(3) & (4), 564-587.

供稿:张君

图片来源:Pexels.

编者按

投资协同效应是指不同投资主体之间投资决策相互影响的现象。文章主要考察三个问题:(1)政府干预会对企业协同投资产生影响吗?(2)这一影响在国有企业、民营企业和外资企业中会有不同吗?(3)投资协同效应对公司业绩的消极作用在这三种企业中会有差异吗?研究发现,政府干预程度确会对投资协同效应产生影响,且这种影响在国有企业中更为明显。投资协同效应也对国企业绩有更大的消极作用。文章丰富了关于政府干预与市场功能和有效性关系的文献。

研究背景

在一个理想的市场里,企业投资活动是由企业基于自身财务能力做出的决策。但在现实生活中,公司的投资决策会或多或少地受其他因素的影响。比如,早在1998年,Carpenter和Levy就曾提出,一家公司的投资活动与其所处国家的经济周期相关;Guiso和Parigi也曾指出,投资机会和充足的资本配置会对行业内企业的投资协同效应产生影响。

政府干预对协同投资也有影响。已有研究认为,政府可以通过改变有关法律法规来影响公司投资活动,例如通过改变税收和政府补贴政策,重新配置资源,从而引起某一特定时点内投资的增长或者下降,最终导致协同投资。

文章认为,不同地方的政府会对当地经济产生不同程度的影响,进而导致不同程度的投资协同效应。基于此,文章在前人研究的基础上,利用中国的大量数据进一步研究政府干预和投资协同间的关系。

假说提出

文章以中国为研究背景,是因为中国经济具有独一无二的特征:

第一,中国有独特的经济构成,政府也扮演着独特的角色。Qian和Roland认为中国经济由三个层级构成:中央政府、地方政府和企业(国有与非国有)。经济转型使地方政府获得了更大的权力,同时也承担着管理当地经济的责任。由于财政上的分权和货币政策上的集权,各地方政府都希望自己能够吸引更多企业入驻,因此各地方政府常常就中央政府的特殊政策和补贴展开激烈角逐。通过提升辖区内企业的表现,地方政府可以加强对中央政府的议价能力,获取更多资源。同时,中央政府会影响地方官员的任免,地方官员希望通过优良的表现来提高自己升迁的可能性。地方政府可以视为中央政府的代理人,能够直接地对辖区内企业的决策施加影响。

第二,区域间经济发展水平和政府干预度有显著差异。在中西部欠发达地区,地方政府的干预程度仍然很高。而在东部沿海地区,经济发展比较成熟,市场在资源配置中则发挥着重要作用。

第三,中国的公司治理和法律保护程度较弱。在中国,大部分上市企业的前生都是国有企业。在国家股、法人股、社会公众股、管理人员股、外资股和员工股中,政府大量地控制了前两种股票,只有小部分的股票被允许在市场上流通,管理人员股、外资股和员工股占已发行股票的份额不足2%,并没有太多的投票权。政府是上市公司的政策制定者和大股东,对上市公司的决策选择、人员任免都有很强的影响力。

第四,中国企业的融资渠道受限。中国企业主要依赖国内资本市场进行融资,融资方式主要以银行贷款和自我筹资为主,而中国的四大银行也直接由国家管控。

基于中国特殊的环境,文章提出了以下假设:

由于中国地方经济发展不平衡,在经济较发达的地区,市场在资源配置中发挥着决定性的作用。而对于市场化程度较低的地区而言,政府对经济的干预相对较强,进而能够对当地企业的投资决策施加更大的影响。由此提出假设1:其他条件不变时,政府干预与企业投资协同效应正相关。

政府干预对投资协同效应的影响在不同的企业形式下可能会有所差异。国有企业与政府的关联更强,当地方政府试图通过实行某个政策来影响特定行业的投资情况时,该行业的国有企业会更倾向于按照政府的意愿增加或者减少投资,从而导致更强程度的协同投资。而外资企业受政府干预的影响较小,协同投资的程度也应较低。由此文章提出假设2a:其他条件不变时,政府干预对国企协同投资造成的影响比对外企的影响更大。

同理,政府干预对国企和民企的影响也应有差别。一方面,政府持有国企大部分股权,可以影响国企高管的任免,政府干预对国企的影响应该更大。另一方面,中国政府不允许民企进入某些关键行业,民企由于缺少投资机会,会选择模仿国企的投资行为。由此,文章认为政府干预在国企和民企间造成的投资协同程度是不同的,并提出假设2b:其他条件不变时,政府干预所导致的协同投资在国企和民企之间有差异。

已有研究表明,协同投资会对企业和行业的业绩产生消极影响。依照假设2的逻辑,政府干预对国有企业的影响力度更大,由于与政府的密切关系,国有企业可能不会完全按照价值最大化进行投资,而是根据政府颁布的政策进行投资,导致国企的绩效下降。与此相反,外企受到的政府压力较小,更可能按照企业价值最大化进行投资。民营企业的情况较为复杂,一方面,民企某种程度上也会受到政府干预影响,做出偏离价值最大化的投资决策。但在另一方面,民企可以选择退出当前市场,等到政策有利时再进入。基于上述推理,文章提出假设3a:其他条件不变时,相比外资企业,投资联动对国有企业业绩的消极影响更为显著。假设3b:其他条件不变时,投资联动对国有企业和国内民营企业业绩影响有差异。

研究设计

1. 数据与样本

文章数据主要来自中国工业企业数据库,样本期间为2001年至2005年。样本中包含了上市公司和非上市公司。在区域层面的分析中,文章剔除了没有披露某些特定财务信息的企业;在公司层面的分析中,文章剔除了没有报告所有制性质的企业。文章对所有变量进行了前后1%的winsorize,最终区域层面有5598个观测值,公司层面有556261个观测值。

2. 协同的衡量

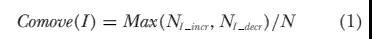

在区域层面的分析中,文章用公式(1)衡量投资协同效应,其中NI_incr(NI_decr)表示某一区域某一行业内当年增加(减少)投资的企业的数量,N表示当年该区域该行业增加或者减少投资的企业的总数量。Comove(I)的值应分布在0.5至1.0的区间,取值越大,表明投资协同越严重。

3. 政府干预的衡量

文章用GMR指数(Government and Market Relationship index)来衡量政府干预程度。GMR指数越高,表明政府对当地经济的干预程度越低。

4. 模型

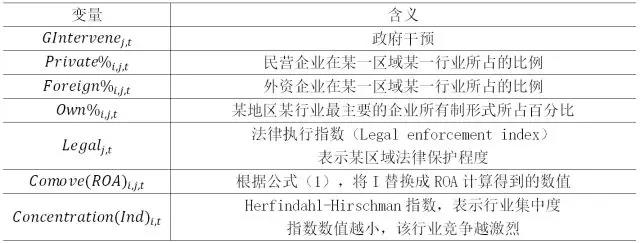

对于区域层面,文章用公式(2)进行分析。主要变量定义和解释如表1所示:

-表1- 区域层面变量定义表

文章认为,根据假设1,政府干预和投资协同效应正相关,GIntervene前的系数应为正。Private%和Foreign%越高,表明行业内有更多的民营企业和外资企业,投资协同效应应相对较低,这二者前的系数应为负。Own%越大,表明行业内的所有权集中度越高,大股东的话语权更强,因此更有可能指使企业根据自身特定情况做出决策,减少协同投资,其前的系数应为负。法律保护程度越低,企业越会减少在研发支出上的投资,转而选择模仿其他公司的投资,导致高协同投资,Legal前的系数应为负。行业竞争越激烈,该行业的盈利就越小,企业会缺乏投资所需的资金,同时处于激烈竞争环境中的管理人员也更会根据公司特定的信息进行投资决策,从而导致较低的协同投资,其前系数应为正。

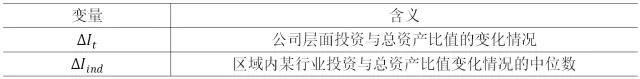

对于公司层面,文章用公式(3)进行分析。主要变量定义和解释如表2所示,其余变量与公式(2)的定义类似。

-表2- 公司层面变量定义表

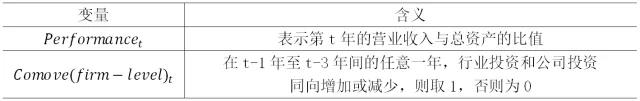

关于假设3,文章用公式(4)进行分析。主要变量定义和解释如表3所示:

-表3- 业绩影响变量定义表

文章认为,根据假设3,Comove(firm-level)前的系数应为负。

实证分析

文章从区域层面和公司层面,分别就三个假设进行实证分析,所得结果均与预测相同。

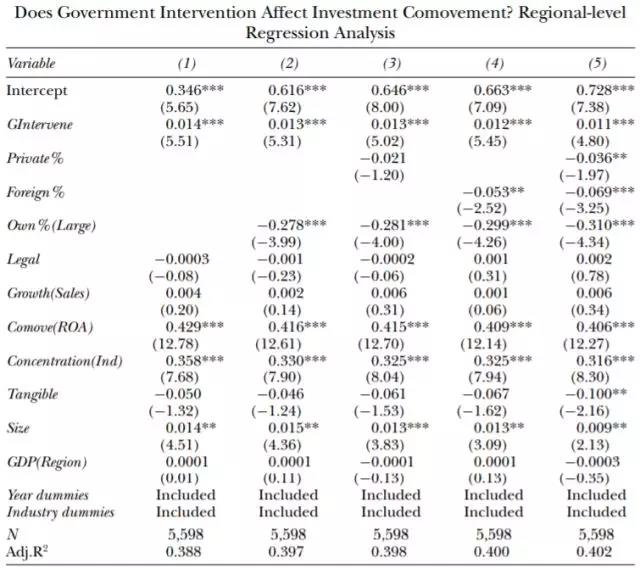

在区域层面,文章用公式(2)对假设1进行检验,回归结果显示GIntervene前的系数为0.014,t值为5.51,表明政府干预确会导致更高程度的投资协同效应。随后文章逐步加入Own%、Private%和Foreign%,GIntervene前的系数依旧显著为正。具体结果如表4所示:

-表4- 区域层面回归结果

在公司层面,文章采用公式(3)对假设1进行检验。回归结果表明行业层面投资的变动会对公司层面投资的变动产生正向的影响。随后文章进一步加入与政府干预的交乘项,交乘项前的系数显著为正,进一步支持了假设1,即区域层面政府干预程度越高,行业与公司间的投资协同效应就越强。

文章根据企业性质,将样本分成国有企业、民营企业和外资企业三组,并分别用公式(3)进行回归。结果显示,只有当样本为国企时,交乘项前的系数β3才显著,结果支持了假设H2a和H2b。

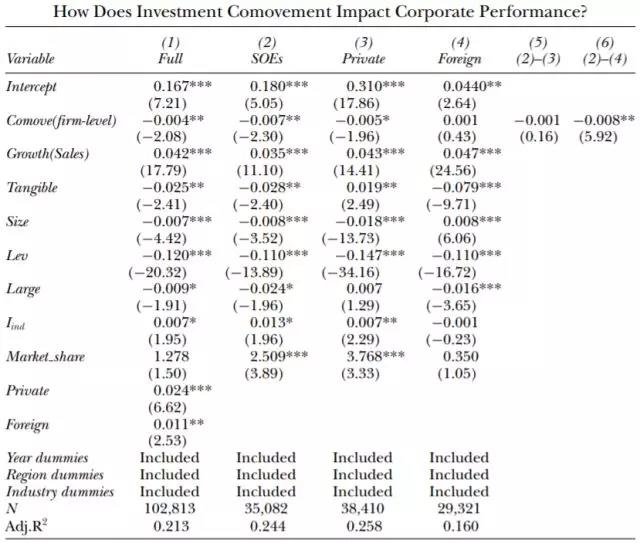

最后,文章根据公式(4),分别用全样本和根据企业性质分成三组的子样本对假设4进行检验。全样本回归结果显示,Comove前的系数显著为负,表明过去三年内的投资协同效应会对企业绩效产生负向的影响。子样本回归结果显示,对于国有企业,Comove前的系数在5%的水平上显著为负;对于民营企业,Comove前的系数在10%的水平上显著为负;而对于外资企业,该效应在统计上不显著。具体结果如表5所示:

-表5- 公司层面回归结果

研究结论

文章发现,在区域层面和公司层面,政府干预均与投资协同效应显著正相关,并且这种关系在国有企业中更为明显。文章进而探究了投资联动与企业业绩的关系,发现总体上协同会对企业业绩造成消极影响。这种影响也因企业所有制形式的不同而不同,业绩的下降在国有企业中最为明显,在外资企业中则最不明显。

Abstract:

This study examines whether government intervention affects corporate investment comovement, and whether this impact varies across firms with different types of ownership. We use a large Chinese sample to investigate these questions, and perform a regional as well as firm-level analysis. We show that government intervention is positively and significantly associated with investment comovement. We also find that the impact of government intervention on investment comovement is higher and more significant for state-owned firms than for domestic private and foreign firms. Finally, we show that investment comovement hinders corporate performance for state-owned and domestic private firms but not for foreign firms.