论文标题:The deterrent effect of the SEC Whistleblower Program on financial reporting securities violations

中文标题:SEC举报者计划对财务报告违规行为的威慑效果

原文来源:Wiedman C, Zhu C. The deterrent effect of the SEC Whistleblower Program on financial reporting securities violations[J].

Contemporary Accounting Research, 2023, 40(4): 2711-2744.

供稿:王乾坤

封面图片来源:Pexels

编者按

文章利用美国非金融类公司样本,研究了《多德-弗兰克法案》引入的美国证券交易委员会(SEC)举报者计划对证券违规行为的影响,进而加强投资者保护。研究结果表明该计划引入后,美国公司财务报告欺诈的发生概率显著下降。在控制了《多德-弗兰克法案》中的其他监管变化和经济趋势后下降趋势依然显著。机制分析表明,公司欺诈行为减少可以归因于内部举报者计划的改善和计划实施后聘请了更有能力的审计委员会成员。一方面,公司改进了内部举报者计划,增强了员工通过内部渠道举报的动机;另一方面,公司加强了审计委员会的财务监督能力,尤其是增加了具备财务专长的成员。这些机制帮助公司更早发现问题,提升了财务报告的透明度。总体而言,研究结果证明了SEC举报者计划在遏制财务报告欺诈方面的显著作用,以及奖励类型的举报者计划的有效性。在研究贡献方面,文章提供了有关此监管变化对遏制证券违规行为的证据,探讨了其威慑作用的效果。

引言

2010年11月,美国证券交易委员会(SEC)根据《多德-弗兰克华尔街改革与消费者保护法案》(Dodd-Frank)提出了举报者计划。该计划于2011年8月正式生效,为自愿向SEC提供原始信息,并导致成功执法行动的合格举报者提供10%-30%的财务奖励,奖励金额需超过100万美元。该计划还加强了对举报者的反报复保护,并允许举报者直接向SEC报告不当行为,而无需通过根据《萨班斯-奥克斯利法案》(SOX)建立的公司内部合规和报告程序(ICRPs)。

该计划的初衷是为了减少证券违规行为,从而在金融危机后增强投资者对市场的信心。2010年,SEC委员Elisse B. Walter在国会讨论新的立法措施时,提到该计划可以“提高SEC保护投资者和遏制不当行为的能力”(Walter,2010)。SEC提出的规则也预计该计划将“更大程度地遏制证券法违规行为”(SEC,2010a)。截至2022年,SEC已收到超过64,799份举报提示,向328名举报者发放了超过13亿美元的奖励,举报者提交的最常见的指控类别之一是公司披露与财务报告(即财务报告欺诈)相关的问题。

文献背景

尽管SEC大力宣扬该计划在执法工作中的成功及其影响,但关于其威慑效果的实证证据仍然有限。一项独立的研究由P. G. Berger和Lee(2022)进行,他们使用了之前受举报者计划影响和未受影响的公司作为对照组,发现受影响公司在SEC举报者计划实施后,欺诈行为的减少幅度更大。在进行如此重要的经济分析时,采用不同的研究设计和不同背景下的机制分析有助于为SEC提供相关政策建议(Leuz,2018)。因此,文章通过采用不同的识别策略,提供有关此监管变化对遏制证券违规行为,特别是财务报告欺诈的影响的证据,并探讨该威慑如何产生的潜在机制。

文章通过Dechow等(2011)开发的预测财务报告错误的F-SCORE模型,研究SEC举报者计划对财务报告欺诈的威慑作用,使用2006-2014年间的美国非金融类公司大样本进行分析。在文章的基本模型中,文章发现F-SCORE在举报者计划实施后的年份显著低于之前的年份,这表明该计划减少了欺诈的可能性。随后,文章使用了两个准实验设置和一个横截面识别策略,以增强文章对F-SCORE减少是由SEC举报者计划导致的推断。

首先,该计划只是《多德-弗兰克法案》的一部分,而该法案中的其他部分也可能影响财务报告欺诈。然而,其他部分至少在2013年1月之前被豁免或推迟适用于较小的报告公司(SRC),为文章提供了一个干净的环境,来研究文章的结果是否是由举报者计划还是其他部分驱动的。文章根据2011年和2012年公司是否具有SRC身份,将样本分为SRC和非SRC公司,发现SRC公司在2011-2012年期间F-SCORE的显著减少与非SRC公司相似。这些结果排除了其他法案部分干扰的可能性。

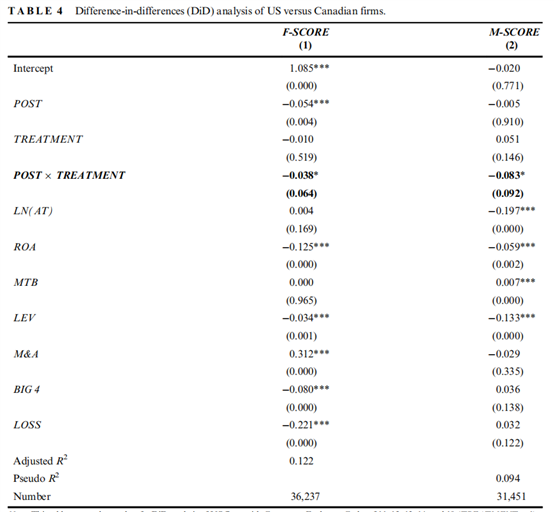

其次,为确保文章的发现不是由研究期间的经济趋势变化驱动的,文章采用了差异中的差异(DiD)设计,使用加拿大公司作为对照组。尽管美国和加拿大的资本市场环境类似,但加拿大公司在2015年之前并没有受到类似举报者计划的影响。当比较美国和加拿大公司时,文章发现F-SCORE在举报者计划实施后,明显下降得更多。

为了进一步减少SEC举报者计划以外的同时发生的美国市场事件的影响,文章利用了与该计划直接相关的横截面变化(Leuz & Wysocki, 2016)。受影响的公司对允许举报者直接向SEC报告而不是通过其内部合规和报告程序(ICRPs)表达了强烈反对。关于举报行为的研究发现,当内部系统较为薄弱时,员工更有可能外部举报(Feldman & Lobel, 2008; Miceli et al., 2008; Moberly, 2006; Near & Miceli, 1996)。这表明,在举报者计划推出之前,内部合规和报告程序较弱的公司员工更有可能在计划实施后直接向SEC报告违规行为,因此这些公司更容易受到该计划的影响。文章预测并发现,这些公司更有可能改变其财务报告行为,F-SCORE的减少幅度也更大。

接下来,文章探讨F-SCORE减少背后的机制。为了降低员工根据举报者计划向SEC提交举报信息的风险,公司有动机改进其内部举报者计划,以鼓励员工内部举报不当行为。这类改进不仅有助于比员工诉诸SEC举报更早地发现财务报告问题,还增加了管理层面临来自内部举报者的压力,从而提高了他们的道德标准和财务报告的完整性。因此,文章研究了在举报者计划推出后,内部举报者计划的改进对F-SCORE的影响。正如预期的那样,改进了内部举报者计划的公司F-SCORE减少幅度显著大于未进行改进的公司。

内部举报者计划由审计委员会负责管理和执行。为了改进这些计划,公司需要雇用更多有能力的审计委员会成员。更有能力的成员也能够更好地监督财务报告过程,降低虚假报告的可能性,从而减少员工向SEC举报不当行为的可能性。文章以审计委员会中合格的财务专家人数作为审计委员会能力的代理变量,结果显示,举报者计划推出后,合格专家人数增加的公司F-SCORE减少幅度更大。文章的机制分析表明,该计划通过改善内部举报者计划和雇用更有能力的审计委员会成员来遏制财务报告欺诈。

文章还检查了与《多德-弗兰克法案》相关的其他变化是否能解释文章的发现。首先,该法案包含一些与公司治理相关的条款,例如要求披露首席执行官(CEO)和董事会主席(COB)双重身份的条款,作为回应,公司可能在法案生效后在ICRPs之外改进公司治理。这类改进可能会减少F-SCORE。为了解决这一问题,文章使用了Bowen等(2010)的六个治理变量,将样本按每个治理变量在法案实施前后是正向变化还是负向变化进行分组,发现两组在F-SCORE减少方面没有显著差异。其次,文章考虑了公司可能为了应对尚未通过的法案提案,尤其是与高管薪酬相关的条款,而自愿进行的改变。文章使用追回条款的采用、激励薪酬的比例和薪酬顾问的披露来衡量公司潜在的变化,但没有发现这些变化会推动F-SCORE的减少。第三,法案加强了股东权利,股东可能会因此加强对公司的监督,从而遏制欺诈。然而,文章发现,基于机构投资者持股比例衡量的股东监督的变化,无论是正向还是负向变化,公司在F-SCORE减少方面都没有统计学上的显著差异。类似地,文章也没有发现审计师监督的变化会推动文章的发现。然而,文章承认,无法完全排除这些其他变化可能会减少F-SCORE的可能性。

最后,文章考虑了两种与财务报告欺诈相关的稳健衡量标准。F-SCORE捕捉了欺诈发生的可能性,而不是实际欺诈的发生,因此文章检验了该计划对重述(restatements)的威慑效果。重述是该计划实施后威慑增加和SEC执法力度增强的结果。文章重点关注由管理层发起的重述,以区分威慑和执法的效果,并记录了这类重述的减少。文章还使用Beneish(1999)开发的用于衡量操纵可能性的M-SCORE作为另一种衡量标准,并发现了稳健的结果。

研究贡献

文章从四个方面补充了P. G. Berger和Lee(2022)的研究证据。首先,文章分析了SEC举报者计划遏制财务报告欺诈的机制,发现威慑效果可以归因于举报者计划实施后内部举报者计划的改进和审计委员会成员的提升。理解这些机制可以为制定优化政策提供启示,而在文章的研究中,这与公司最强烈反对的条款有关。其次,通过采用两个准实验设置和横截面识别策略,文章为该计划的威慑效果提供了稳健证据。第三,文章通过管理层发起的重述衡量实际欺诈的减少,证明了该计划在遏制实际欺诈方面的有效性。最后,文章讨论了该计划实施后公司面临的持续挑战和采取的补救措施,帮助文章更好地理解其对公司实践的影响。

文章还为越来越多的研究贡献了证据,这些研究表明举报者在监督公司行为方面发挥着重要作用。先前的研究发现,员工是发现欺诈的关键参与者,而举报者的参与增强了执法行动的效果(Call et al.,2018;Dyck et al.,2010)。文章提供了大样本证据,表明举报者法规具有威慑效果,凸显了举报者在欺诈检测中的重要作用,以及举报者奖励制度在遏制和检测欺诈方面的显著益处。

背景与假设

背景1:《多德-弗兰克华尔街改革与消费者保护法案》

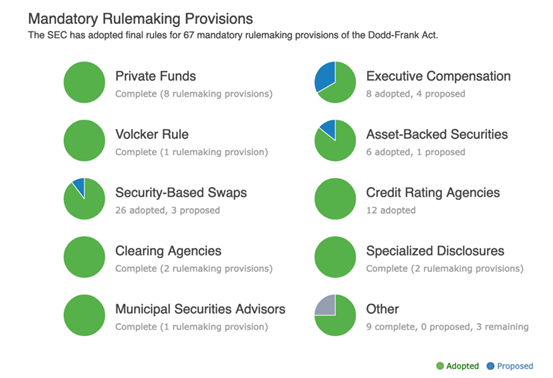

SEC举报者计划是《多德-弗兰克法案》的一部分,该联邦法律是美国金融危机后对金融监管体系的全面改革。这项法规涵盖了十个广泛的类别:私募基金、沃克尔规则(Volcker Rule)、基于证券的掉期交易、清算机构、市政证券顾问、高管薪酬、资产支持证券、信用评级机构、特殊披露以及其他(见图1)。该法案的大多数条款适用于金融行业机构——包括银行、投资顾问、衍生品交易员、清算机构、证券顾问和信用评级机构,旨在防止未来的金融危机。

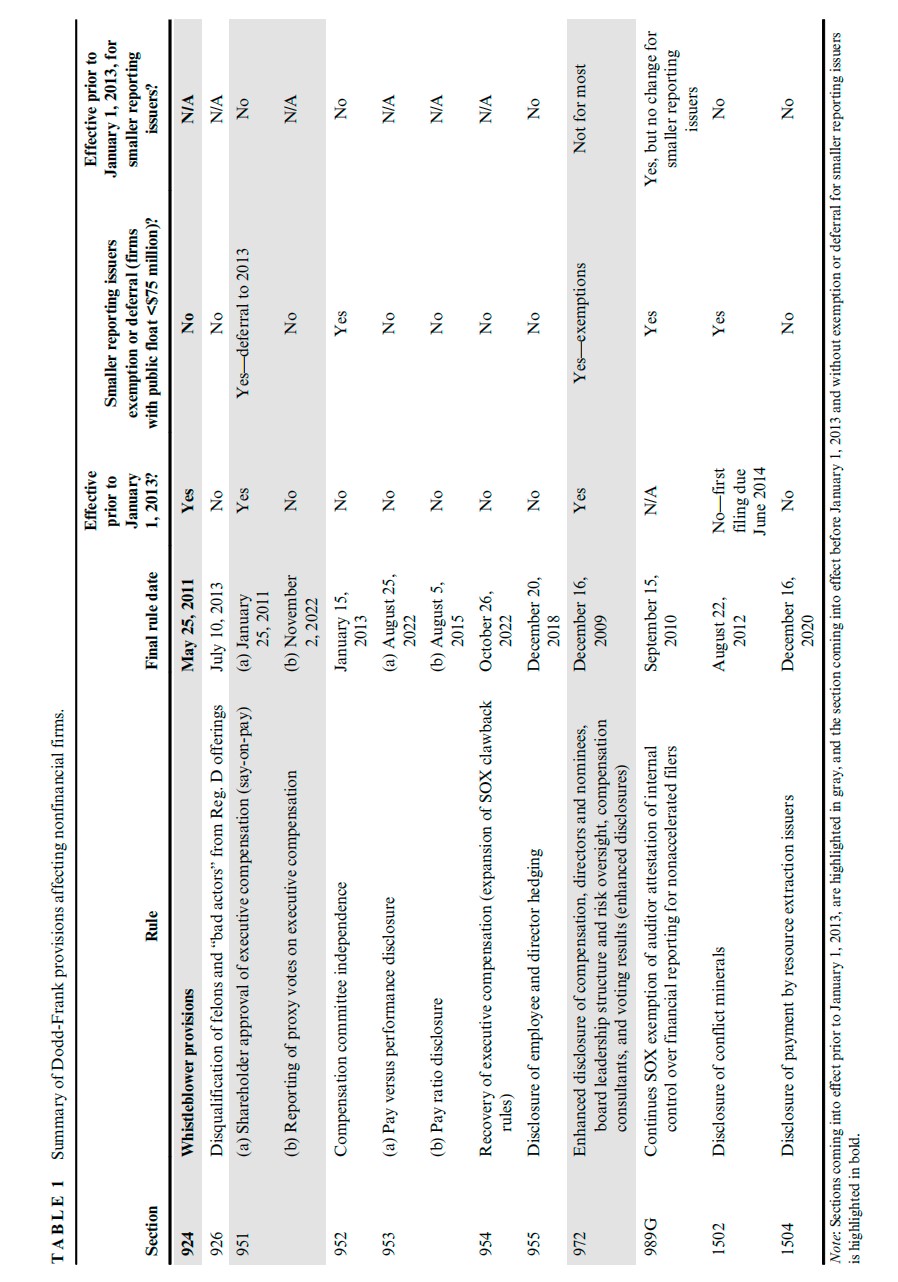

然而,有三类条款影响非金融公司:高管薪酬、特殊披露(矿业)和其他。这些类别包括对“股东对薪酬投票”的新规定、薪酬委员会的独立性、在代理声明中关于薪酬政策和薪酬披露的加强、扩大追回条款以及举报者的直接报告。这些条款的最终规则日期范围从2009年到2022年,表1总结了这些条款。如文章在第3节中详细说明的,部分规则涵盖了文章样本期内的豁免或延期,这为文章后续的测试提供了基础。相比之下,举报者计划适用于所有公司(包括私人公司),没有豁免或延期。

图1 《多德-弗兰克法案》中的强制性规则制定条款

背景2:SEC举报者计划

SEC举报者计划的想法首次在2009年3月26日的美国参议院银行、住房和城市事务委员会听证会上,由时任SEC主席Mary Schapiro提出。在应对金融危机的过程中,Schapiro承认有必要进行监管改革,重点是加强投资者保护和证券监管。她在证词中提到的广泛计划之一包括“请求授权对向文章提供详尽证据的举报者进行补偿”。2009年7月,Schapiro正式提出了建立举报者计划的请求,理由是SEC在处理伯Bernard Madoff庞氏骗局举报方面受到了批评,因此需要激励举报者,并改进评估所收到的举报线索的程序(Schapiro, 2009b)。2010年11月3日,SEC发布了该计划的详细提案,并邀请公众评论,SEC共收到超过1000份提交意见。

表1 多德-弗兰克法案中影响非金融公司的条款概述

根据Baloria等(2017)的分析,公众对该提案的支持是分化的。个人强烈支持该提案,认为举报者不应被要求向其可“能腐败的上司”报告涉嫌的不当行为。然而,律师和非投资者团体的回应则意见不一,而公司则一致反对该提案。公司反对允许举报者直接向SEC举报,而不是通过其内部合规和报告程序(ICRPs)先行报告不当行为。美国企业律师协会(Association of Corporate Counsel)在一封信中表示,不要求先行内部报告可能会产生意外结果:“首先,它会削弱那些通过内部合规和报告系统来遵守重要法规并以道德方式行事的负责任公司的系统;其次,它提出的替代系统无法有效替代现有的公司报告系统,无法确保公司能够及早获得内部问题或欺诈的警示信号。”(Association of Corporate Counsel, 2010)。因此,最终规则进行了修改,允许SEC为那些先通过内部渠道报告违规行为后再联系SEC的举报者提供更高的财务奖励,但不强制要求内部报告。

为了实施和执行这一计划,SEC成立了举报者办公室。到2021年,该办公室配备了一支管理团队、13名全职律师和1名临时律师,专门处理举报者提示信息,包括通过“提示、投诉和转介系统”(Tips, Complaints, and Referrals System)处理举报信息,通过热线与潜在举报者进行沟通,并与SEC其他部门和办公室的支持人员协调,以评估和调查举报信息中披露的欺诈行为。

该计划还扩大了对举报者的反报复保护,并禁止任何阻止个人向SEC举报不当行为的行为。举报者办公室积极与执法部门协调以执行该计划,并将举报者保护作为优先事项。例如,2021年2月4日,SEC提起诉讼,指控举报者的前雇主GPB Capital对其进行了报复(SEC, 2021)。综合来看,丰厚的财务奖励、改进的保护法律、充足的资源以及加强的执法支持,使举报者计划在遏制财务报告欺诈方面发挥了作用。

背景3:举报者及举报者计划的角色

先前的研究记录了举报者在资本市场中在不同法规下的积极作用。例如,Wilde(2017)研究了对公司提出报复指控的举报者在事件发生后的作用,发现那些受到举报者报复指控的公司在指控提出后,出现会计违规和税收激进行为的可能性减少。Call等(2018)研究了在《萨班斯-奥克斯利法案》(SOX)下举报者参与的执法案件,发现这些案件中,监管者能够对涉事员工施加更高的罚款,并判处更长的监禁期限,同时这些执法程序得以更快启动。

一些研究考察了在《虚假申诉法》(False Claims Act, FCA)下举报者条款的有效性。该法案包括一项“qui tam”条款,允许与政府无关的个人代表政府提起诉讼,并在任何恢复的赔偿金中获得一部分(通常为15%-25%)作为奖励(通常称为“赏金”)。联邦FCA法案和州FCA法案主要关注医疗保健案件(Bowen et al.,2010;Bucy et al.,2009)。Dyck等(2010)提供了一些间接证据,表明联邦FCA下的举报者条款在发现欺诈方面的有效性。他们调查了美国集体诉讼中的216起欺诈案件,确定谁是首先发现欺诈的人,发现员工在总体样本中的17%识别了欺诈,但在受到联邦FCA举报者赏金激励的医疗保健行业,员工占识别欺诈案件的41%。然而,他们还发现,在82%的案例中,举报者声称遭到了报复,这一高比例突显了在举报者计划中扩大举报者保护的重要性。

假设1:SEC举报者计划的挑战

SEC举报者计划提供的财务奖励旨在激励更多举报者向SEC提供举报信息,但一些挑战威胁着其潜在的有效性。Gneezy等(2011)回顾了关于财务激励的研究,发现外部激励可能会削弱内在动机,而内在动机对诱导预期行为起着重要作用。引入货币奖励改变了人们对任务的看法,如果激励不足,任务的认知改变可能会削弱内在动机,进而减少预期行为的发生。L. Berger等(2017)在报告欺诈的背景下探讨了这一效应,他们研究了只有当欺诈金额超过某一最低限度时,举报者才能获得奖励的举报者计划的效果。研究发现,当举报行为带来财务奖励时,参与者认为报告欺诈的可能性更高,但当欺诈金额低于最低限度时,举报的可能性反而降低,并且报告的时间更可能被延迟。因此,举报者计划中提供财务奖励可能会产生负面影响,因为它可能将个人的动机从“做正确的事”转变为主要关注财务利益。根据举报者计划的规定,举报者只有在其报告的证券违规行为导致SEC成功采取行动,并且罚款金额超过100万美元时,才有资格获得财务奖励。根据行为学文献的研究,举报者计划提供的财务奖励可能会阻碍接近或低于100万美元的违规行为的报告。

另一个挑战是虚假举报对有效执法的阻碍。Bowen等(2010)研究了媒体报道的举报指控及根据SOX向职业安全与健康管理局(OSHA)提交的举报者报复案例,以考察举报对经济的影响。研究发现,市场对公开宣布的举报指控有显著的负面反应,并且被举报的公司更有可能经历盈利重述和股东诉讼。然而,对于OSHA样本中的指控,其结果不太明显,因为这些指控更可能是无根据的。虚假举报的威胁对于举报者计划来说也很重要。举报者办公室承认,虚假举报者“可能显著延迟SEC向真正举报者支付奖励的能力”(Michaels, 2018)。如果管理者认为SEC无法有效处理大量信息,他们就不太可能在举报者计划实施后改变行为。2018年6月,SEC提议修改举报者规则,包括加强处理虚假举报的能力,禁止那些反复提交虚假奖励申领的个人参与举报者计划(SEC,2018)。

第三个挑战是管理者试图通过打压或绕过举报者计划来阻止举报者。所谓的“预报复”是指通过保密协议、离职协议和其他就业协议阻止举报者向SEC提供信息。2014年10月,八名民主党国会议员致信SEC主席,表达了他们对这些就业协议可能削弱举报者计划有效性的担忧。2015年,SEC宣布对公司采取了首次针对“预报复”的执法行动。SEC指控KBR公司要求员工签署保密协议,协议中威胁称如果员工未经公司批准向外部机构披露涉嫌不当行为,将受到纪律处分和解雇。到2021年,SEC已经对14起涉及“预报复”的案件采取了执法行动,举报者办公室也表示正在积极调查这些类型的行为。如果“预报复”现象普遍存在,举报者计划在遏制欺诈方面可能难以发挥有效作用。

尽管这些因素威胁着SEC举报者计划的有效性,但Baloria等(2017)的研究提供了该计划潜在有效性的早期积极证据。他们分析了投资者对计划引入前关键事件的反应,比较了反对举报者提案的公司和一个匹配的对照样本,发现反对公司在短期内的股价收益显著更为正面,这表明投资者预期该计划将为公司带来净收益。因此,尽管面临这些挑战,文章预测SEC举报者计划可能在减少财务报告欺诈的可能性方面有效。

假设1(H1):SEC举报者计划实施后,财务报告欺诈的可能性下降。

假设2:受影响最大的公司

为了更好地将样本期间的财务报告行为变化归因于举报者计划的引入,而不是其他同时发生的事件,文章利用与SEC举报者计划相关的横截面差异。这需要一个有力的先验预测,即该计划如何对公司产生不同的影响(Leuz & Wysocki,2016)。在此背景下,文章考虑一个关键的公司特征——公司根据SOX要求建立的现有内部合规和报告程序(ICRPs)。正如前文所述,公司对允许员工直接向SEC报告不当行为的条款强烈反对,因为他们担心这会削弱现有的ICRPs,影响他们及时发现并解决问题的能力。

关于举报行为的研究表明,ICRPs的某些维度会影响举报者内部报告不当行为的可能性。如果公司重视内部合规系统,员工更有可能选择内部举报,而不是外部举报(Feldman & Lobel,2008)。当员工认为管理层会愿意了解不当行为并采取必要的措施时,他们也更可能选择内部举报(Miceli et al.,2008)。此外,如果公司提供包括直接向董事会而非管理层举报的选项,这也表明内部举报者计划更有效,因为这种选项可以避免中层管理人员和高管“阻止和筛选”举报信息的问题(Moberly,2006)。最后,报复的恐惧也是一个重要因素。如果员工认为会受到公司、直属上司或同事的报复,他们就不太可能选择内部举报(Near & Miceli,1996)。

总的来说,那些在公司道德守则中没有重视ICRPs、不提供独立于管理层的内部举报选项、或未能提供足够举报者保护的公司,其ICRPs质量较差,员工更倾向于通过外部渠道举报不当行为。这意味着在举报者计划推出后,这些公司更有可能面临员工直接向SEC举报的风险。文章预测,这些公司受到该计划的影响更大,因此更有可能改变其行为。

假设2(H2):SEC举报者计划实施后,ICRPs质量较差的公司财务报告欺诈的可能性下降更为显著。

假设3: 内部举报者计划的改进与审计委员会能力的提升

为了减少员工向SEC外部举报的高风险,公司改进了其内部举报者计划。具体来说,他们(1)提高了举报者政策的可见性,尤其是举报热线的知名度,通过对员工进行该政策的培训并公开披露;(2)提供强有力的举报者保护措施,例如将举报热线的管理工作转移给第三方(如公司的外部审计师)以确保匿名性,并强调对举报者的报复保护;(3)快速响应举报者的报告,启动调查。这些措施鼓励员工首先选择内部举报财务报告问题,这样公司就能比员工通过SEC举报时更早地发现这些问题。此外,内部举报者的压力增加,提升了公司管理层的道德标准和财务报告的完整性,从而降低了欺诈的可能性(即一种中介效应)。

根据《萨班斯-奥克斯利法案》(SOX)第301条的规定,公司内部举报者计划由审计委员会负责,包括建立和监督举报者政策及举报热线,在收到举报者提示后启动调查,并决定纠正措施,例如更正财务报告错误。为了支持有效的内部举报者计划,公司需要雇用更多具备会计和财务专业知识的审计委员会成员。此外,这些专家还可以更好地监督财务报告过程,提高财务报告质量,并降低员工选择向SEC外部举报的风险。因此,文章预测,举报者计划实施后,公司通过改进内部举报者计划和雇用更有能力的审计委员会成员,减少了财务报告欺诈的可能性。

假设3a(H3a):SEC举报者计划实施后,改进了内部举报者计划的公司财务报告欺诈的可能性下降更为显著。

假设3b(H3b):SEC举报者计划实施后,雇用更多有能力的审计委员会成员的公司财务报告欺诈的可能性下降更为显著。

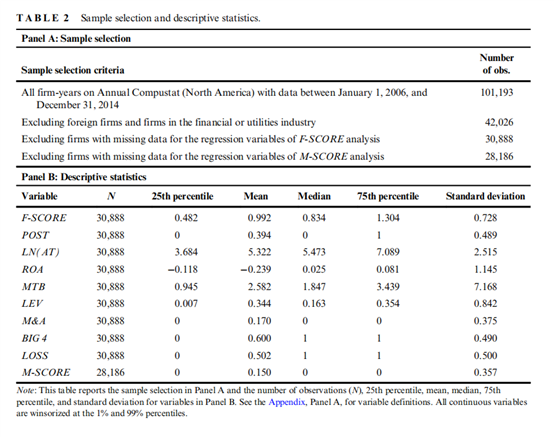

研究设计

文章的样本选择过程在表2的Panel A中概述。文章从2006年至2014年的北美Compustat年度数据库中获取样本。由于SEC举报者计划涵盖了联邦证券法的违规行为,文章将分析重点放在美国上市公司上。文章剔除了所有SIC代码在6000-6999之间的公司,以减少《多德-弗兰克法案》引入的其他变化对结果的影响,同时删除SIC代码在4900-4999之间的公司,因为这些公司的财务报告特征独特。文章要求对回归变量的数据不存在缺失,最终样本包括30,888个公司年度观测值作为文章的主要回归样本。

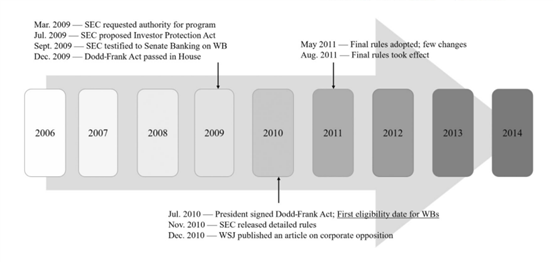

为了定义文章的前期和后期,文章参考了举报者计划的关键事件。SEC在2009年首次提出了举报者计划的想法,作为《多德-弗兰克法案》的一部分。该法案于2009年12月在众议院通过,并于2010年7月签署成为法律。举报者规则的详细建议于2010年11月发布,《华尔街日报》在2010年12月刊登了一篇关于公司反对意见的文章。举报者计划最终于2011年5月25日获得SEC批准,并于2011年8月12日生效。然而,只要举报者在2010年7月22日或之后提交的原始信息符合生效时的规则,他们就有资格获得奖励。图2总结了这些立法事件。根据这些条款,文章将前期定义为2006年至2010年,后期定义为2011年至2014年,确保至少包括4年前后期。这一时间段足够长,可以捕捉到可能需要一定时间才能完全生效的变化,同时不会过长以至于增加其他因素影响结果的可能性。此外,加拿大直到2015年才引入举报者计划,这使得2014年成为文章的差异分析(DiD)中一个合适的结束年份。

表2 描述性统计

图2 立法时间线

主回归:SEC举报者计划对财务报告欺诈可能性的影响

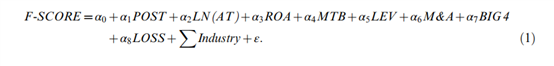

文章使用F-SCORE作为财务报告欺诈可能性的主要代理指标,该分数是由Dechow等人(2011年)构建的欺诈预测分数。为了评估SEC举报者计划的威慑效果,文章估计了以下模型:

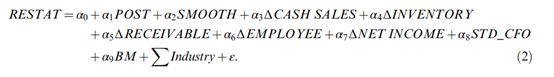

其中,F-SCORE是使用Dechow等人(2011年)的系数估计的重大错报发生概率的比率。较高的F-SCORE值表明错报的概率较高。为了支持假设H1,POST的系数应该显著为负。在控制变量方面,文章参考了Heese(2022年),确定与会计违规相关的因素,包括公司规模(LN(AT))、资产回报率(ROA)、市净率(MTB)、杠杆率(LEV)、并购交易(M&A)、审计师质量(BIG 4)、当前或过去几年经历的负收益(LOSS)和行业固定效应。这些变量的定义在附录中提供。为了控制异常值,文章将所有连续变量在1%和99%的百分位进行调整。

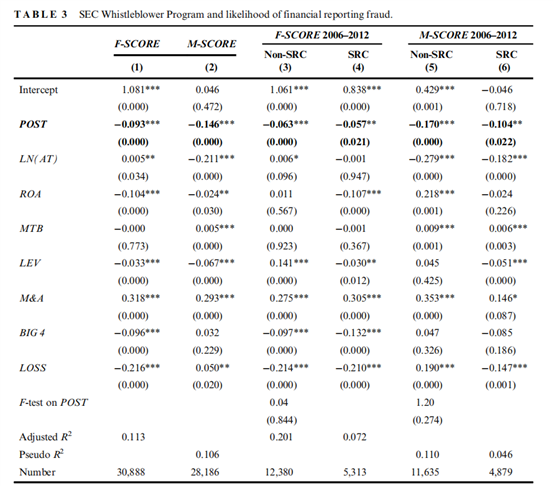

表2的Panel B报告了回归变量的描述性统计数据。文章关注的F-SCORE的平均值为0.992,中位数为0.834,与之前的研究类似。回归结果见表3,第1列。结果显示,POST的系数为-0.093,p值为0.000,表明举报者计划实施后,财务报告欺诈的可能性降低了9.3%。这些结果支持了该计划的威慑效果。

稳健型检验

文章补充使用了由Beneish(1999年)开发的M-SCORE,作为另一种财务报告欺诈可能性的衡量标准(表2)。

排除《多德-弗兰克法案》其他部分的影响(表3)。

使用加拿大公司作为对照组(表4)。

表3 SEC举报者计划对财务报告欺诈可能性的影响

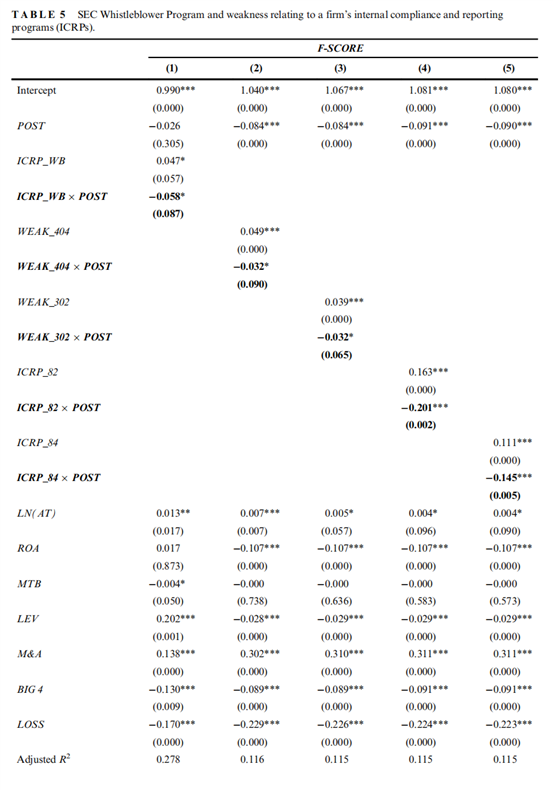

横截面分析:举报者计划实施前ICRPs质量差异

公司在其道德守则中描述了其ICRPs。尽管公司的现行道德守则通常可在其网站上获得,但公司没有义务(通常也不会)存档之前的守则。这是一个问题,因为公司可能在举报者计划实施后改进了内部程序,鼓励员工首先选择内部报告,从而导致当前的ICRPs质量与计划推出时的ICRPs质量不同。鉴于文章需要评估举报者计划实施时的ICRPs质量,但相关守则未被存档,文章采用了两种方法。

第一种方法是依赖Baloria等人(2017年)的数据,他们为一组反对SEC举报者计划的公司及其匹配对照样本构建了一个公司层面的ICRPs强度指数。文章将该变量及其与POST的交互项纳入方程(1)中,结果见表5第1列。正如预测的那样,交互项的系数为负(-0.058),且具有统计显著性。为了在更大范围的样本中进行此测试,文章采用了第二种方法,即依赖《萨班斯-奥克斯利法案》第404条和302条下由Audit Analytics报告的无效控制披露。表5第2和第3列报告了基于这两个变量的F-SCORE变化结果。WEAK_404 × POST和WEAK_302 × POST的系数均为-0.032,并且在10%的显著性水平上显著,表明在SOX 404或302下披露缺陷的公司F-SCORE减少更为显著。

此外,SOX 302中最相关的类别是“82代码”,即“不充分或未实施的内部举报者计划”。这些分析结果进一步支持了文章的假设,即ICRPs较弱的公司在举报者计划实施后,其财务报告欺诈的减少幅度更大。

表5 SEC举报者计划与公司内部合规和报告计划(CRPs)相关的缺陷

机制分析:内部举报者计划的改进与审计委员会能力的增加

为了进一步验证文章对举报者计划威慑机制的推论,文章测试了内部举报者计划的改进和审计委员会能力的增加是否有助于降低财务报告欺诈的可能性。为此,文章首先通过SEC Analytics Suite的搜索功能收集了2010年之后公司公开披露其举报者政策的文件,包括10-K/Q和8-K中包含“whistleblower(举报者)”或“whistleblowing(举报行为)”的关键词。文章下载了这些文件,并对每个文件中的关键词进行定位,阅读文本以识别公司在公开披露其举报者政策时所采取的行动。

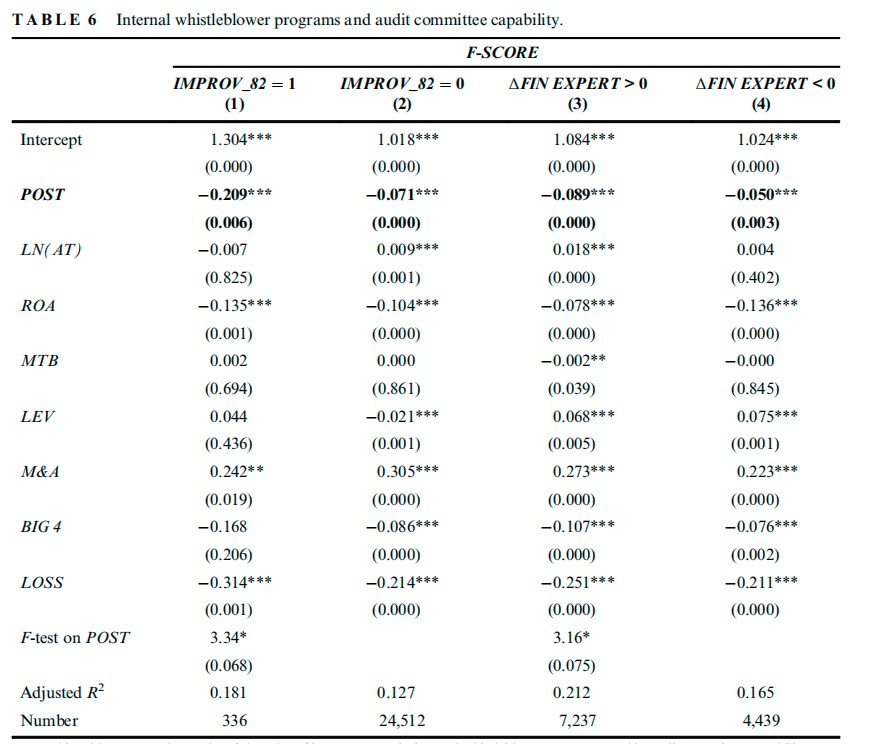

其次,文章根据审计委员会的能力进行测试。特别是,文章以审计委员会中合格的财务专家人数作为审计委员会能力的代理变量,并根据年均合格专家人数的变化来衡量公司是否在举报者计划实施后增加了审计委员会的能力。文章预测,审计委员会中合格专家数量增加的公司,财务报告欺诈的减少幅度会更大。表6报告了文章对内部举报者计划改进和审计委员会能力变化的测试结果。这些结果进一步支持了文章的假设,即举报者计划通过改进内部举报者程序和增强审计委员会能力有效遏制了财务报告欺诈。

表6内部举报者计划和审计委员会能力

进一步分析

进一步分析1:《多德-弗兰克法案》实施期间的其他变化

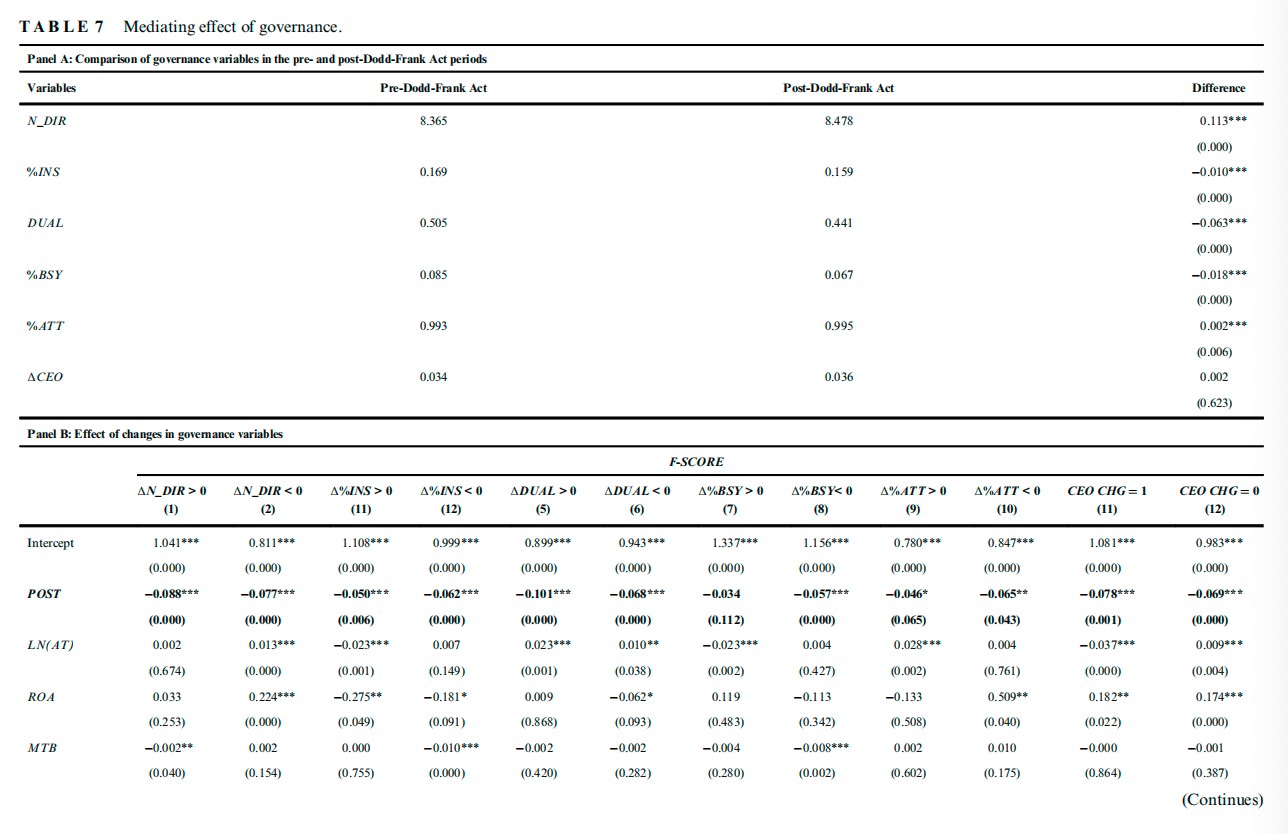

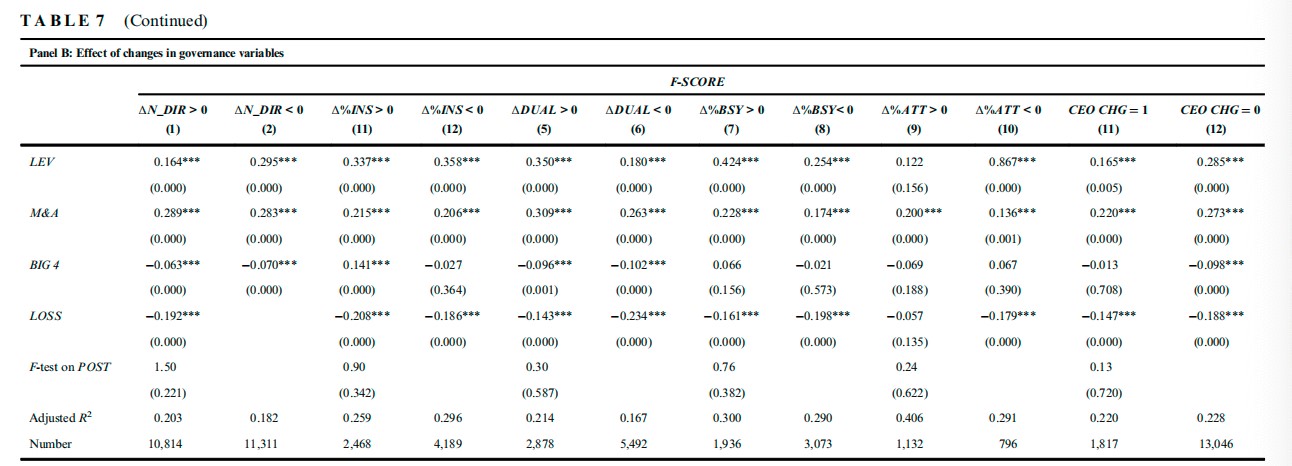

《多德-弗兰克法案》包含一些与公司治理相关的条款,例如第972条要求披露CEO与董事会主席(COB)职位的双重身份。公司可能会在法案实施后加强整体公司治理,而改进的治理可能有助于降低财务报告欺诈的可能性。为探讨这种可能性,文章研究了Bowen等人(2010)提出的六个公司治理指标的中介效应,包括董事会成员人数(N_DIR)、内部董事比例(%INS)、CEO/COB双重身份(DUAL)、繁忙董事比例(%BSY)、董事会出席率(%ATT)和是否任命了新的CEO(ΔCEO)。文章将F-SCORE样本按前后期这五个变量的平均变化方向划分为正变化或负变化的公司,并进一步分析后期是否更换了CEO的影响。文章对每个子样本重新估计方程(1),结果在表7中报告。

尽管在Panel A中文章发现大多数治理措施有所改善,但在Panel B中,变量POST在所有12种情况下的系数均显著为负。此外,无论治理变量的变化方向如何,两组公司欺诈可能性的减少在统计学上没有显著差异。这表明文章的发现并非由研究期间公司治理措施的变化所导致。在未表格化的敏感性测试中,文章发现即使控制这些治理变量的水平,POST的结果也没有变化。

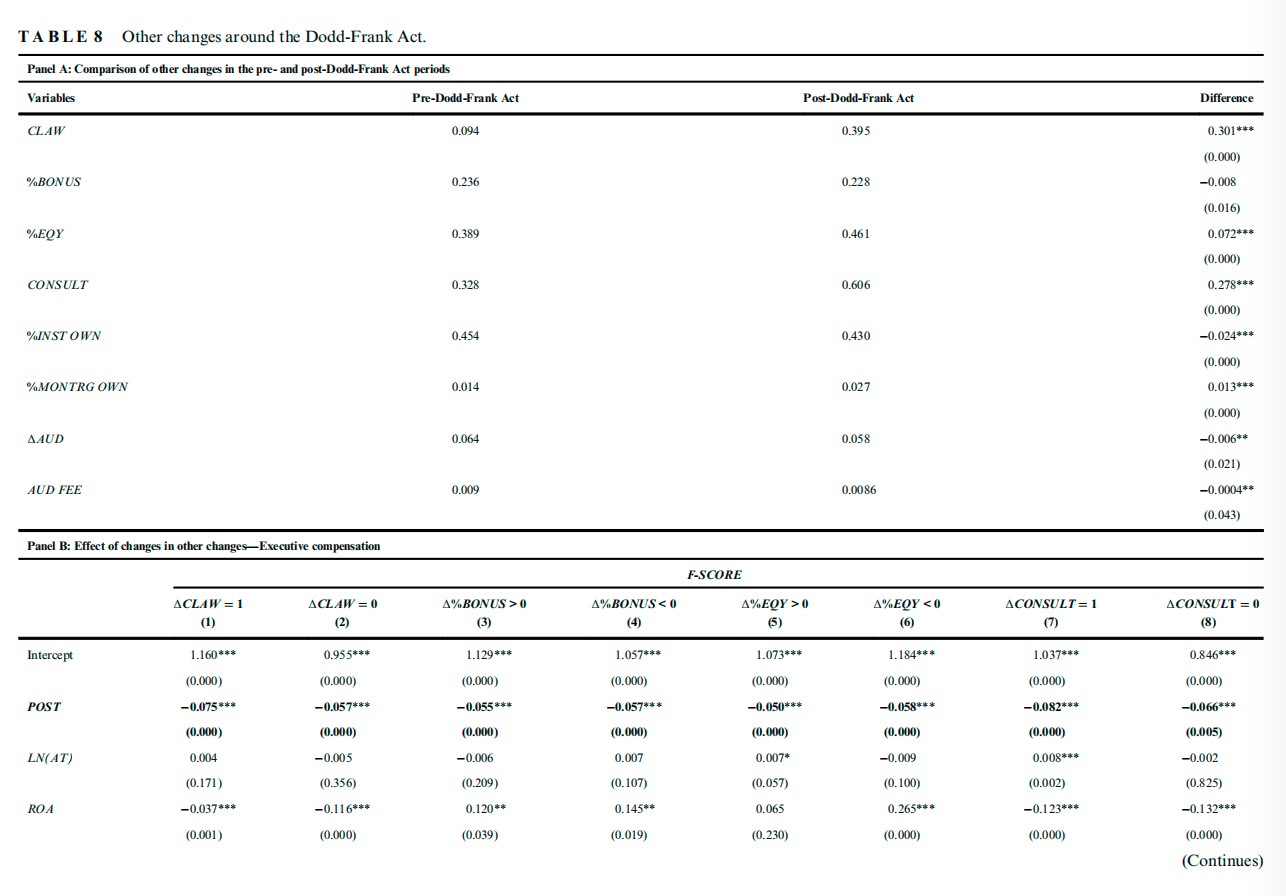

虽然法案中的其他规则在文章的样本期内尚未生效,如表1所总结,但公司可能会自愿提前进行变更,以应对尚未通过的提案,而这些自愿变更可能会影响财务报告欺诈的可能性。为测试这种可能性,文章关注了与高管薪酬相关的条款,包括追溯条款、薪酬与绩效挂钩规则、CEO薪酬比率的披露和薪酬顾问的披露(SEC, 2012, 2015, 2022a, 2022b)。文章特别使用追溯条款的披露(CLAW)、CEO总薪酬中奖金和股票激励的比例(%BONUS和%EQY)以及代理声明中薪酬顾问的披露(CONSULT)来捕捉公司可能做出的变更。

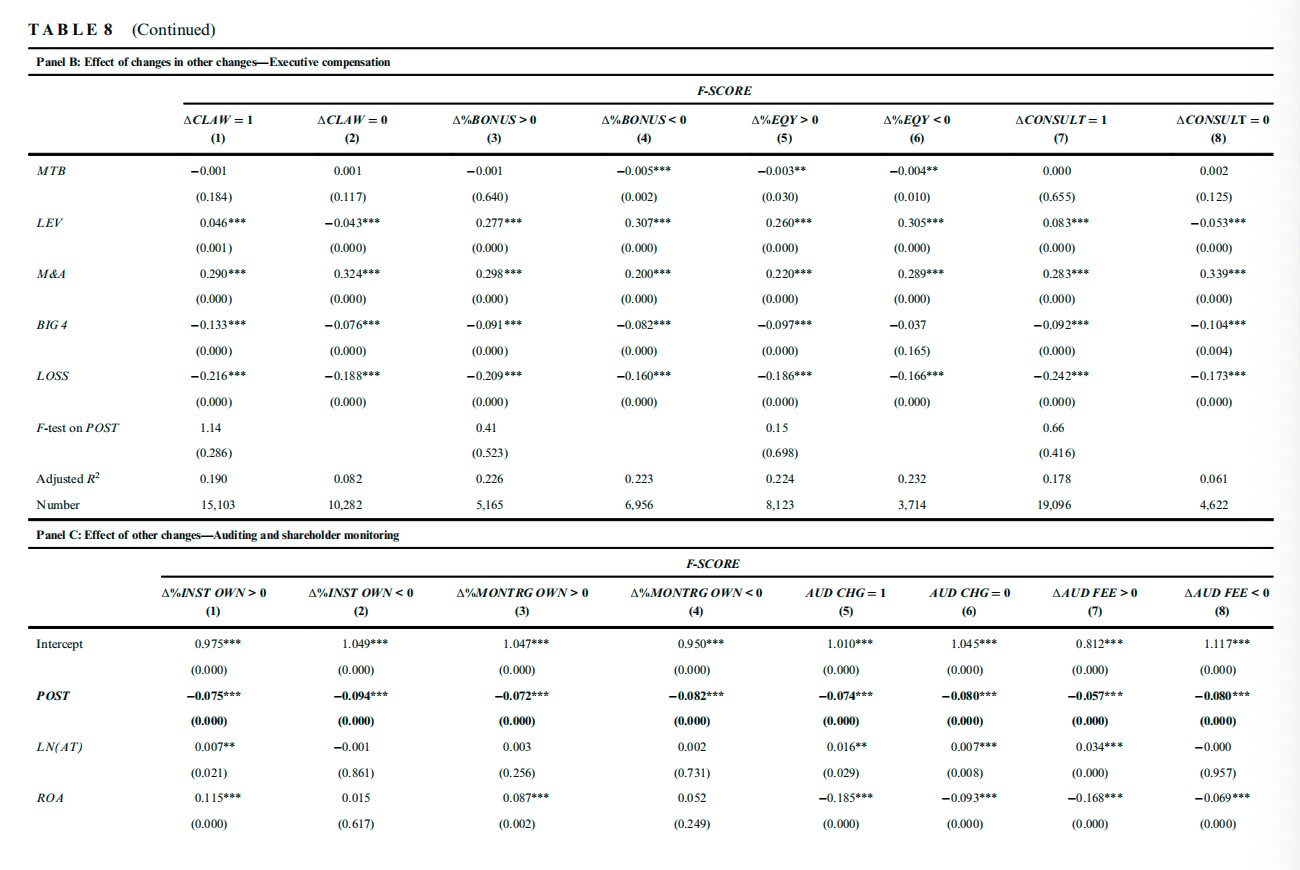

文章通过以下三种标准将F-SCORE样本进行划分:(1) 公司在后期是否实施了追溯条款(ΔCLAW = 1);(2) 从前期到后期奖金占比和股票激励占比的平均变化方向;(3) 公司在后期是否聘用了薪酬顾问(ΔCONSULT = 1)。结果如表8所示。在Panel B中,文章发现POST的系数在所有八个规格中均显著为负,F统计量表明每组内该系数的差异在统计学上并不显著。总体而言,文章没有发现有力证据表明公司为应对未来的监管变化而做出的变更推动了财务报告欺诈的减少。

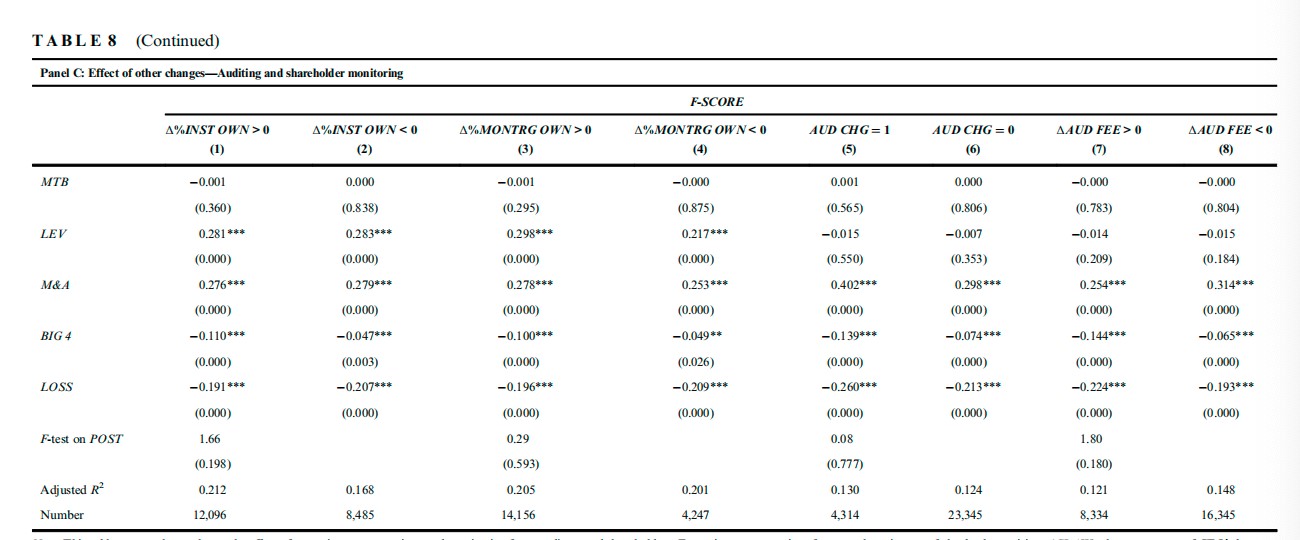

《多德-弗兰克法案》还增强了股东的权利,包括授予股东代理访问权以及对高管薪酬和“金色降落伞”补偿的投票权(SEC, 2010b, 2011)。增强的股东权利可能会促使股东密切监督公司,从而遏制财务报告欺诈。为排除这一解释,文章比较了举报者计划实施后股东活动和监督增加的公司与没有增加的公司之间F-SCORE的变化。文章使用两个股东活动和监督的代理变量:(1) %INST OWN,表示所有机构投资者在t年末持有的股份百分比,数据来自Thomson-Reuters 13F(TR-13F);(2) %MONTRG OWN,表示由专注且独立的机构投资者持有的股份百分比,这些投资者被记录为具有强烈的监督动机(Ramalingegowda & Yu, 2012)。表8的Panel C第1和第4列展示了结果。POST的系数在从前期到后期%INST OWN和%MONTRG OWN出现正变化的公司与出现负变化的公司之间没有统计学上的显著差异,排除了这一替代解释。

最后,文章考虑审计师监督的变化是否影响了文章的结果。文章根据两个指标划分了F-SCORE样本,分别是后期是否更换了审计师(AUD CHG = 1)以及审计费用占总资产比例的平均变化(AUD FEE)。表8的Panel C第5-8列的结果显示,在每组内POST的系数没有显著差异,表明审计师监督的增加并不是驱动文章结果的原因。这可能反映了由于重大错报固有可能性的预期降低,审计师评估的审计风险有所减少。尽管这些附加分析减轻了对混杂效应的担忧,但文章承认,不能完全排除这种可能性。

表7 治理的调节作用

表8多德-弗兰克法案的其他变化

进一步分析2:实际重述的探索性分析

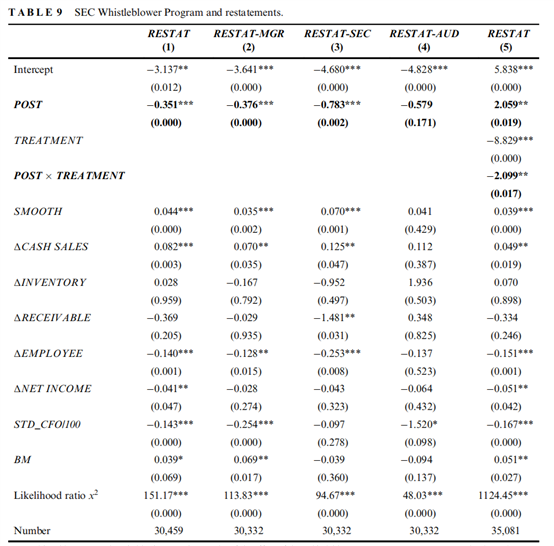

F-SCORE反映的是财务报告欺诈的事前可能性,而非实际发生的欺诈行为。为了提供该计划对实际欺诈威慑效果的证据,我们重点研究了财务报告的重述。更强的威慑和管理层更少的激进报告可能导致重述的减少,但SEC加强的执法可能会导致更多的重述。由于重述是一种结果变量,它们在我们的研究中捕捉了所有这些效应。根据Hennes等人(2008)和Ge等人(2020)的研究,我们将重述分为违规和错误。如果重述通过自我披露被描述为违规或欺诈,或有相关的SEC调查、独立调查,或重述与收入相关,我们将其分类为违规重述,排除与文书错误相关的重述。根据这些标准,并要求回归变量没有缺失值,我们从Audit Analytics中识别了2006年至2014年期间923个独立的重述。为了测试举报者计划推出前后重述的变化,我们使用惩罚最大似然估计法(Firth, 1993)来校正罕见事件的可能性。

由于一次重述可能涵盖我们前后期内的多个年度财务报表,我们专注于每次重述的起始年份,即财务报表被重述的第一个财年。RESTAT是一个指示变量,如果某重述在该财年的财务报表首次被重述,则其值为1,否则为0。为了识别重述的发起者,我们阅读了公司8-K和10-K/Q中的违规披露公告。我们将由公司(在与独立的公共会计师事务所协商或讨论后)发起的重述归类为管理者发起的重述,将由SEC发现的违规行为引发的重述归类为SEC发起的重述,将由独立会计师事务所建议、通知或告知的重述归类为审计师发起的重述。在923个重述中,664个是管理者发起的,96个是SEC发起的,29个是审计师发起的。我们还包括了由Hribar等人(2014年)记录的预测重述的控制变量,变量定义在附录中总结。

表9报告了举报者计划对所有重述的影响(第1列),以及对管理者发起的重述(第2列)、SEC发起的重述(第3列)和审计师发起的重述(第4列)的影响。如表所示,第2列中POST的系数为0.376,p值为0.000,提供了初步证据,表明在控制了SEC加强执法和审计师的审查后,举报者计划实施后管理者减少了激进报告。第1列和第3列中显著的负系数表明,违规报告的总体频率以及由SEC发起的违规重述也显著减少。此外,我们从Audit Analytics网站收集了加拿大公司的重述数据,比较了美国公司和加拿大公司之间重述的发生率,并在第5列报告了结果。我们发现POST × TREATMENT的系数为负(-2.099),且显著(p值 = 0.017),表明美国公司的重述减少幅度大于加拿大公司。这些结果支持了举报者计划的威慑效果。

表9 举报者计划和财务重述

结论

文章探讨了美国证券交易委员会(SEC)举报者计划在遏制财务报告欺诈中的作用。使用F-SCORE来衡量财务报告欺诈的可能性,发现该计划实施后F-SCORE显著下降。为了将这些减少归因于该计划,采用了三种方法。首先,为了减轻《多德-弗兰克法案》其他部分的混杂效应,收集了在2013年1月之前仅受举报者计划影响的小型报告公司样本,发现这些公司也出现了F-SCORE的下降。其次,为了排除经济趋势的影响,文章采用加拿大公司作为对照组,构建了差异中的差异(DiD)设计,结果显示美国公司在F-SCORE的下降幅度上超过了加拿大公司。第三,文章利用举报者计划实施前公司内部合规和举报程序(ICRP)质量的横截面差异,发现ICRP较弱的公司更倾向于直接向SEC举报,且这些公司在该计划实施后行为变化较大,F-SCORE下降幅度更大。在机制分析中,文章发现改进内部举报者计划以及聘用更有能力的审计委员会成员促成了F-SCORE的减少。文章还发现,这些结果并未受到其他可观察的变化的影响,包括公司治理、尚未实施的《多德-弗兰克法案》提案的变化、股东和审计师的监督等。最后,进行了一项探索性分析,发现该计划实施后,管理层发起的财务重述次数有所减少。

Abstract:

The stated goal of the SEC Whistleblower Program introduced as part of the Dodd-Frank Act was to deter securities violations and thereby to strengthen investor protection. We document significant reductions in the likelihood of financial reporting fraud by US firms following the introduction of this program. The reductions are robust to controlling for other regulatory changes in the Dodd-Frank Act and economic trends. Given that employees of firms with weaker internal compliance and reporting programs are more likely to report irregularities directly to the SEC rather than internally, we predict and find that these firms are more likely to change their reporting behavior. We also show that the observed reductions are attributable to an improvement in internal whistleblower programs and the hiring of more capable audit committee members after the program’s inception. Collectively, these findings provide important large-sample evidence of significant benefits of the SEC Whistleblower Program for deterring financial reporting fraud and of the efficacy of bounty-type whistleblower programs.