论文标题:The Effect of Carbon Pricing on Firm Emissions: Evidence from the Swedish CO2 Tax

中文标题:碳定价对企业碳排放的影响:来自瑞典碳税的证据

原文来源:Gustav Martinsson. László Sajtos, Per Strömberg, Christian Thomann. 2024. “The Effect of Carbon Pricing on Firm Emissions: Evidence from the Swedish CO2 Tax”. The Review of Financial Studies, 37: 1848–1886.

供稿:童林辰

封面图片来源:Pexels

编者按 :

不同于以往文献中基于国家或行业层级的时间序列估计或引入特定碳定价方案的平均处理效应,文章基于企业层级碳排放的价格(碳税)弹性研究碳定价对企业碳排放的影响,有利于动态、精确地评估不同碳定价的影响效应。具体而言,文章利用瑞典1991年起碳税的实施,收集了瑞典制造业企业前后26年间的二氧化碳排放量,将其与企业碳排放的边际成本联系起来以衡量弹性,从而探索碳定价对企业碳排放的抑制作用。研究结果测得企业碳排放对碳定价的弹性系数约为2(绝对数,下同),企业各子部门和总部之间存在很大的异质性,减排成本越高、财务约束越强则弹性越低。研究结果的经济意义表明,如果没有碳定价,2015年瑞典制造业的二氧化碳排放量将增加约30%。

一、研究背景

许多经济学家认为,应对气候变化最重要的政策工具是通过碳税对二氧化碳排放进行定价(Nordhaus, 1993; Golosov et al., 2014; Rockström et al., 2017; Sterner et al., 2019)。随着自上世纪90年代以来各国陆续开始实行碳税政策,过去几年学术界出现一些关于碳定价是否能够降低碳排放的研究,但结果喜忧参半(Rafaty et al., 2021; Timilsina, 2022; Green, 2021)。造成结论差异的一个原因是不同国家和地区的碳定价方案在结构、覆盖范围和规模上差异很大(Bartram et al., 2022; Colmer et al., 2022)。此外,大多数研究选择的口径是国家或部门层面的汇总数据,这使得企业间边际定价和减排成本的重要异质性被忽视(Metcalf and Stock, 2023; Rafaty et al., 2021)。基于企业或工厂层面微观数据的研究相对较少。

文章则基于企业层面数据,覆盖长样本期间,并以弹性衡量效应,能够有效解决上述问题。特别在样本的末尾几年,经历了税率几次变化、豁免政策以及欧盟排放交易体系(ETS)引入,导致不同企业-时间的有效边际税率存在显著差异,从而进一步促进了计量识别。

文章的贡献在于:(1)拓展了关于最优碳税的研究,证明了企业会对碳排放的边际成本做出符合经济理论的反应,且豁免政策会对碳税的减排效应产生负面影响。(2)对环境政策对企业影响的研究做出贡献,通过估计弹性而不是平均处理效果发现了企业对碳定价反应的几种异质性,并表明了经济意义.(3)补充了金融与环境关系的相关研究,证明了财务约束在影响企业碳排放对碳定价的反应方面发挥重要作用。

二、理论分析

瑞典是最早实行碳税的国家之一,从1991年起针对内燃机或加热(工业)中使用的化石燃料征收税,前者主要针对交通运输,后者主要针对发电厂和制造业企业。而瑞典的制造业企业碳排放按来源主要分为加热排放和生产过程排放两部分,两者比例约为2:1,固定碳税只针对加热排放,生产过程排放则豁免。因此文章的研究对象是制造业企业加热排放。

由于碳税的财务约束,合理预期将对企业的碳排放产生抑制。但由于在1991-2015年期间内,瑞典碳税政策经历了数次变化,包括豁免政策、税率变化、ETS引入等,因此需要展开长短期效应的深入研究。

关于企业排放强度与面临的边际排放税之间的短期关系,在1991年执行碳税时,瑞典为碳排放最高的一些排放者提供了豁免待遇。因此尽管制造业企业面临较高的平均税率,但二氧化碳排放量最高的企业的边际碳税率明显较低(有时甚至为零)。文章围绕碳税制度的引入和随后的变化,将企业分为两组:即1991年引入碳税时有资格获得豁免的企业和没有获得豁免的企业进行DID分析。

关于企业排放强度与面临的边际排放税之间的长期关系,除了持续执行碳税外,2005年欧盟推出了一项二氧化碳排放限额与交易计划,即欧盟排放交易体系(ETS),这对瑞典的碳税产生了重大影响。在ETS试点阶段(2005-2007年),排放权被免费分配给参与计划的工厂;在交易阶段(2008-2012年),大部分排放权也免费分配;在拍卖阶段(2013-2015年),尽管引入了排放权拍卖,大多数排放权仍然继续免费分配。文章通过考虑显性碳税和ETS下企业排放权价格的隐性税分析碳排放弹性。

三、样本选取

样本数据集是通过将工厂和企业层面的基本数据(包括财务指标、工人数量、行业分类)与1990年至2015年期间它们的二氧化碳排放量进行匹配而构建的。工厂和企业层面的二氧化碳排放数据从瑞典环境保护局(SEPA)获取(包括ETS下的排放)。其他基本数据从UC和Bisnode Serrano获取。

样本期内,样本中拥有二氧化碳排放数据的企业数量发生过变化,主要是在1997-1999年和2003-2006年,这两个时间段内SEPA只收集了大型工厂的排放量。但总体上样本数据基本涵盖样本期内任意一年制造业二氧化碳排放总量的80%至95%。在整个1990年至2015年期间,样本涵盖了瑞典制造业85%的加热二氧化碳排放量和87%的总二氧化碳排放量(即包括加热和生产过程排放)。

关于碳税的衡量,文章使用相应年份的碳税安排清单(包括可能的税收豁免),根据每个工厂/企业每年的实际二氧化碳加热排放量计算有效边官方交易日志的排放量间的差额。此外,为进行回归分析,一方面保证样本企业有至少连续四年的年度观测值以便考虑滞后变量,另一方面以二氧化碳排放强度对样本企业行业进行划分。

四、实证研究

1.描述性统计

文章以图形展示样本期内主要变量的变化情况。

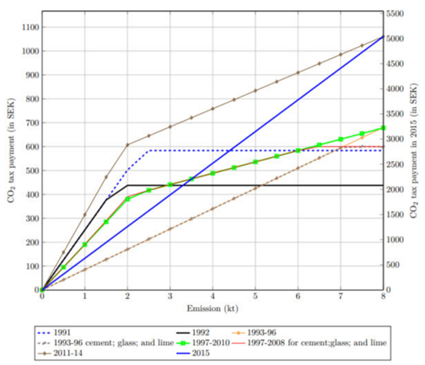

图1是考虑各种豁免政策和税率变化后假设每年收入5万瑞典克朗的企业在不同时期缴纳的碳税。

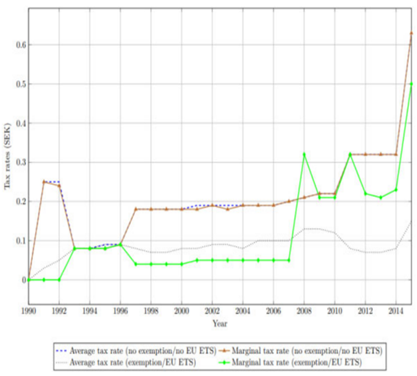

图2展示低排放(从未豁免、未纳入ETS)和高排放(初期豁免、后纳入ETS)两类企业的平均税率和边际税率,在ETS引入之前,由于豁免政策,高排放企业的平均税率超过了边际税率(除1993-1996年,当时豁免被取消)。2007年ETS后,高排放企业反映在排放权价格中的隐含边际税率大幅增加,而由于排放权的自由分配,平均税率大致保持不变。

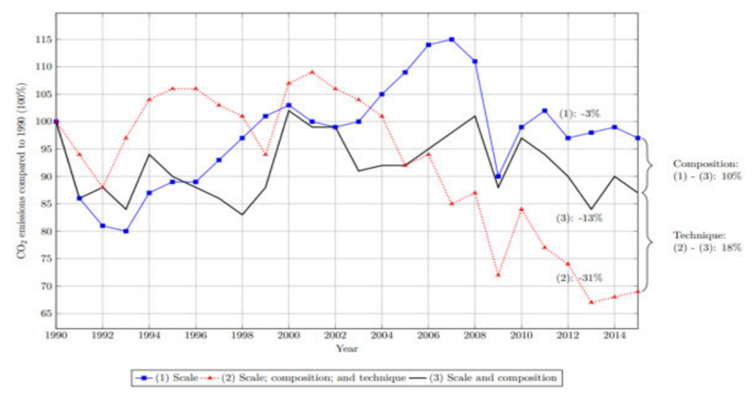

图3显示了从规模、产业结构、技术进步角度解构瑞典二氧化碳排放的变化情况。

-图1- 模拟企业在不同时期面临的碳税

-图2- 两类企业平均和边际税率变化情况

-图3- 瑞典制造业二氧化碳排放

2.碳定价的短期效应

在估算碳排放弹性之前,文章首先考察了企业排放强度对瑞典碳税引入和后续变化的短期反应。虽然1991年碳税的最初引入在一定程度上是意料之中的,但1991年重大税收改革后瑞典两党对环境税的政治承诺以及政府对环境税收入的强烈依赖使得企业不太可能预期碳税的后续变化,至少在欧盟ETS引入之前是这样,于是构成准自然实验,进行DID研究。

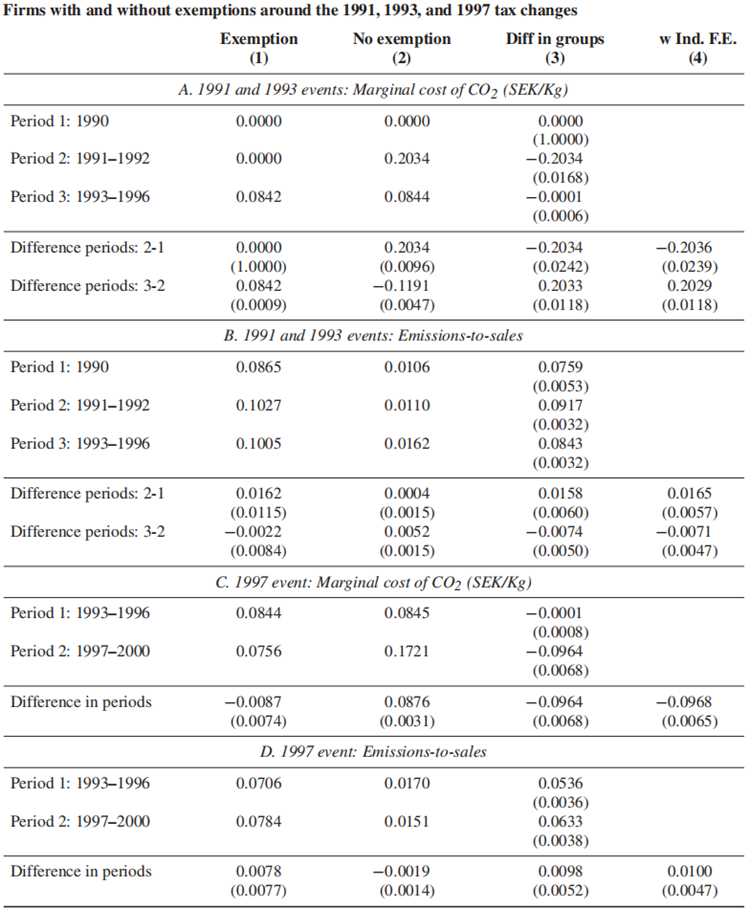

1991年碳税的引入、1993年的取消税收豁免以及1997年再次引入豁免都提供了相对干净的外生事件。1991年和1992年,企业设定了碳税上限,使企业的碳税不会超过销售额的一定百分比。1993年,随着法定碳税率的全面降低,这些上限被取消。因此,文章将企业分为1991-1992年有资格获得豁免的企业和没有资格的企业,并关注排放前10%的企业。

1991-1992年引入碳税后,不符合豁免条件的企业边际税率增加、排放销售比基本不变,符合豁免的企业仍面临零边际税率、排放销售比增加。在1993年至1996年期间,这两类企业都没有豁免,豁免企业的边际税收增加、排放销售比略降,非豁免企业的边际税收减少、排放销售比增加。1997年后重新引入豁免政策后,豁免企业边际税率降低、排放销售比增加,非豁免企业边际税率增加、排放销售比降低。

结果表明,即使在短期内,碳定价也会对排放产生明显的负面影响。但由于技术或战略的重大调整可能需要数年时间才能完成,因此评估这些政策的长期影响更为重要。

-表1- 瑞典碳税引入和后续变化对企业碳排放的短期效应

3.碳排放弹性的测算

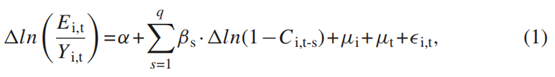

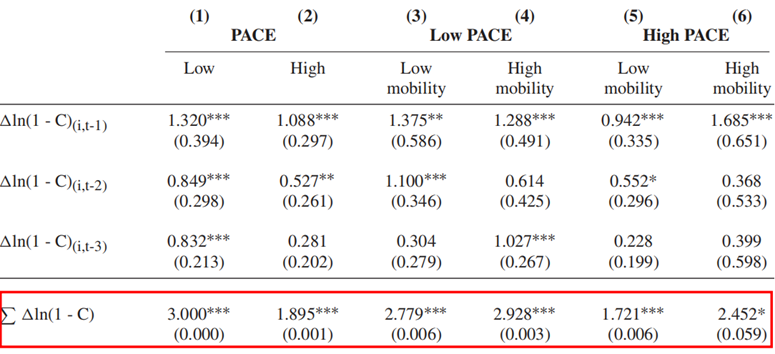

对于长期效应,由于企业的减排激励取决于边际而不是平均成本(Cropper and Oates 1988),文章构建排放强度关于边际碳税率的函数(1)。其中E是t年企业i的二氧化碳加热排放的千克数,Y是PPI调整后的销售额。C是t-s年企业i排放成本比销售额。由于排放对碳定价的弹性可能因企业或行业而异,因此除了包括固定效应外,还将通过估计相关子样本的弹性来解决这种异质性。如果企业因边际碳定价提高降低了排放强度,则预计系数求和即碳排放弹性应大于0。

图5显示了从q=1到q=3基准回归结果。第1列和第2列显示在考虑/不考虑企业固定效应时年初边际成本销售比的结果。第3、4列分别是滞后2期、3期的结果,从3期之后再增加滞后期数不再显著。第5列中加入行业-年度固定效应。由于排放量前10%的企业在二氧化碳总排放量中所占比例过高,因此研究这一维度可能存在的异质性尤为重要。剩余三列就显示了根据排放十分位数划分的三个子样本集的结果。

结果显示排放成本越高,企业碳排放越低,即碳定价显著降低企业碳排放,且排放量更高行业的公司的减排成本也更高,系数更小,效应更弱。

-表2- 碳定价与企业碳排放强度回归结果

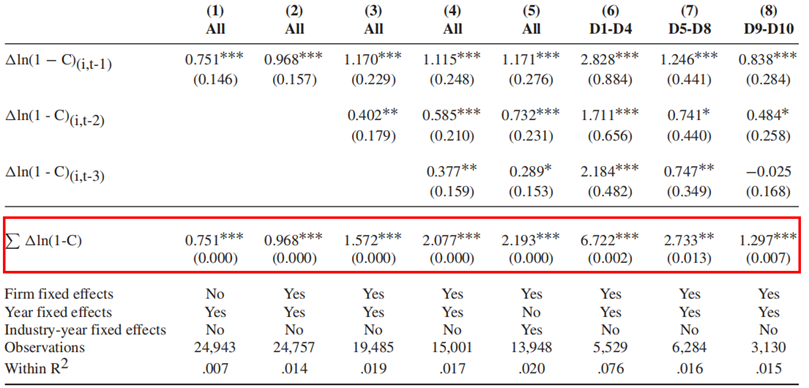

考虑到ETS的介入导致不同碳排放弹性的可能性,将边际成本变量与一个虚拟变量进行交互,如果该公司-年份样本受ETS监管,则该虚拟变量取值为1,否则取值为0。选择行业碳排放强度划分下D9-D10两档(最高)的企业,几乎所有受ETS监管的企业都属于这两个档。此外还控制了企业所得税、劳动税、公司规模和资本密度的影响。在这些稳健性检验中,碳排放弹性基本不受影响。

-表3- 碳定价和碳排放强度影响效应稳健性检验

5.异质性检验

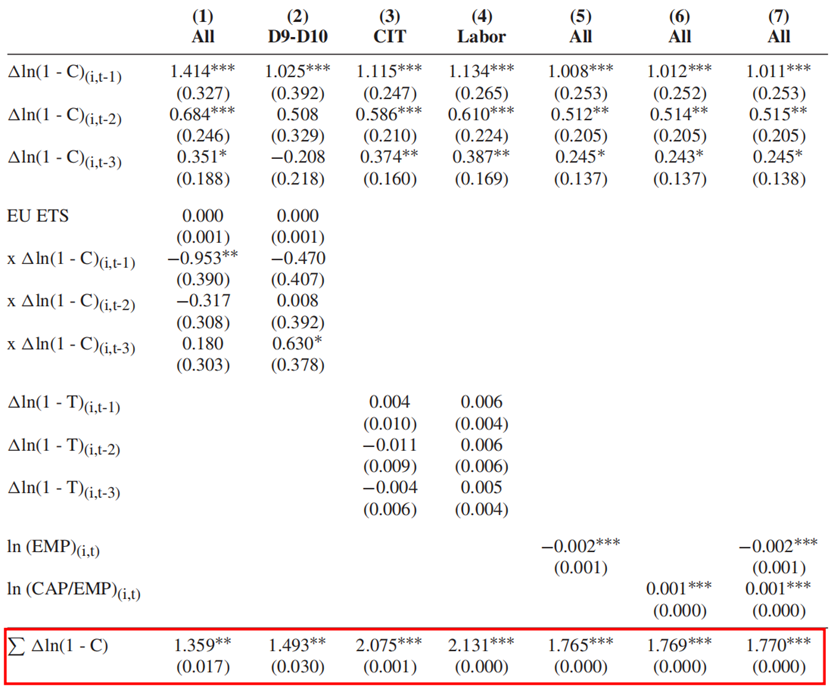

首先考虑减排成本的异质性。尽管减排带来的边际净收益主要取决于边际税率,但也受边际成本的影响,而后作者主要取决于生产技术、产业特性等因素。虽然无法直接获取不同制造业子行业的边际减排成本,但文章利用污染减排成本支出估计数(PACE)(Becker, 2005)作为代理。图7第1-2列结果显示低PACE行业的公司弹性约为3,而高PACE行业公司的弹性低于2。这表明,减排成本较低的公司对边际二氧化碳排放成本(碳定价)的变化反应更大。

其次文章考虑资产区域流动性的异质性影响。与低流动性行业相比,高流动性行业的企业更有可能将其生产设施转移到其他国家,以避免支付碳税。如果企业为了应对碳定价的上涨而搬迁其高排放工厂,就会导致存在更高的排放弹性。图8第3-6列显示,低PACE行业公司受区域流动流动性影响不大,可能因为面对更高的碳定价,边际成本低的公司搬迁意愿不强。高PACE行业和高区域流动性的公司则弹性更高,因为边际成本更高且拥有可移动资产的公司在面临更高碳定价时更有可能考虑搬迁。

-表4- 减排成本与区域流动性的异质性检验

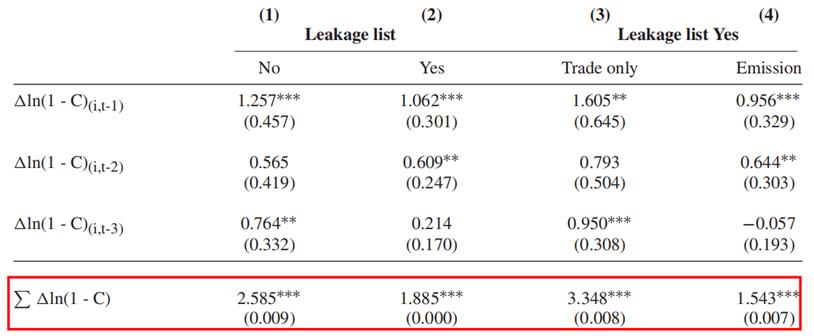

再次考虑ETS划分的碳泄露风险的异质性。为了降低ETS体系中的碳定价将导致的企业生产部门转移到欧盟以外地区的风险,欧盟根据此类所谓“碳泄漏”风险对制造业进行了分类。这种分类除了考虑PACE、区域流动性外,还考虑了国际竞争、排放强度、行业将碳排放成本转嫁给客户的能力等。图8结果显示对于不在碳泄漏名单上的公司,碳排放弹性约为2.6,而在名单上公司弹性低于2。此外,第3列单独考虑了因贸易问题而列入名单的行业,这些行业的企业面临激烈的国际竞争,但排放率相对较低,结果发现这一群体的碳排放弹性高达3.3。第4列单独考虑了因高排放强度列入名单的行业,结果发现这些行业的企业碳排放弹性很低,约为1.5。

-表5- 碳泄露风险的异质性检验

最后碳定价的减排效应也可能取决于市场摩擦的严重程度。资本市场的不完善扩大了资本的外部和内部成本之间的差距(Hubbard, 1998),阻碍了依赖外部融资的企业为减排投资提供资金的能力。即在存在融资约束的情况下,仅靠碳税可能无法实现政策目标。

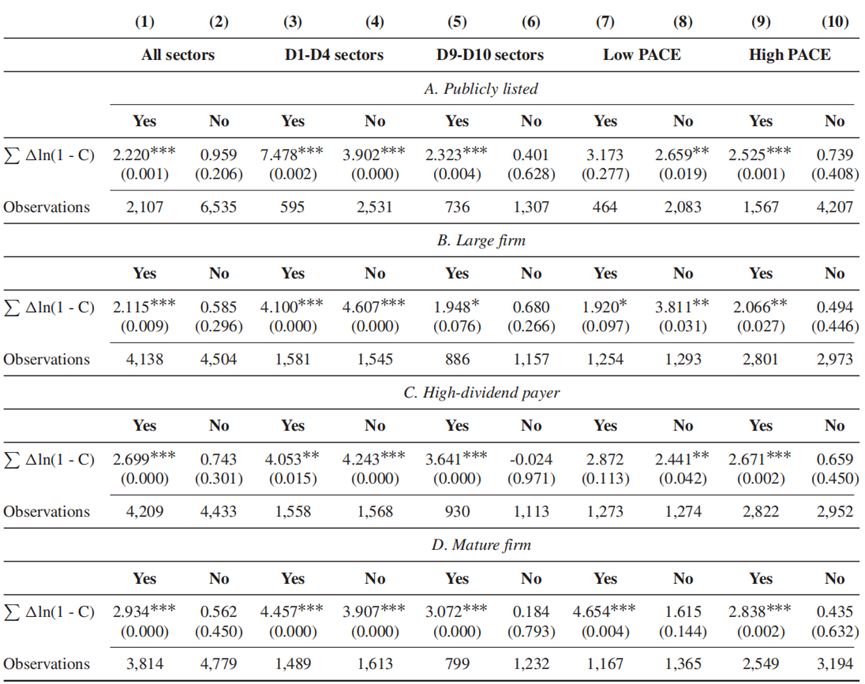

文章检验了不同分类下企业的碳排放弹性是否会因其将面临财务约束的可能性而异。关于企业的分类,文章使用了上市状态、规模、股息支付、年龄四种指标衡量财务约束,针对每种类型的企业进一步划分了低PACE和高PACE两类。最终图9结果表明,财务约束抑制了减排边际收益较大的企业的碳减排,且这种影响取决于企业减排的边际收益(以碳税税率衡量)与边际成本(以碳排放弹性衡量)的比值。

-表6- N/DPA企业样本的行业分布与违规类型

在附录中,文章还考虑了金融危机对碳减排的影响,进一步证明了金融的不稳定可能会进一步阻碍制造业企业碳减排,减弱碳税的碳减排效应。

6.碳排放弹性的经济意义

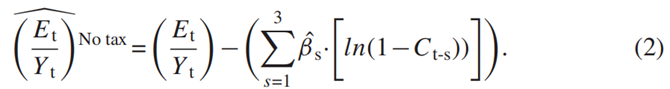

前述检验证明了如果没有碳定价,企业的碳排放强度会更高。文章试图将制造业产出和市场中的企业情况视为外生给定,并从碳定价的规模效应和构成效应中抽离,最终量化碳排放弹性的经济意义。

由于文章只对企业排放强度进行了校准,而制造业产出、行业构成和碳税率因年份而异,因此估计的总体效应应当取决于反事实选择的基准年,即2015年,这一年既是样本期的结束,也是瑞典碳定价方案最近一次变化的一年。文章在模型(1)的基础上计算t=2015年时、在没有碳定价的情况下的反事实排放量,如模型(2)所示:

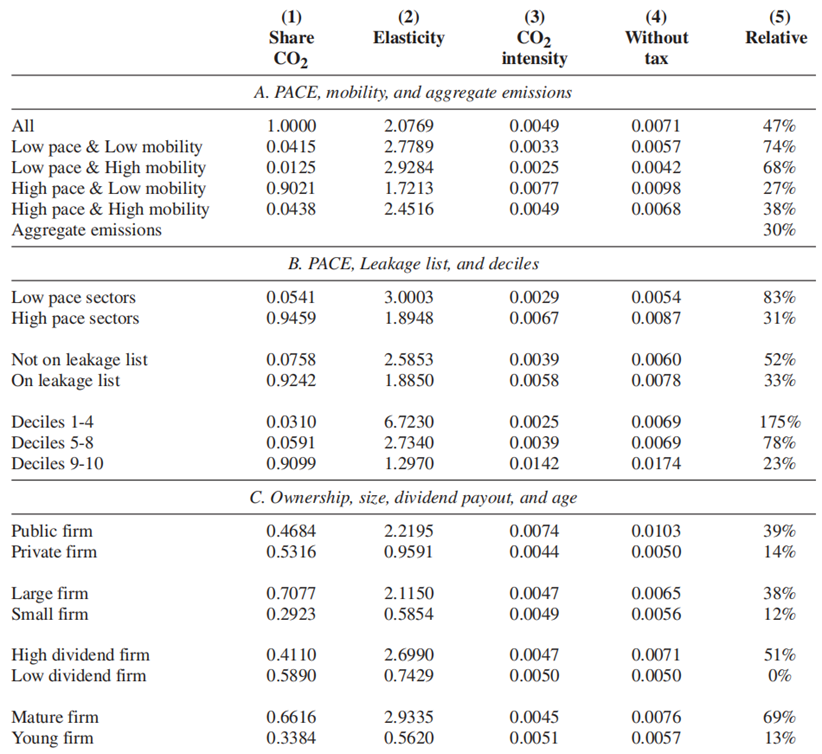

结果如图10所示,第一行表明如果没有碳定价,2015年所有企业的的碳排放强度将比实际值高47%。接下来在Panel A、Panel B、Panel C相继针对前述的异质性分组情况进行检验,展示了如果没有碳定价,2015年各种子分组下企业的的碳排放强度比实际值高出的百分比情况。

-表7- 企业碳排放强度

总之根据瑞典2005年后数据(碳排放边际成本始终大于等于平均成本)进行校准后,最终发现,如果不征碳税,瑞典制造业企业整体碳排放强度将高出约30%。

五、研究结论

文章通过研究世界上最早征收碳税的瑞典的企业级长期数据,以碳排放的价格弹性为衡量,探究碳定价对碳排放的影响。

研究结果表明,碳排放与排放边际成本之间存在统计上显著、稳健且具有经济意义的反比关系。此外,虽然制造业整体的平均碳排放定价弹性约为2,但各行业和部门之间存在相当大的异质性,排放量较高行业的企业弹性要低得多,财务约束也显著减弱了高减排成本行业的碳减排效应,但对低减排成本行业没有明显影响。经济意义则表明,由于执行碳税政策,1990年至2015年间,瑞典制造业的碳排放下降了约30%,而同期制造业总产出仅下降了3%。

文章最终提出了未来可能的研究方向:一是调查企业实现减排的机制,是技术改进、工厂倒闭、进出口变化或是其他原因?二是可以用类似的弹性衡量方法估计碳定价对制造业产出、行业构成等其他经济要素的影响。

Abstract:

Sweden was one of the first countries to introduce a carbon tax back in 1991. We assemble a unique data set tracking CO2 emissions from Swedish manufacturing firms over 26 years to estimate the impact of carbon pricing on firm-level emission intensities. We estimate an emission-to-pricing elasticity of around two, with substantial heterogeneity across subsectors and firms, where higher abatement costs and tighter financial constraints are associated with lower elasticities. A simple calibration suggests that 2015 CO2 emissions from Swedish manufacturing would have been roughly 30% higher without carbon pricing.