论文标题:Tax Competition and Employment

中文标题:税收竞争与就业

原文来源:Glaeser S A, Olbert M, Werner A C. 2023 “Tax competition and employment.” The Accounting Review: 1-30.

供稿:杨来咪

封面图片来源:Pexels

编者按:文章研究了国际税收竞争如何影响国内的就业。文章发现证据表明,外国税率的降低通过增加进口竞争和对外资子公司的投资来影响国内竞争环境。文章发现,外国税率的相对降低会对事先面临较大进口竞争和外资同行竞争的国内企业的总劳动报酬产生负面影响。对于产品市场竞争程度较高的公司及资本和劳动互补性较低的公司,税收竞争的影响更大。综上所述,文章的研究结果表明,外国税率的变化可以通过改变国内竞争环境来影响经理人的国内雇佣决策。

一、引言

经济合作与发展组织(OECD)国家的平均企业所得税率在过去二十年中下降了26%(从2000年的32.5%下降到2018年的23.9%)。税收竞争是一国相对于其他国家降低税率时发生的,是导致这种下降的主要原因。尽管由于国际税收竞争,企业所得税率大幅下降,但关于税率变化如何影响其他国家就业的经验证据很少(Lester 2021)。文章通过记录外国税率变化如何导致经理人改变公司的雇佣水平来填补文献中的这一空白。

由于外国税率的变化而引起的国内竞争环境的变化如何影响管理者的雇佣决定尚不明确。之前的研究发现,产品市场竞争导致管理者削减开支(Holmes和Schmitz,2010)。管理者可以削减的一项支出是劳动力支出,要么解雇工人,要么减少他们的工资和工时。产品市场竞争也会影响经理的实物投资。Kim et al.(2021)的研究发现,外国减税会增加国内企业的资本支出。资本支出通常与就业相关,就业甚至可以被视为一种投资形式(Jung,Lee和Weber 2014)。因此,由于外国税率的变化而引起的投资变化也可能对就业产生积极影响。

为了回答外国税率的变化如何影响经理人的雇佣决策的问题,文章首先提出假设:外国税率的变化将影响国内的竞争环境。作者发现税率的变化与出口的变化呈负相关。由于这些出口最终会以进口的形式进入其他国家,这一发现表明,外国税率的变化可以通过进口竞争渠道影响其他国家的竞争环境。此外,文章还发现外国母公司拥有的子公司会反向改变其投资,以应对母公司企业所得税税率的变化。由于投资有助于子公司与同行企业竞争,这一发现表明,外国税率的变化可以通过跨国存在渠道影响其他国家的竞争环境。

文章进一步构建了衡量国内竞争环境的指标,并发现通过进口竞争渠道和跨国存在渠道,税收竞争对就业的影响在经济上是显著的,并且税收竞争对就业的影响集中在没有外国子公司或外国母公司的国内企业,因此缺乏国际税收规划和多样化的机会,以帮助抵御税收竞争,甚至从中受益。

异质性分析表明,公司销售更多差异化产品的经理对税收竞争的变化不太敏感,因此不太可能改变他们的雇佣状况。当资本和就业更具互补性时,就业对税收竞争的变化将不那么敏感。

本文的主要贡献是提供了外国税率影响国内企业就业的证据。该文献之前的工作主要集中于直接针对企业或其雇员和投资者的税收政策如何影响企业业绩。文章响应Lester (2021) 的号召,特别研究税收对投资和就业的影响,为税收和企业决策的文献做出贡献。此外,研究结果可以为关于如何保护国内就业免受税收竞争影响的政策辩论提供信息,因为文章证明,对收入和业务转移的限制不能完全防止税收竞争对就业的不利影响。文章的研究结果也可能为最近关于全球企业最低税(经合组织支柱2)的协议的政策辩论提供信息,这可能会加剧工业国家之间的税率竞争。

二、数据

(一)样本选取

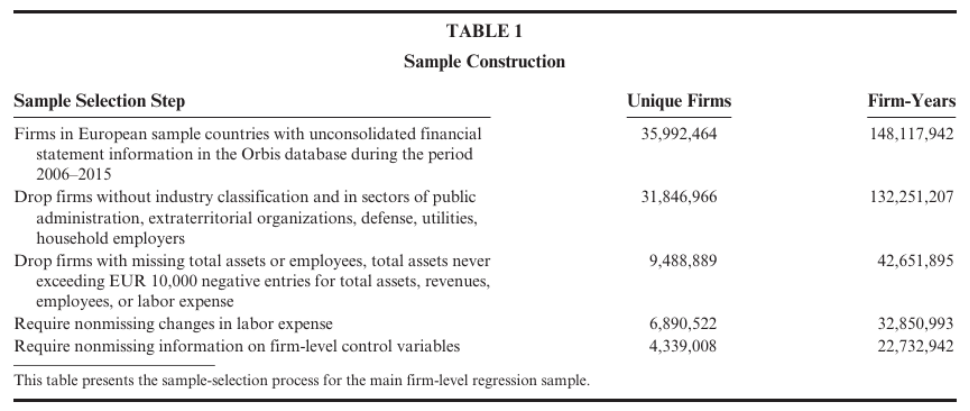

表1描述了文章的样本结构。作者从Orbis Generics中下载了2018年7月以来所有上市和私营公司的未合并公司财务数据,包括欧盟28个成员国以及挪威和瑞士的数据。作者使用Orbis数据库的历史年度版本将这些数据合并到企业所有权数据中,并使用这些公司所有权数据来识别独立公司和属于跨国集团的公司。对于跨国集团,作者识别成员公司的全球子公司和最终公司所有者(即位于组织结构顶端的母公司)。然后,文章将公司财务数据与世界投入产出数据库(WIOD)的国家进口数据合并。作者从欧盟委员会、毕马威和经合组织手工收集国家层面的税率数据。最终样本包括2006年至2015年来自28个欧洲国家的22,732,942个公司-年份观察结果。

表1 样本结构

(二)衡量国内企业的税收竞争风险

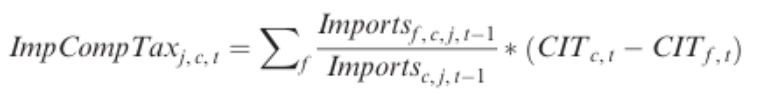

为了探讨税收竞争如何影响企业的雇佣水平,文章通过进口竞争和跨国存在渠道衡量了税收竞争的程度。文章的第一个指标ImpCompTax,通过进口竞争衡量年度-国家-行业面临的外国税收竞争(类似方法见Kim et al.(2021)):

ImpCompTax通过行业j和国家c中源自外国f的前一年进口竞争份额,对国内国家c和外国f在第t年之间的公司税率差异进行加权。最后,对所有外国国家的总数进行了求和。

文章的第二个指标,PeerCompTax,通过来自外资竞争来衡量年度-国家-行业面临的外国税收竞争(即通过跨国存在渠道暴露于税收竞争):

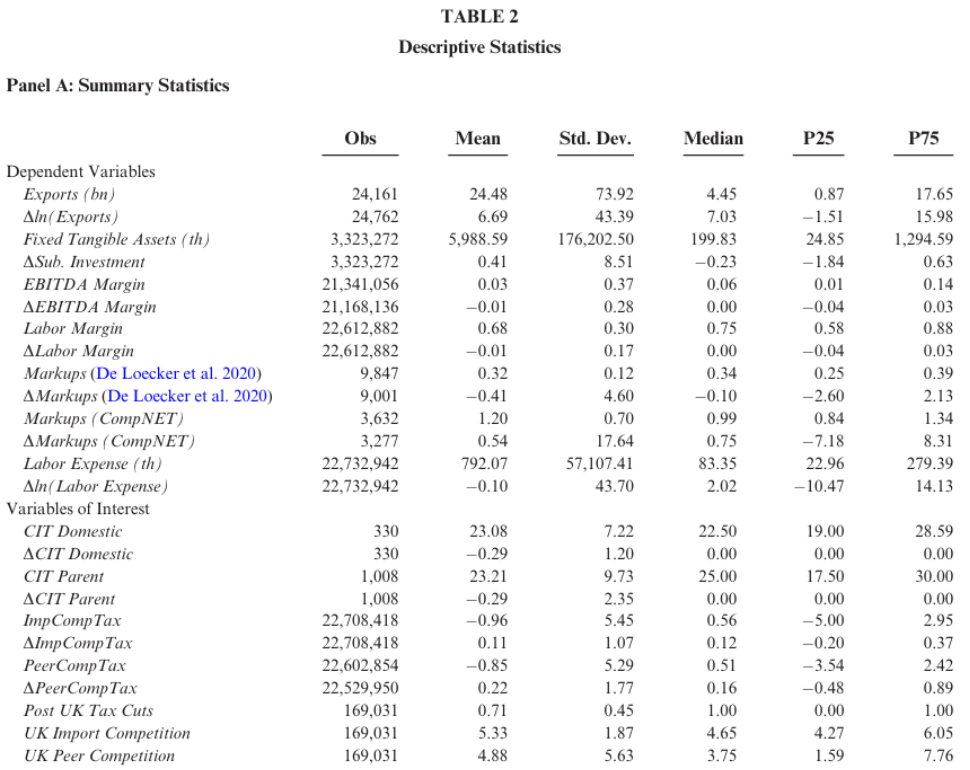

PeerCompTax将母公司母国f和国内c之间的公司税率差异根据外国母公司p拥有的国内公司g在国内的上一年国家行业销售额的份额进行加权。文章对所有具有外国母公司的国内公司进行了求和。文章使用总部的税率,而不是整个集团的加权税率,因为作者相信总部的税率会明确影响公司的对外投资决策(作者在表3中提供了与这一假设一致的证据)。表2显示了样本的描述性统计数据。

表2 描述性统计

三、研究设计和实证结果

(一)税率变化与竞争环境

在研究税收竞争如何影响国内就业之前,文章先确认一个国家的税率变化会影响其他国家的竞争环境。为此,作者首先使用以下国家-行业水平的普通最小二乘(OLS)回归来研究企业税率的变化与出口活动变化的关系:

其中,自变量CIT是指法定企业所得税率。因变量Exports,是指当年来自特定国家-行业的出口额。控制变量X包括国家国内生产总值(GDP Total Domestic)、人均国内生产总值(GDP Capita Domestic)和增值税(VAT Domestic)的变化,这些变化反映了可能影响出口活动变化的税收政策和国家经济状况的其他特征。此外,X还包括外国直接投资流入和流出占国内生产总值的百分比、外国直接投资流入/流出(占国内生产总值的百分比)以及总人口。由于国家行业内潜在的序列依赖性,作者按国家-行业聚类标准误。

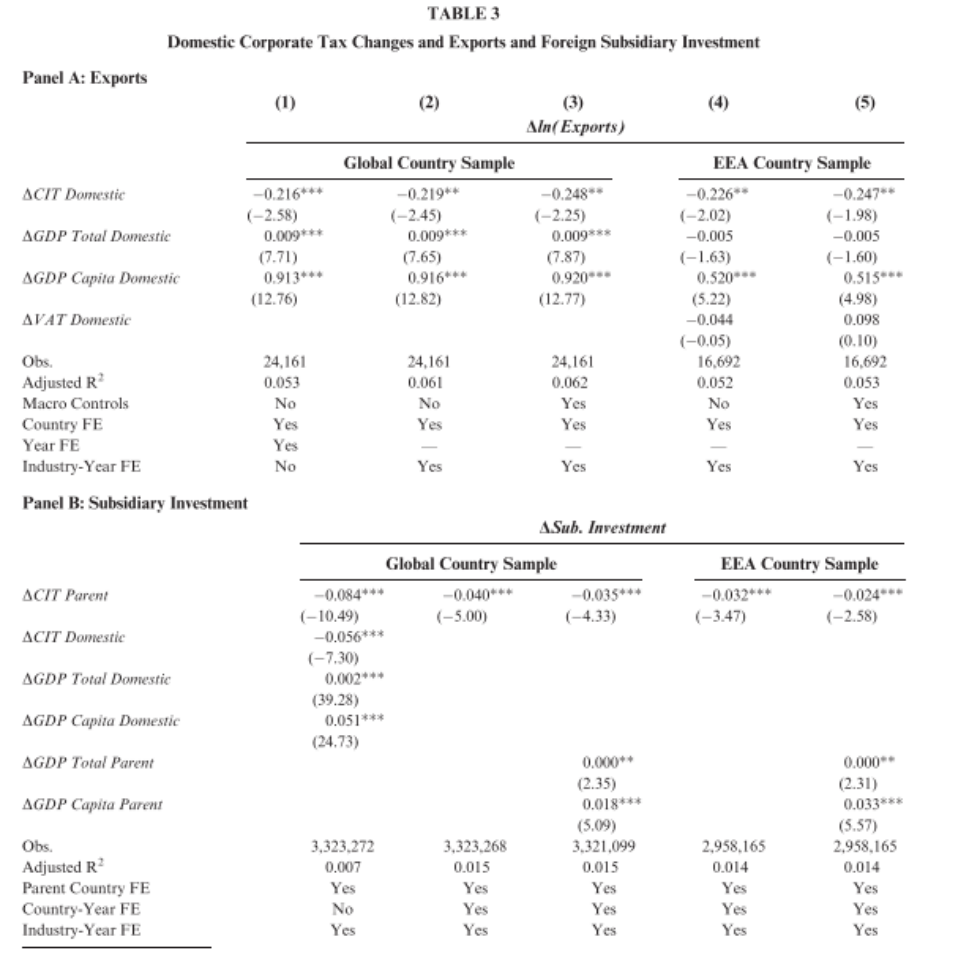

表3,面板A显示了估计公式(3)的结果。在第(1)-(3)栏中,作者考察了国家-行业的全球样本。在第(4)列和第(5)列中,作者只考察欧洲经济区国家-行业样本。列(1)-(5)中的结果表明,企业所得税率的减少,会使一个国家工业的出口增加。由于这些出口在其他国家作为进口出现,从而影响这些国家的产品市场竞争。这一结果表明,外国税率可以通过进口竞争渠道影响国内竞争环境。

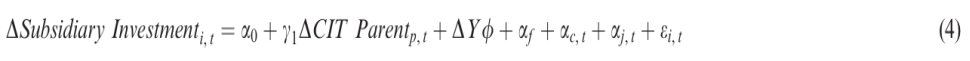

文章继续研究由外国母公司拥有的公司是否会改变其投资活动,以应对其外国母公司面临的企业所得税率的变化。为此,作者估计以下子公司级别的OLS回归:

其中p表示公司i母公司的总部所在国。因变量Subsidiary Investment是子公司固定有形资产的年度变化占上年度总资产的百分比。自变量是CIT Parent,这是公司i的外国母公司面临的企业所得税率。

控制变量Y包括母公司母国的GDP总量和人均GDP、GDP Total Parent和GDP Capita Parent,这可能会影响母公司的企业所得税税率和对外国子公司的投资。作者在子公司母公司一级的聚类标准误差,因为随着时间的推移,同一跨国公司内部可能存在序列依赖性。

表3 国内公司税变化与出口和外国子公司投资

表3中的面板B显示了估算公式(4)的结果。面板B的结果表明,母公司面临的企业所得税率下降,会使子公司固定资产投资增加。这一结果表明,外国税率的变化可以通过影响外资企业母公司的投资影响国内的竞争环境。

(二)税收竞争与国内竞争环境

为了研究税收竞争风险的变化如何影响与国内竞争环境。作者估计了以下公司层面的OLS回归:

因变量Competition Outcome,是与企业的市场力量有关的几个指标。先前的研究表明,一个公司的价格-成本利润率反映了他们的竞争力,因此反映了他们的市场力量。由于作者没有销售成本数据来计算利润率,因此将利润率计算为息税折旧前利润(EBITDA)和收入减去劳动力费用,两者均除以收入,分别标记为EBITDA Margin和Labor Margin。

文章还研究了行业加价的两个指标,这些指标反映了行业公司能够将其商品定价高于平均成本的程度,从而反映了它们的市场力量。首先,采用以前文献的方法(De Loecker et al. 2020),使用产出生产率与样本公司收入与收入减去EBITDA的比率的乘积来衡量加价。其次,文章使用竞争力研究网络(CompNET)的专有数据来衡量加价。CompNET行业数据捕捉了全行业关于公司劳动力投入成本的加价。

表4 税收竞争与国内产品市场竞争

表4显示了估算方程(5)的结果,在面板A中,文章将利润率作为因变量,在面板B中,文章将加价率作为因变量。这一证据表明,通过交叉补贴渠道,特别是通过进口竞争渠道,受到税收竞争影响的程度的变化,减少了受影响公司的利润和加价,表明由于竞争加剧,受影响公司的市场力量下降。

(三)税收竞争与就业

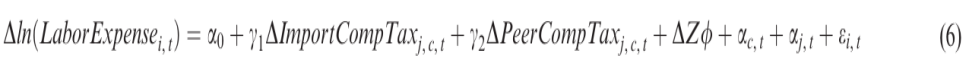

文章的中心研究问题是:税收竞争影响国内就业水平。为此,作者估计以下公司级OLS回归:

因变量,LaborExpense,是一个公司某一年的总劳动力成本。作者使用公司的总劳动力支出以捕捉由工资率和工作时间变化以及雇佣和解雇工人驱动的就业水平的变化。控制变量Z包括可能影响就业的随时间变化的企业特征:现金持有量的自然对数、固定资产总额、总资产和收入。

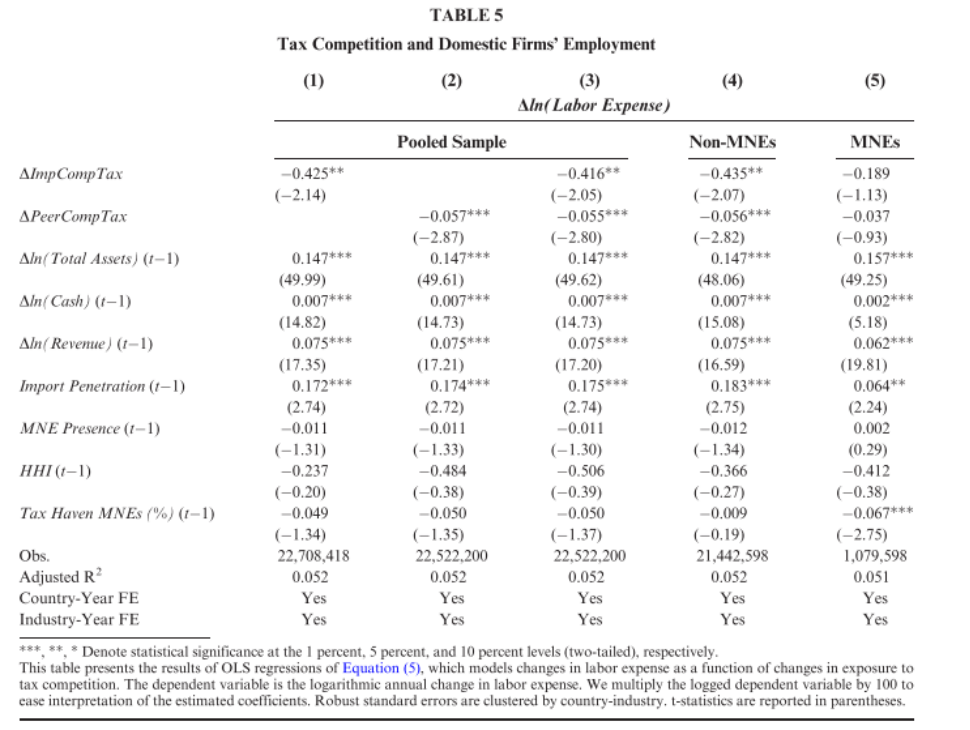

表5给出了估算公式(6)的结果。在第(1)-(3)列包含所有数据。第(4)列报告了仅限于国内的企业(非跨国企业)的结果,这些企业没有直接受到外国税率的影响,因此没有任何能力从税收竞争的变化中受益。在第(5)列中,作者报告了跨国企业的结果,这些企业的国际业务可以从相对较低的外国税率中受益,或者国际多元化可以帮助抵御相对较低的外国税率。

第(1)-(3)栏中报告的结果表明,税收竞争的增加会使受影响企业的总劳动力费用减少。这一结果说明管理人员通过减少雇佣以应对通过进口竞争和跨国存在渠道增加的税收竞争。第(4)和第(5)栏结果表明,通过进口竞争渠道的税收竞争和就业水平之间的关系,对于单纯的国内企业来说,几乎是跨国企业的三倍,而通过跨国存在渠道的关系几乎是1.5倍。此外,第(5)栏的结果表明,通过这两种渠道暴露于税收竞争对跨国公司的影响在统计上不显著。总的来说,文章的结论是,通过跨国存在渠道,特别是进口竞争渠道,暴露于税收竞争降低了国内企业的整体就业水平。

表5 税收竞争与国内企业雇佣决策

(四)税收竞争影响的横截面差异

产品差异化可以通过保护企业免受产品市场竞争的影响来减轻税收竞争的影响。因此,作者预测,其公司在具有更多差异化产品的市场上竞争的经理对税收竞争的变化不太敏感,因此,不太可能改变他们的就业水平。

表6,面板A报告了在根据国家-行业(第(1)和(2)栏)或国家-行业-年份(第(3)和(4)栏)对不同产品差异化程度公司的分组回归结果。作者发现,在销售差异化程度较低的产品的行业中,税收竞争对经理人雇佣决策的影响更大。

作者还考虑了资本和劳动力互补的程度如何缓和管理人员对税收竞争变化的就业反应。当资本和劳动力互补性更强时,管理者不可能在不扩大就业的情况下扩大资本投资以应对产品市场竞争的变化。相反,当资本和就业的替代性更强时,管理者可以在不改变就业的情况下扩大资本投资,以应对产品市场竞争的变化,甚至可以降低就业以削减成本。因此,在资本和就业互补性更强的公司,就业对税收竞争的变化不太敏感。文章按照Jacob和Vosseburger(2022)的方法来衡量资本-劳动互补性,即固定有形资本与就业之间的相关性,该相关性是通过企业固定有形资本对雇员人数的国内行业回归来估计的。

表6,面板B报告了在对国家-行业(列(1)和(2))或国家-行业-年(列(3)和(4))中对不同资本和劳动力互补程度公司的分组回归结果。作者发现,当资本和劳动互补性较低(替代性较高)时,税收竞争对经理人就业决策的影响更大。

表6 异质性分析

(五)来自单一国家的证据

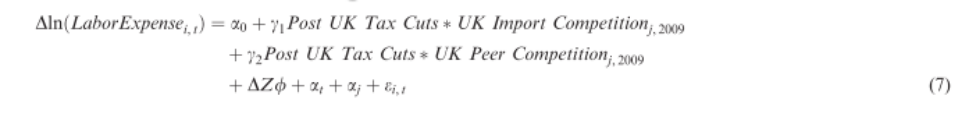

文章主要结果的一个潜在问题是,不同行业和国家的国内税率的异质性影响可能会推动研究结果。鉴于这一问题,作者进行了一次单一国家的检验。从2010年开始,英国开始大幅削减公司税率,以提高英国的竞争地位。相比之下,德国没有改变其公司税率。作者研究了德国公司的就业如何受英国减税的影响。2009年后,税收竞争发生了变化。为此,作者使用2006年至2015年德国样本公司做以下OLS回归:

Post UK Tax Cuts从英国开始时取1的值。从2009年起开始降低税率。UK Import Competition和UK Peer Competition衡量德国公司i在2009年面临的来自英国的进口竞争和同行竞争。

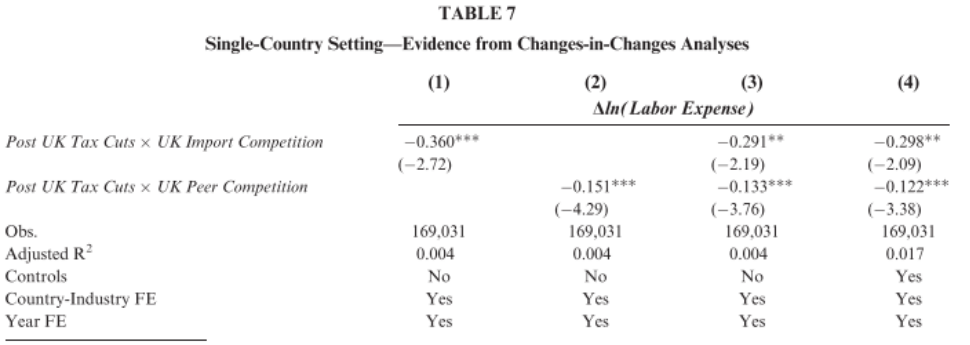

表7报告了估计方程(7)的结果。表7表明,当公司的管理人员更容易受到来自英国的同行公司和进口产品竞争时,他们会更多地减少了公司的雇佣水平。

表7 来自单一国家的证据

(六)国内就业和一国在税收竞争中的地位

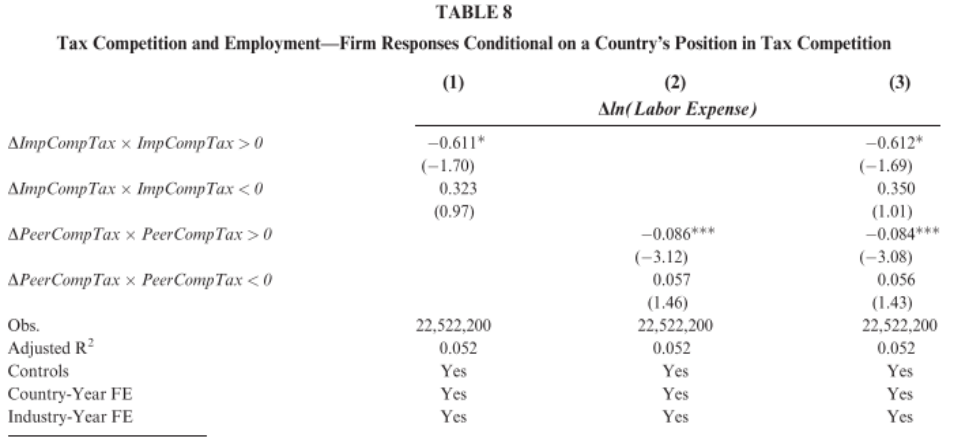

文章接下来研究ImpCompTax和PeerCompTax对就业水平的影响是否对称,因为任何不对称影响都可能是政策制定者和管理者感兴趣的。在表8中,作者根据企业在其国家行业中面临ImpCompTax或PeerCompTax的正值或负值分别单独估计了税收竞争风险变化的影响。研究发现,只有当ImpCompTax或PeerCompTax为正值时,税收竞争对就业水平的负面影响才是显著的。这一发现表明,更多地暴露于税收竞争(较低的外国税率)降低了国内企业的就业水平,这种现象更多地存在于在国际税收竞争格局中的地位相对较低的国家。相比之下,当其他国家部分缩小税收竞争差距时,税收竞争的领导者则不会受到影响。

表8 税收竞争与就业——税收竞争中不同地位国家的企业反应

(七)税收竞争的总体效应

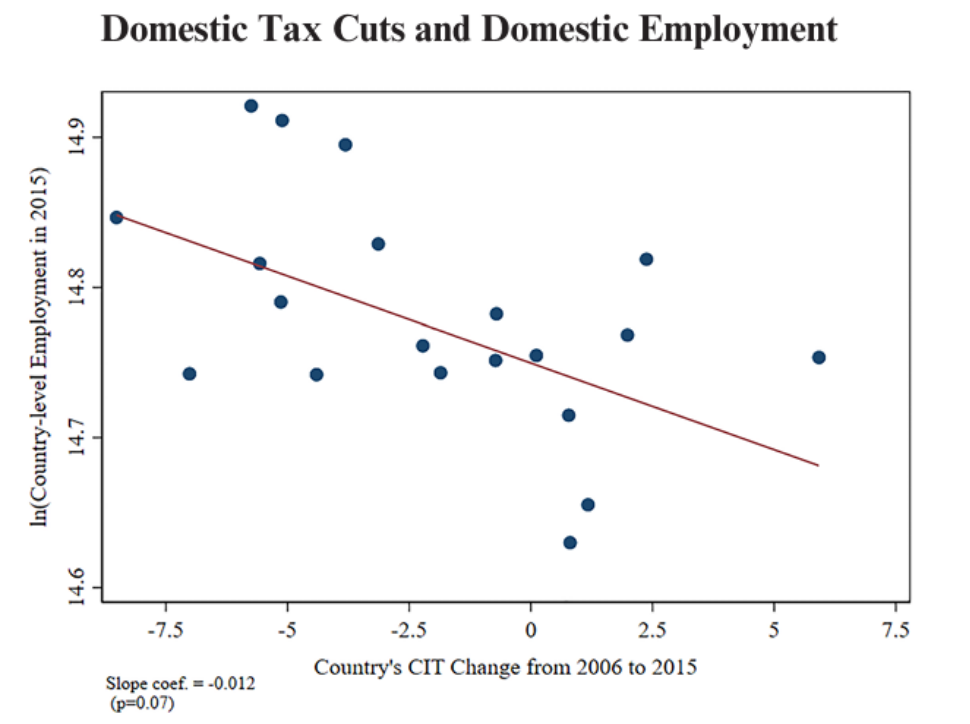

最后文章考察了税率下降的国家在样本期结束时是否有相对更多的就业。

图1绘制了2015年登记就业的平均值与2006年至2015年一个国家企业所得税率变化的关系,该变化是在对该国GDP、通货膨胀率、个人所得税率和平均企业盈利能力进行剩余化后得出的。红色的最佳拟合线强调了各国企业所得税率在样本期内的变化解释了文章样本期末相对较高的就业率。当保持其他重要的就业的宏观经济决定因素不变时,在文章的样本期内,企业所得税率下降1个百分点与样本期末就业水平提高1.1%相关,

图1 国内减税和国内就业

四、结论

文章发现,外国税率的变化可以通过增加来自外国的进口竞争和增加来自外国母公司拥有的国内同行公司的竞争来影响国内竞争环境。此外,文章发现,当企业事先面临来自税率变化国家的进口竞争以及来自母公司位于这些国家的同行的竞争时,外国税率会影响企业的雇佣水平。文章的研究结果可能会引起政策制定者的兴趣,因为它们表明,相对较低的外国税收会降低国内企业的就业水平。

Abstract:We examine how exposure to international tax competition affects domestic firms’ employment. Consistent with prior work, we find evidence that reductions in foreign tax rates affect the domestic competitive environment via increases in import competition and investment in foreign-owned subsidiaries. We posit that these changes in the domestic competitive environment can cause managers to reduce their firms’ employment levels. Consistent with our expectation, we find that relative decreases in foreign tax rates negatively affect total labor compensation at domestic firms ex ante exposed to import competition and competition from foreign-owned peers. The effect of exposure to tax competition is greater for firms more exposed to product-market competition and those that are less able to expand investment without also increasing employment levels. Taken together, our results suggest that foreign tax rate changes can affect managers’ domestic employment decisions by changing the domestic competitive environment.

原文地址:

https://publications.aaahq.org/accounting-review/article-abstract/98/5/267/10917/Tax-Competition-and-Employment