论文标题:Does Sensationalism Affect Executive Compensation? Evidence from Pay Ratio Disclosure Reform

中文标题:轰动效应会影响高管薪酬吗?来自薪酬比率披露改革的证据

原文来源: Chang, W., Dambra, M., Schonberger, B., & Suk, I. (2023). Does sensationalism affect executive compensation? Evidence from pay ratio disclosure reform. Journal of Accounting Research, 61(1), 187-242.

供稿:杨来咪

封面图片来源:Pexels.

编者按:从2018年开始,美国上市公司必须在年度委托书中报告首席执行官(CEO)薪酬与其他员工薪酬中位数的比例。利用薪酬比例的交错报告,文章发现几乎没有证据表明首席执行官的薪酬总额会因薪酬比例披露改革而发生变化。然而,董事会通过降低首席执行官薪酬对股票价格变化的敏感度,以及通过减少对股票薪酬的依赖,对所授予的薪酬组合进行重大调整。披露较高薪酬比例的公司在提交年度委托书时会获得更多的媒体报道,而在随后的一个月里,负面报道也会更多。最后,文章发现有证据表明,薪酬差距越大,散户投资者的抛售活动就越多,薪酬比例改革后的薪酬意见投票结果就越消极。

引言

过去几十年里,高管薪酬的上涨引起了媒体和公众的强烈批评。作为回应,监管机构实施了一系列针对高管薪酬的政策,包括税务、会计规则和披露要求的变化。作为改革的一部分,根据多德-弗兰克法案,美国证券交易委员会(SEC)于2015年8月5日通过了一项规定,要求上市公司在年度委托书中披露首席执行官(CEO)薪酬与公司员工薪酬中位数的比值。与之前研究的薪酬披露规定相比,多德-弗兰克法案的薪酬比率披露要求并未提供任何有关高管薪酬的新信息,唯一的新信息是公司员工薪酬的中位数。文章实证研究了CEO薪酬水平、风险和组合将会如何变化,以应对外界对初始薪酬比率披露的预期审查,并特别关注媒体报道的作用。

作者预计,董事会将通过三种主要方式调整CEO薪酬,以应对围绕薪酬比例改革实施的预期审查。首先,董事会可能会通过提高CEO薪酬水平(补偿差异假设)来抵消因薪酬比率披露审查而强加给CEO的预期成本。这遵循了Hermalin和Weisbach(2012)的论点,即外部强加的信息披露增加应导致更高的薪酬,作为一种补偿高管增加透明度和监督的不利影响的手段。其次,薪酬比率改革可能会给董事会带来声誉成本,而不是给CEO带来声誉成本。因此,预计强制性的薪酬比率披露将导致公司CEO薪酬水平的下降,并增加对薪酬表现的敏感性,因为公司期望对公司内部薪酬差异进行精密的审查(声誉成本假说)。再次,外部审查本质上是民粹主义(populist)的。Jensen和Murphy(1990)认为,薪酬披露引发了媒体的批评,并加强了针对高薪酬经理的公司的监管。文章预计,来自民粹主义者的审查,将导致注重声誉的董事会降低CEO薪酬水平和薪酬绩效敏感性(轰动效应假说)。

作者首先考察董事会是否在初始薪酬比率披露期主动削减总CEO薪酬。在回归结果中,作者并没有发现受薪酬比率报告影响的公司CEO平均总薪酬有变化的证据。作者推测,要么是针对薪酬比率披露的审查对CEO和董事会产生的竞争效应相互抵消,从而使提高CEO薪酬作为补偿性差异不可行,要么是由于信息内容有限,薪酬比率披露并不会对CEO薪酬水平产生实质性影响。

其次,作者考察了薪酬比率披露是否会影响CEO薪酬对股价变化的敏感性(delta)。与轰动效应假说一致,作者发现受薪酬比披露影响的公司相对于控制公司,CEO delta在薪酬比实施年度下降了8.0% - 11.5%。这些结果说明,董事会降低了对CEO风险激励的程度,尽管公司不愿主动修改总CEO薪酬,以回应薪酬比率披露的要求。

为了进一步阐明审查在CEO delta下降背后所起的作用,作者将最有可能受到外部审查的薪酬比率报告公司分离出来。作者发现,在高审查子样本中,CEO delta的下降更为明显,没有统计证据表明CEO delta在面对较低审查的披露公司中下降。

为了阐明董事会降低CEO薪酬风险以应对预期审查的机制,作者研究了薪酬比例改革对CEO薪酬的五个独立组成部分(即薪酬比例的分子)的影响:(1)薪酬,(2)基于现金的奖金,(3)股票奖励,(4)期权奖励,(5)所有其他薪酬。在横截面分析中观察到,面临更大外部审查的公司显著降低了股票奖励和其他薪酬的水平,以回应薪酬比率改革。

除了调整CEO的薪酬结构外,董事会还可能调整激励计划奖励的特点,以限制外部审查。利用Equilar(高管薪酬调查公司)提供的详细数据,作者发现,在改革之后,披露初始薪酬比的公司更有可能将非财务业绩指标纳入CEO的合同。作者将薪酬合同中的这些变化解读为,董事会依赖于更具体的利益相关者指标(如多样性、员工敬业度),以进一步降低从外部各方获得负面反馈的可能性。

为了确定薪酬比率的披露是否真的会导致对CEO薪酬的更多审查,文章还研究了CEO薪酬与媒体报道之间的事后关系。结果显示,在薪酬比率制度下,CEO薪酬与委托声明书提交当天的媒体报道之间呈正相关关系,在CEO薪酬较高的公司,媒体文章的语气更加消极。

文章最终考察了股东对薪酬比率披露的反应。作者发现,散户和机构投资者分别以抛售股票和投反对票的方式表达他们对薪酬差距的不满。

文章的贡献主要有以下几个方面。首先,文章增加了研究薪酬披露与CEO薪酬之间关系的文献。作者没有发现任何证据表明CEO的薪酬水平会随着薪酬比率的改革而变化,但作者发现CEO薪酬对股价变化的敏感度大幅下降,尤其是在薪酬比率披露受到更严格审查的公司以及CEO薪酬中最受媒体关注的部分。这一证据支持了预期的媒体报道薪酬差距在确定CEO薪酬方面的重要作用,扩展了媒体报道对CEO薪酬及其组成部分作用的研究。其次,薪酬披露改革使作者能够研究董事会如何修改薪酬合同以应对公司内部(而不是公司之间)的薪酬差异。这在文献中未被充分研究。尽管作者的证据表明董事会通过改变CEO薪酬的组成部分(而不是改变整体薪酬水平)来应对薪酬比率披露带来的预期审查,但作者发现股东对公司内部薪酬差距做出负面反应的证据。就此而言,本文增加了关于公司内部薪酬差距的经济后果的文献。再次,文章的发现与政策密切相关。与Boone、Starkweather 和 White(2021)一样,作者提供了一些关于强制披露CEO薪酬比率的后果的初步证据。但前者主要关注代理声明披露选择,本文关注董事会如何应对CEO薪酬结构的实际变化。文章给直接限制CEO薪酬的薪酬比率提供了有限的支持。

研究背景

针对媒体和公众对高管薪酬过高的民粹主义批评,美国国会于2010年7月21日通过了《多德-弗兰克法案》(Dodd-Frank Act)第953(b)条(以下简称“薪酬比率披露改革”),并指示美国证券交易委员会(SEC)进行修订。薪酬比率披露改革要求上市公司披露(1)所有员工(不包括CEO)的年度薪酬中位数,(2)CEO的年度总薪酬,以及(3)这两个数字之间的比率。

薪酬比率披露命令的颁布备受争议,SEC收到了超过287,400封评论信件。支持者主要由养老基金、工会和股东积极分子组成,他们声称,披露薪酬比率将告知股东有关CEO薪酬的决定,根除导致金融危机的无效薪酬做法,并减少美国的收入不平等。与之相对,批评人士质疑薪酬比率披露的有效性。前美国证券交易委员会委员Michael Piwowar认为,薪酬比率改革是“点名羞辱”首席执行官的民粹主义努力的结果,并公然试图限制高管薪酬。反对者还担心,薪酬比例改革为政府对公司支付高管薪酬的能力施加额外的制裁和限制打开了大门。

经过长时间的征询,SEC于2015年8月采纳了薪酬比率披露的最终版本。最终规则规定,上市公司必须在2017年1月1日以及之后开始的财年披露上述所有要求。为了遵守薪酬比率披露的要求,公司必须在年度委托声明书(annual proxy statement)中报告CEO的薪酬,其中包括总薪酬、奖金、股权奖励、养老金变动和额外补贴。薪酬比率分母报告年度公司中位数员工的薪酬。与之前的薪酬披露改革相比,薪酬比率并没有提供任何有关CEO薪酬的额外信息。相反,它提供普通员工的薪酬作为一个基准。

研究设计

1.样本构建

为了检验薪酬比率披露对首席执行官薪酬的影响,作者获得了罗素3000指数中出现的公司的首席执行官薪酬数据,并从Compustat和CRSP获取了公司财务数据,以及可用于衡量CEO总薪酬、薪酬增量和公司级控制变量的数据。作者排除了外国私人发行人和较小的报告公司(它们不需要报告薪酬比率),以及任何未披露薪酬比率的公司(不遵守规定)。

作者构建的面板数据涵盖2014-2017日历年6月30日至12月31日之间结束的财年,文章感兴趣的是,财政年度截止日期为 12 月 31 日的公司(12/31 FYE 公司)与财政年度截止日期为 2017 年 6 月 30 日至 2017 年 12 月 30 日的公司(非 12/31 FYE 公司)相比,CEO薪酬是否会显示出差异。前者被强制要求披露初始财政年度截止日期(2017 年 12 月 31 日)的薪酬比率,而后者直到 2018 日历年下半年才被要求披露薪酬比率。

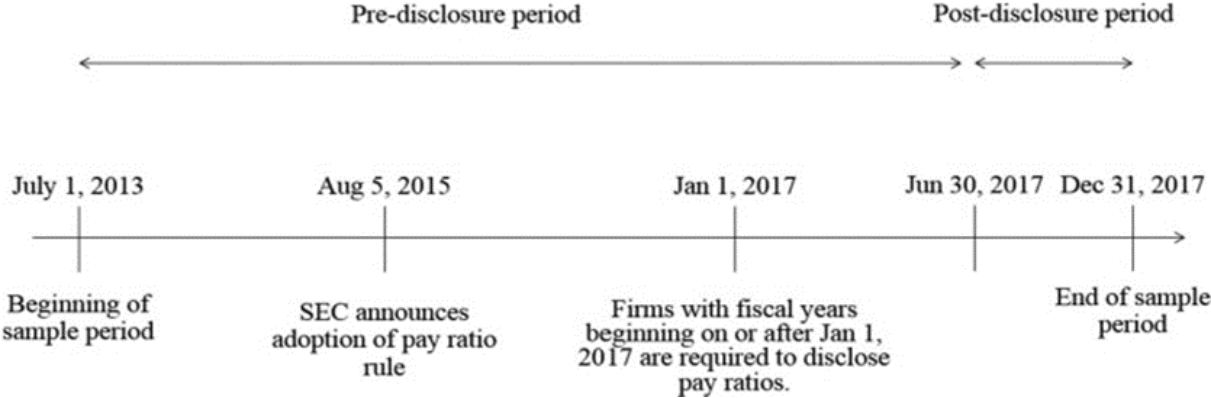

图1显示了薪酬比率披露的时间轴和文章分析的样本窗口。文章的样本开始于2014年结束的财年,为了避免《减税和就业法案》(该法案于2018年1月1日或之后开始的财政年度结束时生效)的影响,文章的样本截止于2017年结束的财年。作者的最终样本包括2013年7月至2017年12月期间的3680个公司-年度观察结果的数据,其中处理组(控制组)有3012(668)个观察结果。

-图1-薪酬比率披露时间轴

2.实证设计

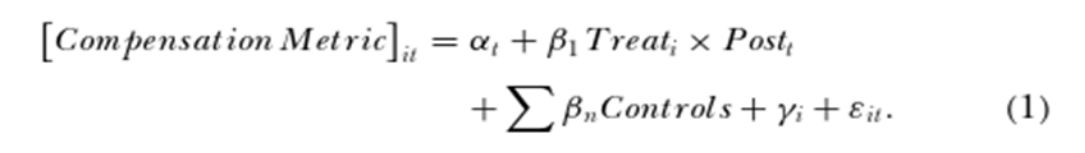

作者采用以下公式,使用普通最小二乘回归(OLS)来检验假设:

在公式(1)中,作者使用了CEO薪酬水平和CEO薪酬对股权的敏感性作为因变量。为了度量公式(1)中受薪酬比率披露要求约束的公司,文章设置了Treat指标用于区分处理组和对照组。对于会计期间截止于2017年12月31日的公司,要求在初始报告期间报告CEO薪酬比率,该指标设置为1,对于会计期间截止于2017年6月至12月30日的公司,要求在2018日历年之前报告CEO薪酬比率,该指标设置为0。Post则是代表时间的虚拟变量,对于截至2017日历年的财年,指标变量设置为1,否则设置为0。

3.汇总统计

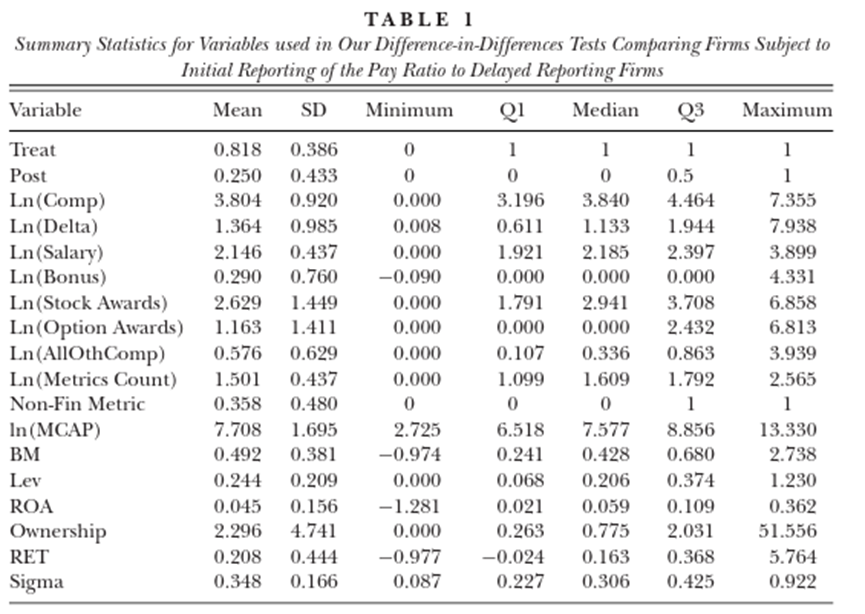

表1给出了文章主要分析中使用的所有变量的汇总统计数据。这张表显示,在文章的样本中,CEO的薪酬中值为460万美元。股价每上涨1%,CEO的财富中值就会增加21万美元。在文章的样本中,首席执行官往往领导着市值中值为20亿美元的大公司。公司平均盈利,平均资产回报率(ROA)为4.6%。此外,在文章的样本中,CEO的平均(中位数)持有该公司去年底的2.3%(0.8%)的流通股。

-表1-描述性统计

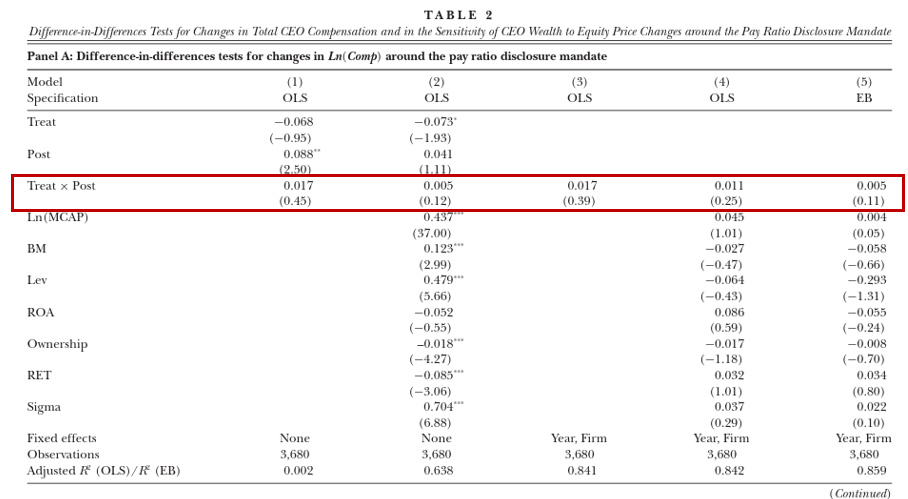

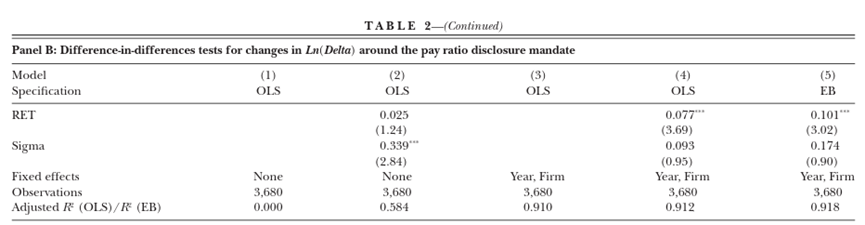

-表2- 薪酬比率披露与CEO薪酬

实证分析

1.薪酬比率披露与CEO总薪酬

表2报告了通过方程(1)估计OLS和熵平衡加权回归的结果,其中面板A中的因变量是经通胀调整的CEO薪酬的自然对数Ln(Comp)。面板A第1-5列结果显示,在首次报告薪酬比率公司相对于延迟报告的公司的CEO的总报告薪酬的差异不显著。薪酬比率披露前后首席执行官薪酬总额的变化不大,这说明董事会预计利益相关者对薪酬比率的反应不会大到需要主动调整首席执行官薪酬的程度,或者是由于需要补偿首席执行官接受外部监督的高昂成本,从而抵消了限制首席执行官薪酬的压力。

2.薪酬比率披露及CEO财富对公司绩效的敏感性

虽然文章没有发现受薪酬比率披露要求约束的公司的CEO薪酬水平发生系统性变化的证据,但这种披露可能仍会对CEO薪酬施加额外的审查,从而导致对CEO薪酬的其他因素进行主动调整。接下来,作者研究了薪酬比率披露是否会对高管薪酬对股价的敏感性(delta)产生影响。

表2的面板B报告了模型的结果,其中因变量是通货膨胀调整后的CEO delta的自然对数Ln(delta)。与文章的假设一致,第1-5列的结果显示,在薪酬比率披露后,首次报告的公司的CEO相对于延迟报告的公司,其记录的CEO delta值在统计上显著下降,文章推断,虽然董事会似乎不愿主动调整CEO薪酬水平,以回应薪酬比率披露,但他们愿意降低CEO财富对股价变化的敏感性,以应对预期中的民粹主义对薪酬差距的审查。

3.薪酬比率披露影响的横截面差异

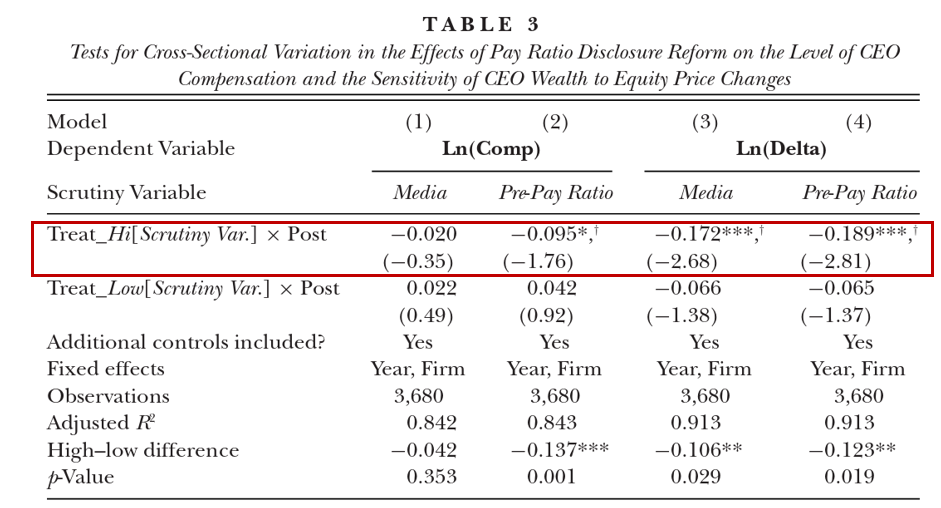

为了进一步阐明CEO delta下降背后的作用机制,作者创建了一个指标,用于衡量公司接受外部审查的可能性。作者把公司分为两类,在初始薪酬比率披露期之前的上一个财政年度,媒体文章排名前四分之一的公司(Treat_Hi Media=1)和其余公司(Treat_Low Media=1)。由于那些报告较高薪酬比率的公司将期待对首席执行官薪酬进行更严格的审查。作者又把公司分为在薪酬比率改革前(2014-2016年) 报告CEO薪酬排名前四分之一的公司(Treat_Hi PrePayRatio=1)和其余公司(Treat_Low PrePayRatio=1)。

-表3-薪酬比率披露影响的横截面分析

作者首先研究了在高审查和低审查的公司中,薪酬比率披露对CEO薪酬水平的影响。表3第1-2列的结果与表2的面板A相似,在第1列中,作者发现很少有证据表明,对于媒体覆盖率较高的公司,薪酬比改革对总CEO薪酬产生了有意义的影响。然而,第2列的结果为面临更大民粹主义压力的公司削减CEO薪酬提供了一些支持。第3-4列的结果表明,在薪酬比率改革中暴露于更高的民粹主义压力下的公司更有可能减少CEO delta。总的来说,表3中横断面测试的结果表明,董事会为响应薪酬比率披露显著降低了CEO财富对股价变化的敏感性,特别是在外部审查预计很明显的情况下。

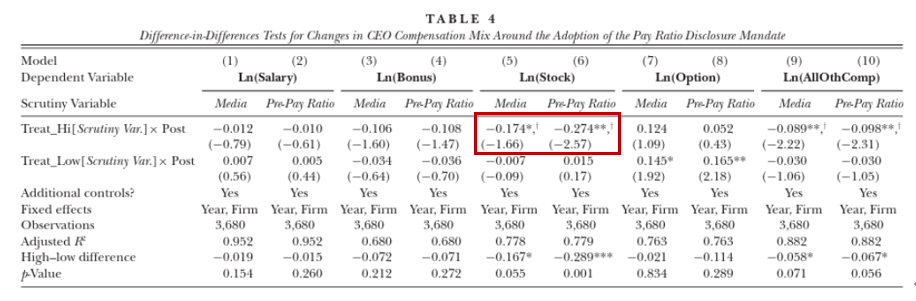

4.调整CEO薪酬结构

为了进一步理解董事会降低CEO delta的机制,文章研究了董事会是否以及如何围绕薪酬比率披露调整CEO的薪酬组合。为此,文章分别衡量了CEO经通胀调整后的薪酬的以下五个组成部分的自然对数:工资、现金奖金、股票奖励、期权奖励和所有其他工资。表4第5-6列的结果说明,在对薪酬比率进行更严格的预期审查的公司中,董事会通过减少股票奖励来降低CEO薪酬对股价变化的敏感性。

-表4-CEO薪酬结构调整

5.调整CEO激励计划奖励的绩效指标

除了调整CEO薪酬组合之外,董事会还可以调整激励计划的奖励特点来应对外部审查。作者利用Equilar(高管薪酬调查公司)提供的数据进行分析,如果CEO薪酬合同包含至少一个非财务绩效指标(比如,“多样性”、 “质量”和“安全”等),Non-Fin Metric取1。如果CEO薪酬合同包含至少一个利益相关者指标(比如,“顾客满意度”、 “员工雇佣”和“环境”等),Stakeholder Metric取1。

表5第1-2列的结果显示,当在薪酬比率初始披露后,CEO薪酬中包含至少一项非财务绩效指标的可能性显著增加了8.6%-8.7%。第3-4列的结果显示,在薪酬比率报告披露后,包含利益相关者导向的绩效指标的可能性增加了3.4%-3.6%。

表5中的证据表明,虽然最初的薪酬比率报告公司降低了CEO的薪酬绩效敏感性,但它们通过增加CEO合同中基于激励的目标的广度来补充这种激励变化,并关注更具体的利益相关者目标(如多样性、可持续性)。文章将这些变化解读为公司激励首席执行官的一种手段,同时降低产生外部各方负面反馈的可能性,并将战略目标传达给股权投资者以外的利益相关者。

-表5-CEO薪酬结构调整

进一步分析

1.围绕初始薪酬比率披露的媒体报道

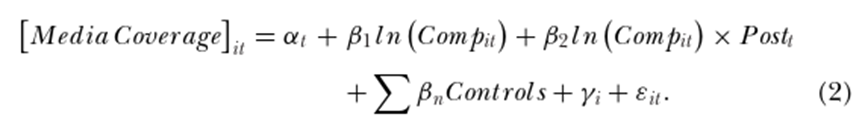

为了实证检验薪酬比率披露是否会系统性地吸引事后的重大审查,文章使用两种方法来调查围绕初始薪酬比率披露的媒体报道。首先,作者通过公式(2)中的DiD设计,用于估计薪酬比率披露对媒体报道CEO薪酬及其组成部分的影响。

公式(2)中的因变量为媒体报道,自变量为代理文件中报告的总高管薪酬的自然对数。

除方程(2)外,文章通过以下模型评估媒体对薪酬比率本身的报道(在分子中不包括CEO薪酬):

公式(3)中的因变量仍然为媒体报道,自变量是委托书中披露的CEO总薪酬与员工总薪酬中位数的比率。

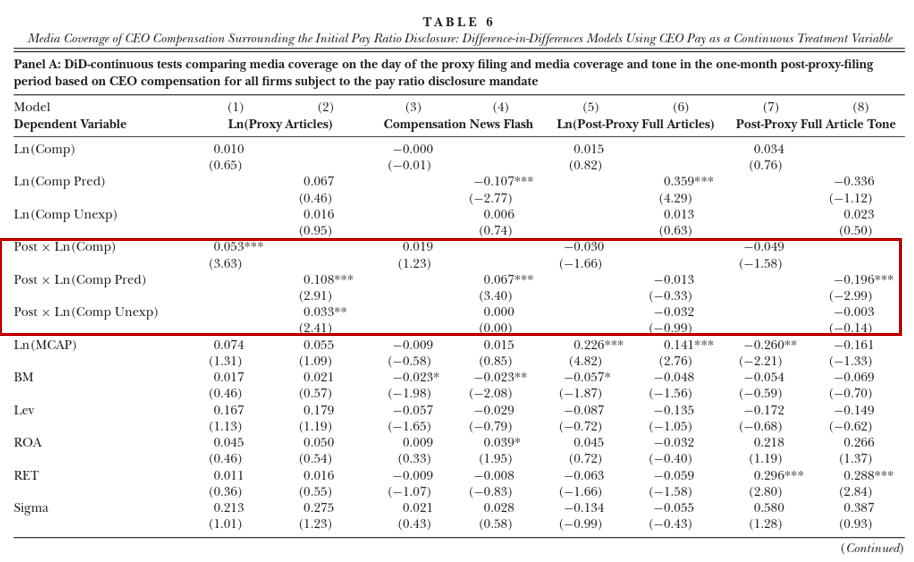

在表6中,文章给出了估计方程(2)的结果。表6第1列的结果显示,在委托声明书披露当天的媒体文章数量与CEO薪酬水平的变化更强烈。在第2列中,作者将CEO薪酬分解为预测成分和剩余成分。第2列的结果表明,在薪酬比率后的时期,委托声明书披露当天媒体覆盖率的增加对于CEO薪酬的预测和意外成分都是显著的。再看第3列和第4列中与薪酬相关的新闻快讯的发生率,初步证明了薪酬比率披露后的新闻快讯中包含了薪酬中轰动效应的成分。在第5列到第8列中,在薪酬比率披露前后一个月内,完整媒体文章的出现频率通常是相似的。然而,在薪酬比率报告期间,对于CEO薪酬较高的公司,媒体报道全文的基调明显更为消极。综合来看,文章得出结论,在薪酬比率制度下,媒体报道集中在由公司基本面解释的CEO薪酬部分。CEO薪酬较高的公司,媒体文章的语气更为负面。

-表6- 薪酬披露与媒体报道

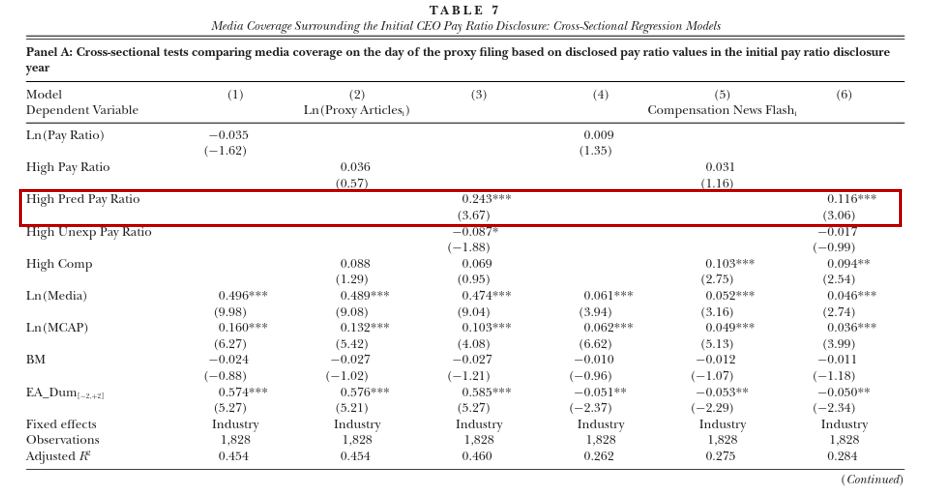

表7的面板A给出了估计方程(3)的结果。在面板A的模型(1)和(2)中,文章发现代理提交日出现的媒体文章数量与ln(Pay Ratio)和High Pay Ratio指标之间的关系不显著。为了进一步说明原因,作者将CEO薪酬比率分解为预测成分和剩余成分,以确定在这些比例的分量中媒体报道是否不同。与表6中的结果一致,代理日期媒体文章的数量在CEO薪酬比率预测成分较高的公司显著更高。

-表7- CEO薪酬披露与媒体报道的横截面分析

2.股东对初始薪酬比率披露的反应

根据表6和表7中的证据,在报告高薪酬比率的公司中,媒体的报道越来越多,越来越不利,文章接下来检查股东对薪酬差异的反应。

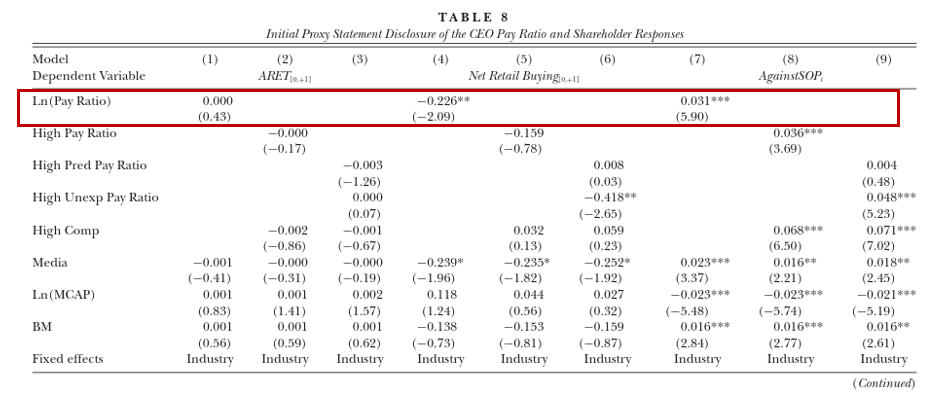

首先,文章考察了从委托声明书披露当天开始的两个交易日的异常回报。

在表8中,文章给出了对公式(3)的估计结果, ARET代表自委托声明书披露日[0,+1]开始的两个交易日窗口内,根据公司规模和B/M匹配投资组合回报调整的买入并持有异常回报率。第1列到第3列的结果表明,对于文章的样本公司,薪酬比率的披露与公告窗口市场回报无关。接下来,文章将研究散户和机构投资者群体对薪酬比率披露的反应是否不同。在表8的模型第4列到第6列中,Net Retail Buying代表用(零售购买-零售销售)/总交易量衡量的从委托声明书披露日开始的两个交易日内零售净购买活动。第4-6列的结果表明,对数调整后的薪酬比率越高意味着更多的零售销售(更少的购买)活动。在表8的第7-9列中,作者通过薪酬话语权投票来检验机构投资者对薪酬比率披露的反应的结果。AgainstSOP代表在披露CEO薪酬比率的委托书提交后的第一次股东大会上,反对薪酬意见的票数。这些模型的结果表明,披露高薪酬比和高意外薪酬比的公司对CEO薪酬的不赞成率都更大。这些结果表明个人投资者与机构投资者都以相应的方式表达了他们对薪酬差距的不满。

-表8-股东对薪酬比率披露的反应

研究结论

文章研究了SEC强制披露CEO总薪酬与员工中位数的比例对CEO薪酬的影响。这一规定的独特之处在于,薪酬比率没有提供有关首席执行官薪酬的新信息;相反,它披露了中位数员工的总薪酬,作为公司年度委托书中的一个比较数字。

利用薪酬比率披露要求的差异,文章未能发现总CEO薪酬变化对公司内部薪酬差异披露的反应的证据。然而,作者发现有力的证据表明,在披露公司中,CEO财富对股票价格变化的敏感性有所下降,表明股票表现与高管薪酬之间的联系较弱。CEO薪酬delta的下降主要集中在那些预计会受到更严格的薪酬差距审查的公司,这与导致CEO薪酬调整的昂贵的民粹主义审查是一致的。此外,在薪酬比率披露后,公司更有可能在CEO的年度激励计划奖励中包括非财务(利益相关者)指标,例如衡量可持续性或多样性的指标,这与针对预期中的民粹主义批评调整CEO激励的广泛努力相一致。或许令人惊讶的是,文章还发现,尽管媒体倾向于以消极的方式报道首席执行官的薪酬比率(在很大程度上忽视了公司的基本面),但股东却通过更大的抛售和不利的薪酬表决来惩罚公司和董事会。

Abstract:

Beginning in 2018, U.S. public firms were required to report the ratio of the chief executive officer's (CEO) compensation to their median employee's compensation in the annual proxy statement. Exploiting the staggered reporting of pay ratios, we find little evidence that total CEO compensation changes in response to pay ratio disclosure reform. However, we do find that boards significantly adjust the mix of compensation awarded by reducing the sensitivity of CEO pay to equity price changes, particularly when the CEO is likely to garner media scrutiny, and by reducing reliance on stock‐based and other compensation components that are most susceptible to media coverage surrounding the pay ratio disclosure. Firms ultimately disclosing higher pay ratios garner more media coverage around the filing of their proxy statement, and more negative‐toned coverage in the subsequent month. Finally, we find evidence that greater pay disparity is associated with greater selling activity by retail investors and more negative say‐on‐pay votes following pay ratio reform, consistent with a broad set of investors responding to public scrutiny resulting from pay ratio disclosures.