Dividend taxes and investment efficiency:Evidence from the

2003 U.S. personal taxation reform

股息税与投资效率:来自2003年美国个人所得税改革的证据

原文来源:J.B. Chay, Byung-Uk Chong, Hyun Joong Im. 2023. “Dividend taxes and investment efficiency: Evidence from the

2003 U.S. personal taxation reform” Journal of Accounting and Economics Vol.75 No.1 P101514 0165-4101.

编者按:文章利用2003年美国个人税收改革这一准自然实验,使用双重差分的方法,检验了大幅削减股息税对企业投资效率的影响。结果表明,2003年股息税的削减显著提高了美国上市公司的投资效率,减税通过缓解过度投资企业的自由现金流带来的代理问题和投资不足企业的财务约束来提高投资效率,但文章没有发现股息税削减增加了美国上市公司投资水平的证据。

一、引言

投资效率,即企业投资于净现值为正的项目的程度,对企业管理者、决策者和学者都很重要。最近的几项研究利用国际的上市公司样本(Becker et al,2013)和瑞典非上市公司(Alstadsæter et al,2017)研究了股息税削减对公司间投资分配的影响(股息税削减后,现金过剩的公司是否减少投资,而现金匮乏的公司是否增加投资),没有文章单独研究股息税削减对过度投资和投资不足的美国上市公司的投资效率的影响。

美国2003年的就业与增长税收减免协调法案将个人股息收入的最高联邦税率从38.5%降至15%。新古典公司税收理论的“传统观点”(Harberger, 1962;Feldstein, 1970;Poterba and Summers, 1984)预测,永久性股息税削减通过降低企业的资本成本,会诱导企业发行新的证券并增加投资,2003年的股息税削减降低了公司的股权成本(Dhaliwal et al,2007a),导致公司支付更多的股息(Chetty and Saez,2005)。新古典主义模型的“中性观点”(King, 1977;Auerbach, 1979;Bradford, 1981)假设新投资由留存收益融资,因此股息税与公司投资决策无关,2003年美国股息税的削减没有对美国私营企业产生任何重大的短期影响(Yagan,2015),瑞典2006年对少数股东持股公司的股息税削减了10个百分点,对多数股东持股公司的股息税削减了5个百分点,但这并没有影响总投资(Alstadsæter et al,2017)。最近的“代理冲突”模型(Chetty and Saez,2010)嵌套了“传统观点”和“中性观点”的新古典模型,抓住了现实中常见的典型代理问题,表明股息税对公司投资及其效率具有异质性影响。该模型预测,削减股息税降低了存在代理问题(即过度自由现金流问题)的不受财务约束的公司过度投资于负NPV项目的动机,提高了它们的投资效率(Jensen,1986);降低了财务受限的公司(代理问题最少)新股发行的成本,提高了投资效率。

文章从“代理冲突”模型(Chetty and Saez,2010)的含义出发,在企业投资及其效率的研究背景下,关注了异质企业对适用于应税个人投资者的大规模股息减税的反应,首次检验了股息减税对过度投资和投资不足企业投资效率的影响。由于股息税的削减的不同档次,Alstadsæter et al.(2017)与代理模型的预测相反,因此其样本不适合代理模型,与使用私营公司样本相比,使用受到相同规模的股息税削减的美国上市公司样本更适合测试代理模型的预测。文章使用双重差分的方法来确定改革对企业投资行为的影响,发现2003年的减税导致过度投资和投资不足的趋势显著下降,且过度投资的公司受到的影响更大,边际所有者可能是个人的公司比边际所有者可能是机构的公司受到的影响更大。进一步地,文章发现,高度的代理冲突增加了2003年减税对过度投资公司投资效率的影响,并通过放松投资不足企业的财务约束来缓解投资不足问题,而且税改显著降低了股权成本,但没有显著降低债务成本。

文章的贡献在于,首先,结果可以阐明“传统观点”和“中性观点”模型之间的争论,认为Chetty and Saez (2010)的代理冲突模型可以提供股息税削减对企业投资及其效率的影响的全貌。第二,鉴于2003年美国个人所得税改革只影响个人投资者而不影响机构投资者,文章采用DD方法,基于个人所有权百分比来确定改革对企业投资行为的影响。第三,文章首次检验了2003年股息税削减对公司投资效率的影响,使用美国上市公司的数据和更长的样本窗口来重点考察2003年减税对美国上市公司投资决策效率的影响。

二、研究假设

(一)股息税削减和企业投资

文章使用DD框架重新考察了税制改革是否影响了企业层面的投资水平。由于2003年的股息税减免仅适用于应税个人投资者,不适用于免税的个人投资者或机构投资者,文章借鉴Lin and Flannery’s (2013)的方法,假设公司的边际投资者是个人的概率等于个人投资者的所有权百分比。基于这些讨论,文章提出以下零假设:

假设1:2003年的股息税削减并没有增加企业投资。

(二)股息税削减和投资不足

财务受限的公司需要通过筹集外部股权或高风险债务来为投资融资。新古典主义模型的“传统观点”预测,股息税的削减减少了外部资本的成本,从而使财务受限的公司能够以较低的成本发行股票或风险债券来为投资融资,从而缓解投资不足。“代理冲突”模型预测,股息税的削减提高了投资的边际效用,但并不影响财务受限企业的投资价格,因此企业会增加投资,发行更多的股票,支付更多的股息。基于这些讨论,文章提出了以下假设:

假设2A:投资不足公司的投资效率在2003年股息税削减后有所改善。

假设2B:2003年的股息税削减放松了融资约束,降低了股权和债务成本。

(三)股息税削减和过度投资

财务不受约束的公司通过留存收益和发行无风险债务来为新投资提供资金。“中立观点”预测,股息税不影响企业投资,因此在大幅削减股息税后,企业投资不会发生变化,过度投资也不会减少。“代理冲突”模型(Chetty and Saez,2010)(管理者和股东之间的源于在职消费和优势项目的偏好差异促使股东使用昂贵的监控和业绩敏感的薪酬来激励经理投资和支付股息。股息税诱使管理者利用留存收益进行过度投资,并通过打破在职消费和股息支付之间的平衡造成了无谓损失)预测股息税削减增加了盈利项目的税后回报,而过度投资的回报不受影响,同时还增加了大股东的监督力度。因此,在有大量自由现金流的企业中,盈利企业投资增加,而多余的投资将减少,缓解了自由现金流过度投资的问题。

基于这些讨论,文章提出了以下假设:

假设3A:2003年股息税削减后,过度投资公司的投资效率有所提高。

假设3B:更严重的代理冲突加强了2003年股息税削减对过度投资公司投资效率的影响。

(四)股息和股份回购之间的替代

文章中使用的基本理论模型可以推广到包括股票回购的情况。只要2003年减税后总支出增加,主要预测就还是准确的,如果股息和股票回购之间的替代发生在2003年股息税削减之后,过度投资公司的投资效率就很难得到改善。Brown et al. (2007)认为2003年开始派发股息的公司倾向于减少股票回购,股息税削减可能导致股息取代股票回购;Chetty and Saez(2006)认为2003年股息税削减后,总支出大幅增加;Yagan(2015)也认为2003年股息税的削减增加了总支出。鉴于现有证据倾向于2003年减税后总支出的增加,文章认为扩展模型的结果与之前一致。

三、研究设计

文章选择税改时段的标准如下:首先,改革对股息最高边际税率的影响应该比对普通收入最高边际税率和资本收益最高边际税率的影响更大;第二,相对税率会受到改革的影响;第三,公司税率在此期间保持不变;第四,税收改革前后至少要有两年的数据,因为企业投资需要数年时间才能受到税收改革的影响。文章测试了美国若干次的股改数据,最终选择围绕2003年为测试期,并对1981年改革、1986年改革、1993年改革和2012年改革进行稳健性测试。

企业的边际投资者会影响企业的估值、权益成本和最优资本结构。因此,如果一家公司的边际投资者是个人投资者,公司可能会改变其投资决策。文章利用2002年的个人所有权水平来构建2003年税制改革对企业影响程度的代理,即1减去机构投资者持有的公司股份比例,个人所有权水平高于2002年样本中值的公司被归类为处理组,TREATi=1,而个人所有权水平低于2002年样本中值的公司被归类为对照组,TREATi=0。对于在2003年之后的公司年观察值,POSTt=1,否则等于0。

模型如下:

![]()

![]() 是公司第t年的投资效率。如果β为正且显著,则2003年税制改革提高了投资效率。

是公司第t年的投资效率。如果β为正且显著,则2003年税制改革提高了投资效率。

文章的样本包括在纽约证券交易所、美国证券交易所和纳斯达克上市的美国公司,时间为1999年至2007年。文章排除了金融服务部门的公司(投资政策非常不同,并且该部门受到政策和法规的限制),排除了2003年的公司年度观察值(2003年税制改革于2003年5月28日颁布)。最终的样本包括来自3051家上市公司的18179个公司年观察值。

文章使用企业实际投资与其最优投资的偏差来衡量投资无效率,因为在没有摩擦的完美市场中,企业的最优投资应该与其增长机会正相关。文章用以下回归模型定义偏差:

![]()

其中INVi,t是资本支出、收购、研究和开发费用的总和减去财产、厂房和设备的销售收入除以前期账面总资产,SGi,t-1是公司i在t-1年的销售增长率。具有正残差的公司年观测值被归类为过度投资公司,而具有负残差的公司年观测值被归类为投资不足公司,投资效率为负1乘以残差绝对值,偏离最优水平越远,意味着投资效率越低,反之亦然。

表2的面板A显示,样本的平均投资效率为11%,表明所有企业的平均偏差等于前一年总资产的11%;过度投资公司和投资不足公司的平均投资效率分别为15%和8%,表明在样本期内,美国上市公司过度投资问题的程度大于投资不足问题的程度。面板B显示2002年个人所有权的平均数(中位数)约为62.6% (65.0%),而2002年机构所有权的平均数(中位数)约为37.4% (35.0%)。

四、实证结果

(一)基准结果

1.税制改革对企业投资的影响

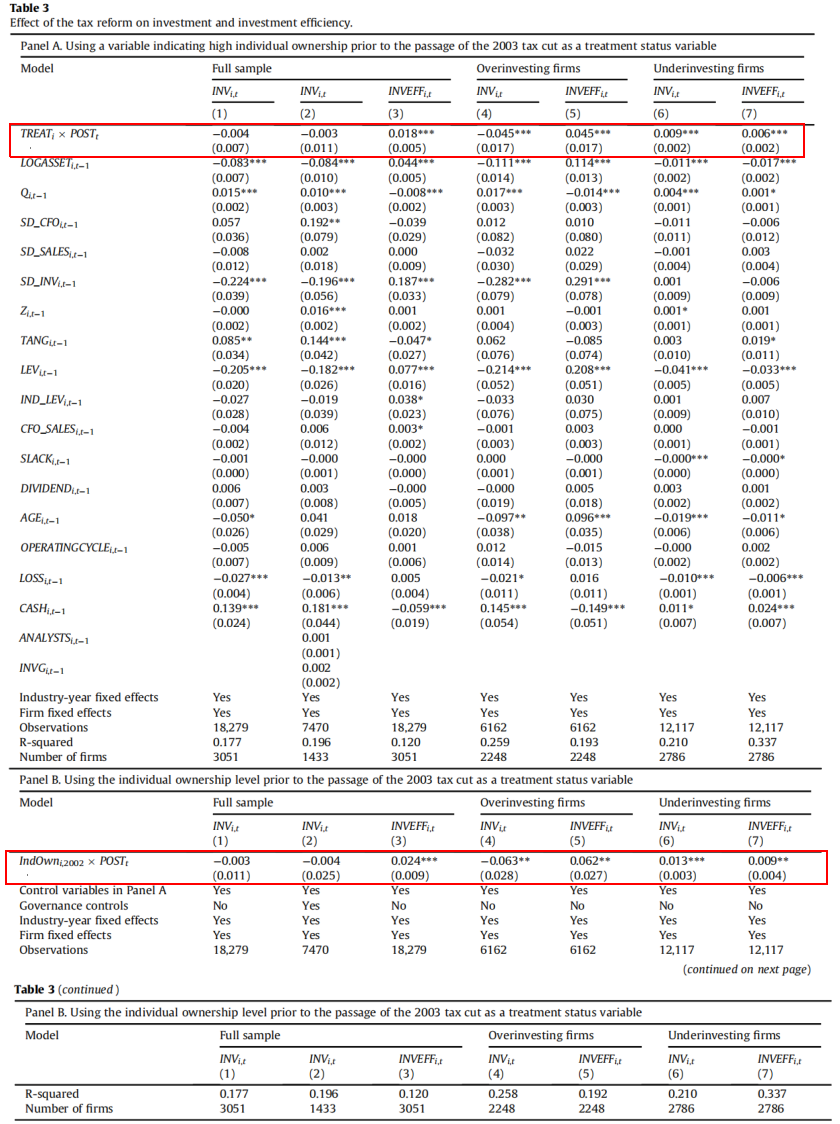

表3的面板A中的第(1)栏中主解释变量具有负的不显著的系数,表明考虑到围绕税制改革的其他因素和政策变化,2003年税制改革没有显著增加或减少企业投资,列(2)表明,加入两个衡量公司治理的变量时,结果没有变化。使用连续处理变量的面板B表明2003年的税制改革没有显著增加或减少公司投资。列(4)和(6)报告了子样本结果,减税降低了过度投资企业4.5个百分点的投资,但增加了投资不足企业0.9个百分点的投资。因此,2003年税制改革对企业投资的影响是有经济意义的。

2.税制改革对企业投资效率的影响

表3面板A中的列(3)、(5)和(7)的主解释变量的系数在1%水平上是正的显著的,表明税制改革提高了全样本企业以及过度投资和投资不足企业子样本的投资效率。在全样本中,税改提高了总资产1.8%的投资效率。子样本结果表明,税制改革提高了过度投资和投资不足企业的投资效率,但提高的程度在两组企业之间存在显著差异。税制改革使过度投资公司投资效率增加了4.5%,而投资不足公司为0.6%,表明2003年税制改革对过度投资和投资不足企业的投资效率的影响在经济上是显著的。

投资效率回归中估计的系数为0.018,过度投资公司的估计系数为0.045,投资不足公司的估计值为0.006,因此,文章推测税制改革在提高样本中过度投资公司的投资效率方面比引导投资不足的企业提高投资效率方面的作用要更有效。

(二)替代处理指标

1.替代处理状态指标

在识别对税收不敏感和对税收敏感的机构投资者时,原比率可能包含重大的测量误差。为了减少误差,文章通过使用两个替代指标来定义样本公司的处理状况。第一个指标基于对税收敏感的个人所有权和股票周转率之间的关联;第二个指标两个步骤进行的精确分类。文章首先从原始处理组中选择一个对税收更敏感的子集,然后将其与基于相同指标的控制组中选择的对税收更不敏感的子集进行比较。

构建这两个细化指标的详细程序如下。第一个细化处理状态指标是基于个人所有权和股票周转率构建的。同时拥有高个人所有权和高股票周转率的公司更有可能被对税收敏感的个人持有(Barber and Odean,2003)。文章根据股票周转率将最初的处理组和对照组分别分成五等份,然后将处理组中对税收最敏感的五分之一与对照组中对税收最不敏感的五分之一进行比较。第一个处理指标TREATTOi定义如下:如果TREATi = 1,且该公司2002年的股票周转率属于最高的五分之一,则该指标等于1,否则等于0。

第二个处理状况指标是根据个人所有权和对税收敏感的机构所有权的比例构建的。Blouin et al.(2017)提出了两个步骤将机构投资者分为税收敏感型和税收不敏感型。第一步,根据2006年收集的Form ADV文件中有关机构投资者客户的详细信息,创建了一个机构投资者校准样本,将主要客户为高净值个人的投资顾问归类为税收敏感型,并估计了一个回归模型用于预测其他机构投资者的税务敏感性。第二步,每个机构投资者根据其税收敏感的预测概率是否高于给定年份校准样本中税收敏感机构的基准百分比被分类为(非)税收敏感型,并计算公司i的对税收敏感(InsOwnTSIi,2002 )和对税收不敏感的机构所有权(InsOwnTIIi,2002),之后把原来的处理和控制组分为两个小组,从处理组中选择一个对税收更敏感的亚组,将其与从对照组中选择的一个对税收更不敏感的亚组进行比较。第二个处理指标TREATTSi定义如下:如果TREATi = 1且公司i的税收敏感机构所有权比例高于2002年样本中值,则其等于1;如果TREATi = 0且公司i的税收敏感机构所有权比例低于2002年样本中值,则其等于0。

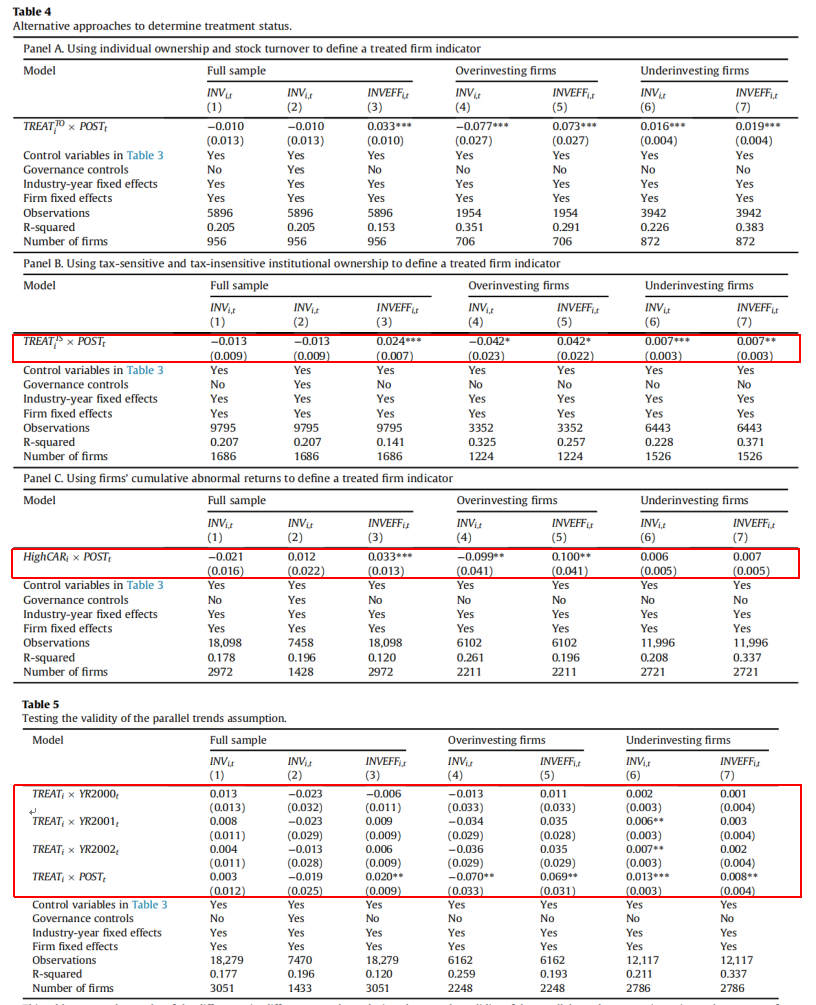

表4面板A的列(1)和列(2)与基准结果一致,列(3)显示,税制改革提高了整个样本中一般企业的投资效率,且系数变大很多,列(4)和(6)表明减税降低了过度投资公司的投资,增加了投资不足公司的投资。因此,2003年税制改革对企业投资的影响是有经济意义的。列(5)和(7)表明,2003年税收改革使过度投资公司的投资效率提高了总资产的7.3%,而投资不足公司的投资效率仅提高了总资产的1.9%。因此,基准结果不是由个人所有权的测量误差驱动的。

2.累积异常回报的处理状态指标

文章考察了2003年1月3日至9日和2003年5月14日至28日两个事件窗口中公司的异常股票收益,报纸关于减税的报道最初在2003年1月3日至9日达到顶峰,参议院的谈判在2003年5月14日有了重大突破,总统在2003年5月28日签署了该法案。如果两个异常收益都大于第五个五分位数,则HighCARi为1,否则为0。

面板C中的列(1)与基准结果一致,列(3)显示,交互项的系数在1%水平上为正且显著,表明税制改革提高了全部样本中一般企业的投资效率,表明税制改革对整体投资效率的积极影响具有很强的经济意义。第(4)和(6)列显示减税降低了过度投资公司的投资9.9个百分点,但增加了投资不足公司的投资0.6个百分点,因此,2003年税制改革对企业投资的影响是有经济意义的,列(5)和(7)表明,税改使过度投资公司的投资效率提高了总资产的10.0%,而投资不足公司的投资效率仅提高了总资产的0.7%。过度投资公司的系数在5%的水平上是显著的,而投资不足公司的系数在常规水平上不显著,对于投资不足的企业,税制改革对投资效率的影响要弱得多,文章的主要发现是稳健的。

(三)检验平行趋势假设

文章运用三个交互项:TREATi × YR2000t、TREATi × YR2001t和TREATi × YR2002t,以检验处理组和对照组是否存在平行趋势,其中YR2000t,YR2001t和YR2002t分别是表示2000,2001和2002财政年度的虚拟变量。Table 5 中除了第(6)列,所有三个交互项在所有模型中都不具有统计显著性。总的来说,这些测试结果提供了证据,表明平行趋势假设没有被违反。

(四)安慰剂检验

文章测试了股息税率没有变化的两个样本期,表6面板A中,指标变量TREATi和POSTt定义如下:如果公司i的个人所有权高于1983年的样本中值,则TREATi等于1,否则为零;如果年份在1984年之后,则POSTt等于1,否则等于0,以此类推。结果表明,交互项的系数与零没有显著差异,验证了结果的稳健性。

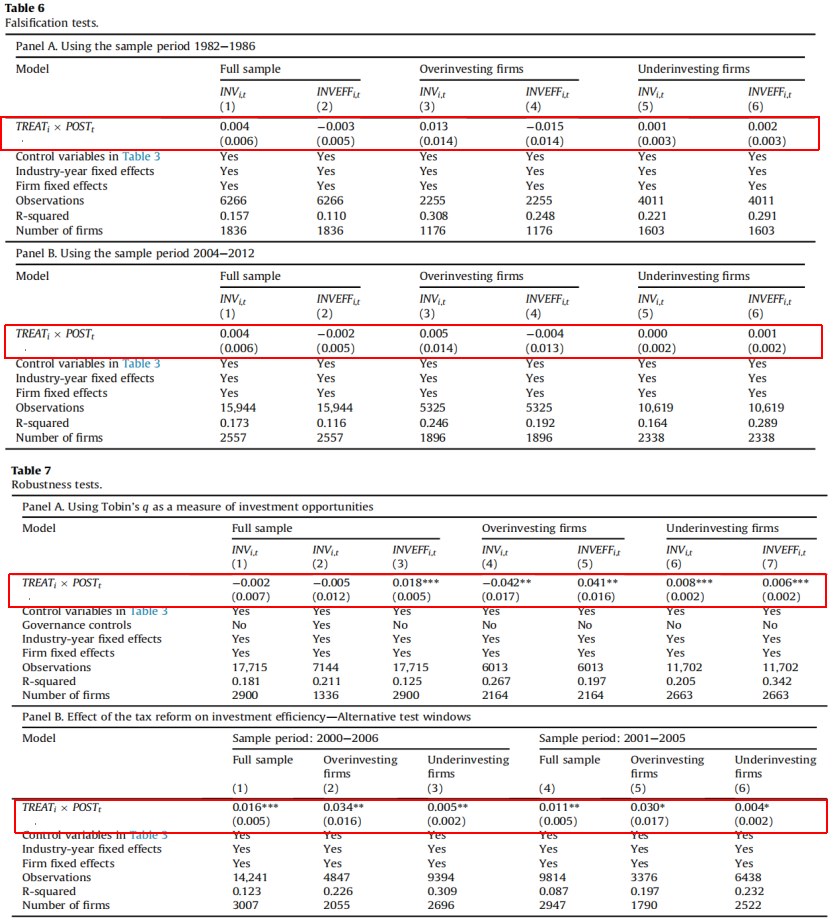

(五)稳健性检验

1.投资机会的替代性指标

文章将投资效率的大小计算为-1乘以投资对于滞后托宾q的行业年度横截面回归残差的绝对值,主要结果与原结果非常相似。

2.替代窗口

该稳健性测试基于7年时间窗口(2000年至2006年,不包括2003年)和5年时间窗口(2001年至2005年,不包括2003年)。当使用更窄的测试窗口时,结果类似,但影响的幅度稍小且不显著,即税收改革需要几年时间才能对投资决策的效率产生影响。

五、经济机制

(一)融资约束的放松

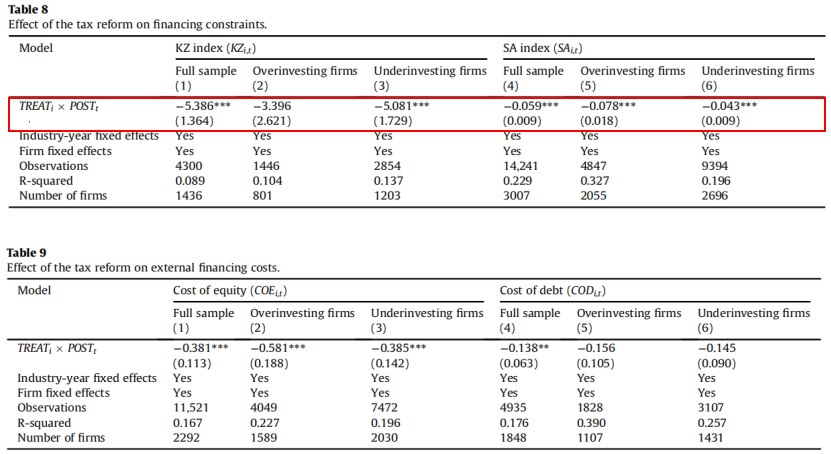

新古典主义模型的“传统观点”认为削减股息税降低了公司的资本成本,即边际投资所需的税前回报率,因为它减少了向股东分配利润时必须缴纳的税款。因此,投资不足的公司可以筹集新的投资资金并增加投资。文章假设2003年的税制改革通过放松投资不足企业的财务约束提高了投资效率。

首先,文章对2003年减税对以Kaplan and Zingales’(1997) KZ指数和Hadlock and Pierce’s (2010) SA指数衡量的融资约束的影响进行了分析。表8结果表明税制改革仅针对投资不足的企业放松了由KZ指数衡量的融资约束,降低了过度投资公司和投资不足公司的SA指数。文章对两种资本成本进行了DD分析,表9的结果表明,税制改革显著降低了股权成本,但没有显著降低债务成本。过度投资和投资不足的公司之间的结果没有太大的不同。

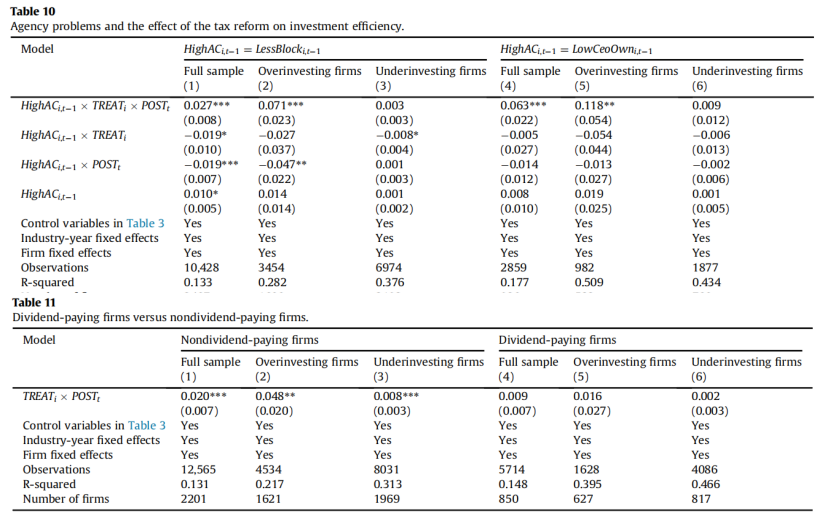

(二)减少代理冲突

文章运用大股东的数量、首席执行官(CEO)拥有的股份百分比以及所有高管拥有的股份百分比衡量股东-经理代理冲突。作为高股东-经理代理冲突(HighACi,t-1)的指标变量,文章定义了以下三个变量:(1)LessBlocki,t—1;(2)LowCeoOwni,t—1;和LowExeOwni.t-1。表10的结果表明,不考虑代理冲突措施,股息减税对投资效率的影响在代理冲突高的公司中最大。子样本分析表明,高代理冲突(以较少的大股东和较低的CEO所有权来衡量)放大了股息税削减对过度投资公司投资效率的影响。当股东-经理代理冲突严重时,2003年的股息税削减更显著地增加了过度投资公司的投资效率。

六、附加分析

(一)支付股息的公司与不支付股息的公司

文章根据公司是否在2002年支付股息将公司分为支付股息公司和不支付股息公司。现金充裕的无红利支付公司由于过多的自由现金流问题而面临更严重的股东与经理代理冲突(Jensen, 1986),因此,大幅削减股息税对过度投资公司的投资效率的影响预计对不支付股息的公司更大。此外,不支付股息的公司通常有更严重的财务约束(Almeida et al., 2004;Faulkender and Wang, 2006),因此,预计大幅度削减红利税放松融资约束的程度对于现金匮乏且不支付股息的投资不足公司更大。

表11面板A表明,2003年税制改革对公司投资效率的效应存在于不支付股利的公司,但不存在于支付股利的公司。这些结果表明,公司对股息税削减的反应集中在税改前没有支付股息的公司,这意味着不支付股息的公司特别适合实证检验本文提出的假设,很有可能代理冲突更严重的公司和财务约束更严重的公司更常见于不支付股利的公司,而不是支付股利的公司。

(二)美国股息税率变化的一致性

文章考察了美国股息税率的变化(例如,1986年的税收改革法案、1993年的综合预算调节法案、2012年的美国纳税人救济法案)是否以一致的方式影响了企业投资及其效率。结果与预测结果一致,且1986年的改革降低了股息税率,1993年和2012年的改革提高了股息税率。

七、结论

基于现有的研究表明,股息税削减应大幅降低公司的资本成本(Harberger, 1962;Feldstein, 1970;Poterba and Summers, 1984)以及企业投资应该对资本成本的变化作出敏感的反应(Hall and Jorgenson, 1967;Cummins et al., 1994;Caballero et al.,1995),政策制定者预计减税将增加企业投资和就业。

运用DD方法,文章检验了2003年股息税削减对公司投资效率的影响,结果表明,2003年税制改革通过放松对投资不足企业的财务约束和缓解过度投资企业的自由现金流问题,提高了企业的投资效率。此外,2003年的税制改革并没有对包括过度投资和投资不足企业在内的全部样本中的企业投资水平产生显著影响。

由于采用超越现有研究的改进的实证框架来测试,采用包括来自美国上市公司的数据(这些公司在公司治理方面有足够的差异,更长的样本期),以及基于公司是否过度投资或投资不足的子样本,这项研究增强了对大规模股息减税有助于提高公司投资效率并从而提高公司估值的机制的理解。

Abstract:

We examine the effect of a large dividend tax cut on corporate investment efficiency by exploiting the 2003 personal taxation reform in the U.S. as a quasi-natural experiment. Using a difference-in-differences approach based on the probability that a firm’s marginal investor was an individual investor, we show that the 2003 dividend tax cut significantly improved the investment efficiency of U.S. listed firms. However, we find no evidence that the dividend tax cut increased the level of investment of U.S. listed firms. Further, we show that the tax cut increased investment efficiency by mitigating agency problems associated with the excessive free cash flows of overinvesting firms and by relaxing the financial constraints of underinvesting firms.

封面语

文章从“代理冲突”的角度出发,完善以往文献的理论和实证,运用更加合适的美国数据重新进行了研究。首先基于全样本研究了股息税的减少对企业整体投资水平的影响,其次将公司分为投资过度和投资不足的两个子样本,研究税改对投资效率的影响。结果表明,文章结论的方向与以往的研究相近。

原文地址:

https://www.sciencedirect.com/science/article/pii/S0165410122000374