论文标题:Do Corporate Taxes Affect Executive Compensation?

中文标题:公司税会影响高管薪酬吗?

原文来源:Tobias Bornemann, Martin Jacob, Mariana Sailer. 2023. “Do Corporate Taxes Affect Executive Compensation?” The Accounting Review 98 (2):3-58.

供稿:陈馨词

封面图片来源:Pexels

编者按 :

文章基于2014年奥地利的一项限制高管薪酬总额的税收抵扣能力的监管政策,研究了公司税对于高管薪酬的影响。研究结果没有发现可抵扣限额对高管薪酬增长或薪酬构成产生了平均效应,但是发现对议价能力低和公司治理强的公司的高管产生了影响,同时高管在重新谈判后的合约期限减少。进一步分析发现,受影响的公司削减了投资和研发支出,表明股东承担一部分经济负担。由此证明税收抵扣限额政策的颁布,如2017年的《减税和就业法案》,在限制高管薪酬方面效果有限。

一、研究背景

(一)各国制度背景

2014年,奥地利引入了影响所有薪酬组成部分的高管薪酬可抵扣性限额。在奥地利公司税率为25 %的情况下,增加1美元的薪酬与改革前0.75美元的税后成本增加有关。改革后,受影响(未受影响)的高管薪酬增加1美元,导致边际税后成本为1美元(0.75美元)。同时,奥地利的改革限制了总薪酬在50万欧元以上的税收可抵扣性,同时保持公司税率不变。对每名员工每年超过50万欧元的任何类型的薪酬引入有限的税收抵扣以及高管劳动力的显著的税收增加,为文章的研究问题提供了一个合适背景。

(二)奥地利的公司治理原则和薪酬政策

第一,奥地利与许多OECD国家的治理原则具有可比性;第二,德国作为安慰剂检验的国家。

(三)奥地利的税收抵扣改革

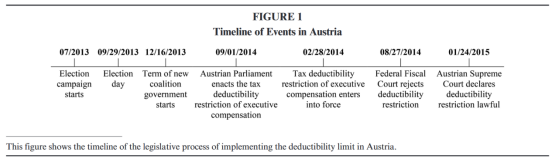

改革示意图如图1。2013年7月,随着奥地利竞选活动的启动,作为奥地利主要政党之一的奥地利社会民主党(SPO)在其竞选纲领中纳入了引入税收扣除限额的计划。尽管这些计划已经公开,其最终实施在当时具有很大的不确定性。首先,该法律最初旨在仅适用于与政府有关联的企业,并不在SPO的政治议程之首。第二,奥地利大选的结果远未确定,在民意调查中,奥地利人民党和欧洲人民党这两个主要政党都进行了激烈角逐,因此该项改革直到最终颁布后,其实施才具有可预测性。2014年2月,税收抵扣限额规定写入法律。2015年初,奥地利宪法法院宣布该项规定符合宪法。

-图1- 奥地利税收抵扣限额的改革历程

(四)理论基础

第一,在过去的十年中,经济学家、政策制定者和媒体对高额高管薪酬表示出越来越多的担忧。Piketty和Saez(2003)的研究表明,财富集中度的增加是“由于自20世纪70年代以来最高工资的大幅上涨”。因此,政策制定者经常讨论限制高管薪酬的税收抵扣能力,以抑制高管薪酬过高。

第二,先前关于高管薪酬的文献仅限于通过改变高管薪酬的构成来避免高管劳动税后负担增加的设置(Balsam and Ryan, 1996, 2007; Balsam和Yin, 2005; Gabaix和Landier, 2008; Murphy, 2013; Edmans et al., 2017; Ehrlich和Radulescu, 2017; Bird, 2018)。因此,文章设定的优点在于选择的政策使得无法通过改变高管薪酬的构成来避免税收抵扣的限制。

第三,尽管政策制定者意图通过限制税收抵扣率来减少薪酬增长,但像奥地利那样的税收抵扣限额对高管薪酬的理论影响并不清楚。这一限额的引入增加了雇佣的边际税后成本,对薪酬增长谈判形成压力。然而,由于高管的特定技能和才能形成的市场力量(Gabaix和Landier, 2008; Tervio, 2008; Kaplan, Klebanov和Sorensen, 2012),可能有能力阻止薪酬的变化。以上观点与被视为互补理论的有效契约观(Holmstrom, 1979; Grossman和Hart, 1983)和寻租观(Yermack, 1997; Core, Holthausen和Larcker, 1999; Bebchuk和Fried, 2003, 2004; Piketty, 2014; Edmans et al., 2017)均相契合。

(五)研究贡献

首先,文章对企业税收和高管薪酬的文献做出了贡献(Ehrlich和Radulescu, 2017; Bird, 2018; Hall和Liebman, 2000; Rose和Wolfram, 2000)。此外,文章还对一般意义上的企业税负和具体意义上的劳动税负的文献做出了贡献(Arulampalam, Devereux和Maffini, 2012; Fuest, Peichl和Siegloch, 2018)。结果表明,一些高管可以承担企业的税收负担,但只有在特定情况下或以缩短合约期限的形式承担。因此,通过企业税收来降低高管薪酬的政策可能不能达到政策制定者预期。

二、假说提出

文章的预测基于两个互补的理论:第一,经典经济模型(Holmstrom, 1979; Grossman和Hart, 1983; Holmstrom和Milgrom, 1987)遵循有效契约观(Murphy, 2013, 334)认为,高管薪酬被有效地设定以激励管理者,从而使公司的整体结果最大化。第二,寻租观(Bebchuk 和Fried, 2006; Frydman和Jenter, 2010; Edmans et al., 2017)认为,高管薪酬反映了经理人“俘获”董事会的能力,从而获取额外的、低效率的信息租金。基于这两种观点,文章预测如下:首先,文章讨论了平均情况下有限的税收抵扣率对高管薪酬的影响(H1a-H1c)。其次,文章讨论了在何种情况下,税收抵扣限额更能有效地降低薪酬增长率(H2a和H2b)。最后,文章讨论了高管薪酬税后成本上升如何影响企业其他决策(H3)。

(一)税收抵扣限制对薪酬合同的平均效应

首先,在有效契约观和寻租观的两种观点中,劳动力税后成本增加对薪酬的影响取决于高管的市场势力,足够强大的行政权力可以防止对个人薪酬的调整。因此,薪酬增长不受影响,要么是因为合约保持有效(有效契约观),要么是因为信息租金“不反映生产率” ( Murphy, 2013, 249),因此几乎不受任何调整(寻租观)的影响。预期高管平均拥有较高的市场势力有两个原因:一是他们提供企业特有的技能集合(Gabaix和Landier, 2008; Tervio, 2008; Kaplan et al., 2012),企业可能不愿意承担解雇的风险(D. J. Denis和D. K. Denis, 1995; Huson, Malatesta和Parrino, 2004; Bennedsen, Perez-Gonzalez和Wolfenzon, 2010; Jenter和Lewellen, 2021; Edmans et al., 2021)。第二,现任高管往往地位稳固(Shleifer和Vishny, 1989),对企业价值贡献显著(Edmans et al., 2017),或者可以利用其权力控制董事会(Yermack, 1997; Bebchuk et al., 2002)。因此,高管在公司内部拥有足够高的市场势力,从而限制税后边际成本增加影响他们的薪酬增长。

由此提出以下假设:

H1a:高管薪酬的增长并没有随着高管薪酬的税收抵扣能力的限制而降低。

H1b:高管薪酬的构成不因高管薪酬的税收抵扣能力的限制而改变。

H1c:高管的合约期限不因高管薪酬的税收抵扣能力的限制而缩短。

(二)税收抵扣限制导致高管薪酬增长下降的情况

有效契约观和寻租观均预测高管薪酬相对于企业的市场势力增加。但是相对市场势力在不同高管和不同企业之间可能存在差异:如果高管的业绩表现良好,并以其特有的技能组合(Gabaix和Landier, 2008; Tervio, 2008; Kaplan et al., 2012),为企业价值做出贡献(Edmans et al., 2017),企业就不会冒险解聘高管(Denis和Denis, 1995; Huson et al., 2004; Jenter和Lewellen, 2021),从而增加高管的相对市场势力。因此,薪酬委员会更有可能将有限的税收抵扣能力导致的税后薪酬成本增加转嫁给权力较小的低绩效高管。而且,高管可以通过控制董事会来寻租,提高其职位稳固程度(Shleifer和Vishny, 1989)。

由此提出以下假设:

H2a:在高管权力较小时,高管薪酬的增长随着高管薪酬的税收抵扣的限制而降低。

H2b:在公司治理水平较高的公司中,高管薪酬的增长幅度随着高管薪酬的税收抵扣的限制而降低。

(三)税收抵扣限制对公司其他决策的影响

如果没有或部分高管薪酬增长降低,由税收抵扣限额产生的额外税收负担需要由其他利益相关者承担。因此,即使扣除限额是为了应对高管薪酬超速增长所导致的“收入差距扩大”,但也可能导致计划之外的结果。由于高管的声誉和市场势力取决于公司业绩,因此,高管可以在公司层面采取对策来抵消增加的税收成本。首先,管理者可以削减企业的费用支出,如资本支出(Graham, Harvey和Rajgopal, 2005)或研发支出(Bange和de Bondt, 1998)。

由此提出以下假设:

H3:高管会因为税收抵扣额度有限而削减开支或进行避税。

三、研究设计

(一)回归模型

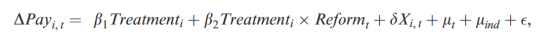

文章基于高管层面进行分析,将高管样本分为受改革影响的高管(Treatment=1),其年收入超过50万欧元,和不受改革影响的高管(Treatment=0)。采用这种方法,改革后处理组(控制组)高管的薪酬增加不再(仍然)免税,同时使用2012年和2013年的薪酬水平来定义处理组和控制组以避免改革对其分类的影响。文章使用DID方法比较改革前后(第二个差异)这两组之间的薪酬变化(第一个差异),设定的回归方程如下:

其中△Payi,t是高管i从t - 1年到t年的薪酬总额或薪酬增长率的自然对数的变化。为了检验H1b,文章使用固定补偿份额的变化(△FixShare)作为因变量来估计方程(1)。Treatment是一个指标变量,如果高管在2012年和2013年的年收入超过50万欧元,则取值为1,否则为0。此次改革将24 %的高管年度观测值归入未受影响高管组,76 %的高管年度观测值归入受影响高管组。Reform是2015年及其后等于1的虚拟变量,即该规则的第一个具有法律确定性的完整年份,其主要系数被固定效应吸收,因而β2反映了对工资增长的影响。控制变量(δXi,t)参照以往文献(Bebchuk和Grinstein, 2005; Gabaix和Landier, 2008; Bird, 2018),包括企业规模(Size)、企业绩效衡量指标(资产回报率ROA和股票回报率Return)和市账比(MTB)。文章还包括高管层面的控制变量:指标变量(DCEO),如果该高管成为CEO则其取值为1,否则为0;高管年龄(Age),以控制与年龄相关的薪酬增长趋势(Daily, Certo和Dalton 2000);虚拟变量(Withinyear),在年度内等于1,显示一个财政年度内董事会的进入和退出。文章包括年度固定效应μt和行业固定效应μind,以控制高管层面的时间和行业特定因素(Chyz和Gaertner, 2018),并对高管层面标准误差进行聚类(Petersen, 2009)。

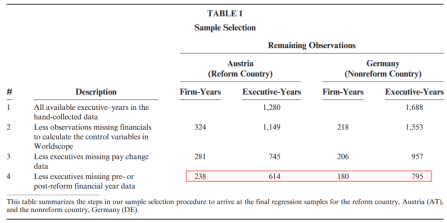

(二)数据样本

样本筛选过程如表1。文章将高管数据与Thomson Reuters Worldscope数据库中的公司级财务数据进行匹配,删除缺失公司层面财务信息的131个奥地利高管-年度观测值(115个德国高管-年度观测值),剔除缺失改革前薪酬值的535个奥地利观测值(758个德国观测值),对连续变量进行上下1%的缩尾处理,最终样本包括125个奥地利高管(162个德国高管)和614个奥地利观测值(795个德国观测值),涉及238个(180个)公司-年度。

-表1- 样本选择

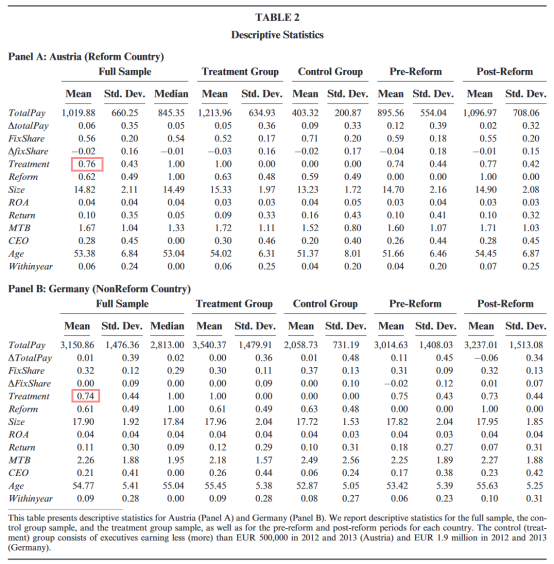

表2显示了奥地利(面板A)和德国(面板B)的汇总统计。面板A显示,奥地利的高管平均年收入为1019884欧元,年龄为53岁,约有28 %的高管在2012年至2019年间至少有1个时点担任CEO,薪酬总额几乎平均分为固定薪酬(56 %)和可变薪酬(44 %)。平均而言,未受改革影响的奥地利高管年龄为52岁,拥有8年的董事会经验,均略低于受改革影响的高管,由于2014年以后没有新的高管进入样本,所以样本高管年龄有所增长。未受改革影响的高管在盈利能力较低的较小公司工作,但是改革后相较于改革前平均薪酬增长似乎下降。面板B显示,德国企业高管的年收入平均为315万欧元。

-表2- 描述性统计

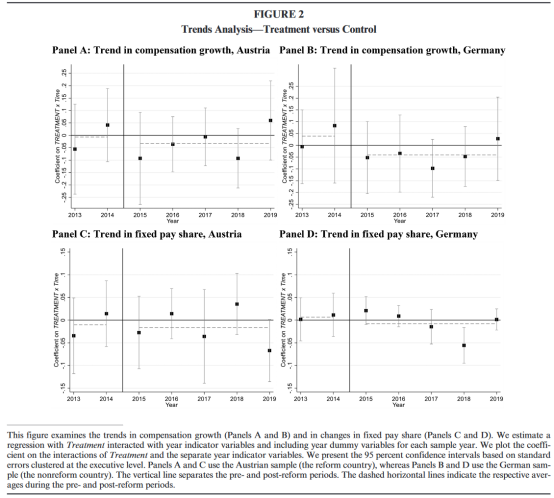

(三)平行趋势假设

图2显示了2015年之前奥地利和德国高管薪酬增长的趋势,以及与对照组相比之下处理组的固定薪酬份额。文章在面板A和B(面板C和D)中,使用△TotalPay(△FixShare)作为因变量;在面板A和C(面板B和D)使用的是奥地利(德国)的信息。DID设计要求增长和因变量在2015年税收抵扣限额颁布的第一个整年之前遵循共同趋势。不同的是,文章要求2012年至2013年和2013年至2014年的薪酬增长水平相似。结果显示,改革前处理组和对照组之间的平均差异非常接近于零,但是改革后无论是薪酬总额的增长还是薪酬的构成也都没有明显的变化。因此平均而言,税收抵扣限制对高管薪酬增长的影响有限,与H1a和H1b一致。

-图2- 平行趋势检验

四、实证分析

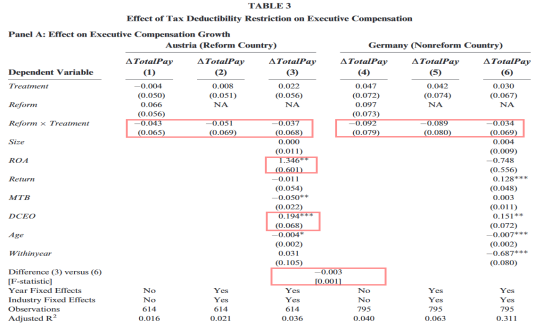

(一)改革对高管薪酬的影响(H1a和H1b)

文章的主要分析研究了薪酬成本的税收抵扣限制对薪酬增长(H1a)和薪酬构成(H1b)的影响。表3的面板A报告了奥地利高管薪酬增长(△TotalPay)的结果,结果发现,无论是不包括所有控制或固定效应(列1),只包括年份和行业固定效应(列2),或者包括控制变量、年份和行业固定效应(列3),Treatment×Reform系数在统计上和经济上都不显著,表明受影响的奥地利公司高管在税改后没有经历显著的薪酬增长变化。在列4至列6中,文章对德国进行相同上述分析,由此得到的DDD系数为-0.003,在统计上和经济上均不显著。换言之,即使三重差分系数在统计上显著,意味着引入税收抵扣限制后薪酬增长将减少0.3个百分点,这与边际税后成本从0.75美元到1美元增加了33 %相比微不足道。

-表3- 税收抵扣限制对高管薪酬的影响

(二)敏感性分析:对样本量较小的担忧

解释表3中不显著结果最具挑战性的担忧是,由于奥地利股票市场规模较小,文章的分析仅基于小样本的高管和企业,因此可能很难识别出具有统计显著性的效应。虽然以往文献也使用较小样本(Gaertner, 2014; Abernethy, Kuang和Qin, 2015),但文章分别面临H1a和H1b的非结果解释问题。为解决上述问题,文章进行了功效分析(Cohen, 1988; Faul, Erdfelder, Buchner和Lang, 2009),结果显示奥地利样本(94.8 %)、德国样本(96.9 %)和混合样本(99.7 %)避免第二类错误的概率非常高,即拒绝一个实际上是错误的零假设的可能性很小,其概率低于0.3 %。

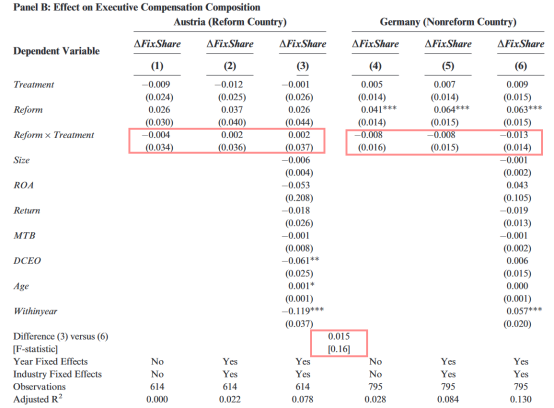

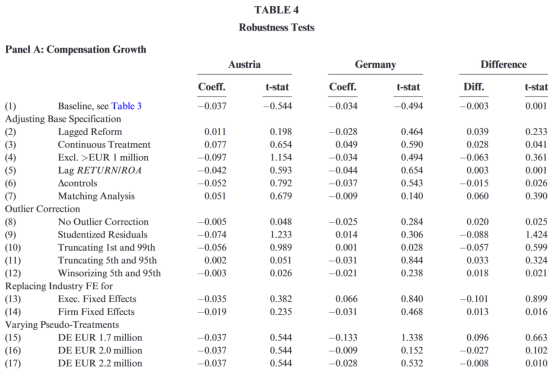

表4显示了额外测试的结果变化,报告了关于奥地利和德国的Treatment×Reform系数以及DDD系数,所有检验均包括控制变量和固定效应。面板A和面板B分别使用总薪酬的变化(△TotalPay)和固定薪酬份额的变化(△FixShare)作为因变量。第1行为基准结果,第2行将改革指标滞后一年以考虑延迟处理效应,第3行将处理指标替换为衡量2013年高管薪酬总额与改革门槛值之差的连续处理变量,第4行从奥地利样本中剔除了收入超过100万欧元的高管,第5行使用了滞后的业绩衡量指标,第6行使用了控制变量的变化(△controls),第7行使用了协变量的熵平衡。在第8行至第12行中,文章使用异常值校正的替代形式,包括不进行异常值校正,剔除学生化残差较大的观测值,在第1(5)和第99 (95)百分位进行截断,以及在第5和第95百分位进行缩尾。在第13行和第14行中,文章采用不同的固定效应结构,包括了高管固定效应和公司固定效应。最后在第15行到第17行,文章使用了德国的替代伪阈值进行回归。在以上所有测试中,文章均未发现对薪酬增长或薪酬构成有统计意义的影响,奥地利的DID系数以及DDD系数均不显著。总体而言,表4中的证据与H1a和H1b一致。然而由于奥地利市场的规模,表3和表4中结果的统计效力仍然可能会受到设定中固有的小样本的影响。

-表4- 稳健性检验

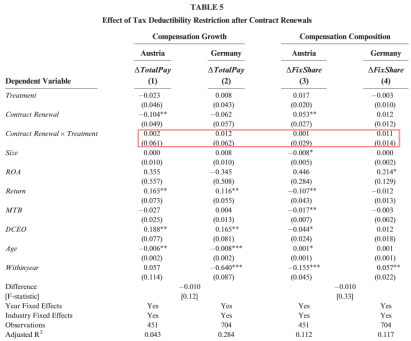

接下来,文章考察重新谈判合约发生变化的可能性,收集了关于临时合同开始和结束日的额外数据,从而研究高管特定的改革后时期。例如,如果高管在2013年签订为期四年的合同,那么该合同在2017年之前不太可能进行调整。因此,文章将因变量Reform替换为高管特定变量Contract Renewal,在改革后的第一个年度高管签订合同续约以及此后的所有年份中取值为1。表5中的结果与基准结果类似:由于税收抵扣限制,合同续约后的薪酬增长或薪酬构成在统计上无显著变化。

-表5- 税收抵扣限制对合同续约的影响

(三)改革对合同期限的影响(H1c)

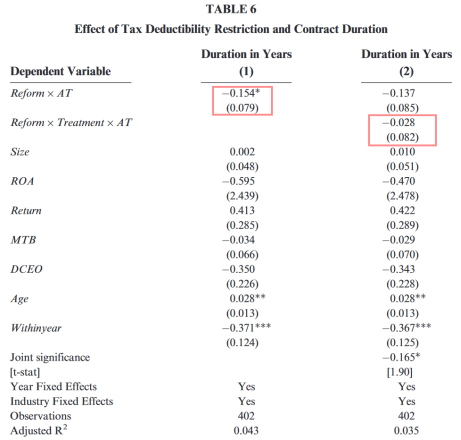

在表6第1列对奥地利和德国进行简单DID模型比较,发现奥地利的合约长度在2014年前后有所下降。接着回归DDD模型,比较奥地利和德国(第三个差异)改革前后(第二个差异)的处理组和控制组高管(第一个差异)。研究结果发现,经处理的高管的合同期限为负向影响且在统计上显著,表明平均合同期限减少了约两个月(12个月的0.165倍的联合效应)。然而,DDD估计值(Reform×Treatment×AT)在统计上并不显著,但总体上这些系数估计与高管通过减少合同长度来分担更多风险保持一致。

-表6- 税收抵扣限制对合同期限的影响

(四)异质性分析:市场势力与治理(H2a和H2b)

文章构建一个综合得分Power,包括5个公司或高管层面的业绩指标以衡量高管的市场势力,将高管分为高于和低于各自测度的组,每个衡量指标考虑行业特征以捕捉高管市场势力的一个相关但不同的特征。第一,行业均值调整的ROA。因为较高的资产回报率反映了较高的公司业绩。文章预测,相对于行业同行而言,盈利能力较高的企业中高管拥有更好的议价地位(Gabaix和Landier, 2008; Tervio, 2008)。第二,行业均值调整的Tobin’s Q。因为较高的Tobin’s Q预示着更好的增长机会(Lang, Ofek和 Stulz, 1996)。已有研究表明,具备有限(大量)增长机会的公司将薪酬与公司绩效指标联系得更少(更多)(Smith和Watts, 1992)。因此,与较高的讨价还价能力一致,薪酬增长不会降低(Murphy和Zabojník, 2004; Murphy, 2013; Frydman, 2019)。第三,行业均值调整的支付比率(Payout)。因为相对于行业同行而言,能够支付高股息的公司更具财务实力和光明前景,而支付水平较低的公司在财务上更弱。因此,文章预测后者相对于具有支付高股利能力的公司高管具有更低的议价能力(Ravid and Sudit, 1994)。最后,绩效得分中可变薪酬和总报酬的占比。因为相对于同业较高的可变薪酬份额和较高的总薪酬,表明管理层议价能力较高(Edmans et al., 2021)。总体而言,得分功效从0(所有指标低于中位数,市场势力最小)到5(所有指标高于中位数,市场势力最大)不等,较高的得分意味着较高的市场势力。回归方程为(1)式加入Power主效应以及Reform、Treatment 、Reform×Treatment与Power的交互项。

(五)企业层面的影响(H3)

文章研究了公司层面对高管薪酬的有限税收抵扣率的潜在影响(H3)。平均而言,高管并未经历更低的薪酬增长,因此企业需要通过某种方式抵消增加的税收成本。首先,管理者可以削减其他支出,例如削减资本或研发投入,或者进行额外的税收筹划。其次,由于高管面临缩短的合约期限,因此可能注重短期资本化项目(Balsam, 2002),导致投资减少。最后,管理者可以通过调整价格(成本)来提高利润率。

为了检验潜在的公司层面的结果,文章在(1)式的基础上使用不同的公司层面的业绩变量作为因变量,控制变量额外控制了销售增长和杠杆率,同时包括企业和年份固定效应,在企业层面聚类标准误差。文章使用一个虚拟变量定义公司层面的处理状态,如果至少75 %的高管受到有限的税收抵扣的影响,取值为1。

五、研究结论

文章考察了限制高管薪酬的税收可抵扣性对高管薪酬增长和薪酬构成的影响。以2014年奥地利税法变化为切入点,文章并未发现在取消50万欧元以上高管薪酬的税收抵扣后,薪酬增长降低或薪酬结构变化的证据。最后,文章提供了受影响企业投资活动减少的证据,与利益相关者必须抵消增加的高管薪酬税后成本的观点相一致。

文章研究同样具有局限性。首先,尽管研究设置内部有效性较强,但由于奥地利股票市场的规模导致样本较小。因此,使用更多的数据和其他设置的未来研究可以为高管薪酬如何变化以及公司如何应对高管薪酬的税收可抵扣限制提供更多的启示。其次,与其他国家相比,股票薪酬在奥地利并不常见。考虑以上局限性,文章结果仍然为高管超额薪酬水平和不平等程度的研究(Piketty和Saez, 2003)做出贡献。世界各地的一些政党认为,限制高管薪酬的税收抵扣可以解决薪酬过高的问题,减少收入不平等,但是文章结果却表明税收抵扣限制高管超额薪酬的能力相当有限。因此,税收抵扣限额可能不是一个有效的政策工具,只在特定的背景和情况下有效。

Abstract:

The limitation of executive compensation has been a matter of public and policy debate for at least 20 years. We examine a regulatory action in Austria in 2014 where the tax deductibility of the total value of executive compensation is unavoidably limited. We find no average effects on the growth or composition of executives’ pay. However, the deductibility limit affects the managers of firms with low bargaining power and of firms with strong corporate governance, indicating that they are affected by the deductibility limit. Additionally, the contract durations for executives decrease after renegotiation. We further find that affected firms experience cuts in investment and research and development, suggesting that shareholders bear part of the economic burden. Our results indicate that the effectiveness of other reforms, such as the Tax Cuts and Jobs Act of 2017, in restricting executive pay is rather limited.