论文标题:Political Connection and Cost of Debt: Some Malaysian Evidence

中文标题:政治关联与债务成本:基于马来西亚上市公司实证研究

原文来源: Mark A. Bliss,Ferdinand A. Gul. Political connection and cost of debt: Some Malaysian evidence[J]. Journal of Banking and Finance,2012,36(5)

供稿:车浈芳

图片来源:Pexels

编者按:

“关系型”非西方经济模式日益受到重视,马来西亚存在政治关联现象且被较好地记录,为研究该经济模式提供了较好的机会。文章基于马来西亚上市公司数据研究发现,政治关联企业被市场和审计公司认为具有较高风险,而导致较高的贷款利率。此外,文章还发现对于存在CEO兼任董事会主席现象的企业,政治关联对债务成本的影响会加剧,提高独立董事在审计委员会中的比例则可抑制该影响。该结论支持了马来西亚公司治理准则(MCCG)中旨在改善公司治理的措施,以及对审计委员会独立董事的重视。

研究背景

近几年来, “关系型”非西方经济模式开始逐渐受到学者重视,马来西亚由于存在政治关联现象而开始受到关注。1969年,马来西亚政府认为中国人控制了当地的经济,为缓解该现状,发布了新的经济政策,来增加马来西亚土著经济的参与程度。该项经济政策内容包括对部分土著企业提供便捷的银行信贷、以优惠的价格提供投资资源等,该背景下逐步形成一批具有政治关联的企业。马来西亚政治关联现象被较好的记录,为研究政治关联和债务成本之间的关系提供了一个很好的机会。

理论分析

早期学者研究发现,市场和审计公司均认为政治关联企业相较非关联企业具有较高的风险,其主要原因是政治关联企业普遍被认为效率低下。Johnson&Mitton(2003)研究发现,在1997年亚洲金融危机的早期阶段,市场预期政府将无力支持政治关联企业,政治上有利的企业实际上会失去补贴,导致政治关联企业的股价低于非关联企业。此外,Gul(2006)发现该时期政治关联企业由于被认为具有较高的风险而受到审计公司较多关注,导致被收取较高的审计费用。因此,文章推论,债权人有理由相信政治关联企业具有较高的风险而对其收取较高的利率,导致政治关联企业相较于非关联企业债务成本更高。

此外,文章还探讨了CEO兼任董事会主席(首席执行官和董事会主席为同一人)和独立董事在审计委员会中的比例对政治关联企业债务成本的影响。目前学者对CEO兼任董事会主席的合理性存在一定争议,支持者认为CEO兼任董事会主席可以更好地将信息告知董事会成员,反对者则认为,CEO兼任董事会主席将会削弱董事会监督管理层的职责。文章认为,CEO兼任董事会主席会导致政治关联企业强制披露程度较低,无关多元化水平较高,CEO薪酬水平较高以及CEO在表现不佳时被撤职的可能性较小等,因此债权人认为存在CEO兼任董事会主席现象的企业更容易因政治关联产生较高的风险,而对其收取较高的利率。另一方面,独立董事往往愿意支付较多的审计费用以获取高质量的审计服务来保护其声誉资本,避免法律责任,促进股东利益。Beasley(1996)研究发现较多的独立董事可以有效的降低财务报表欺诈。Tsui等(2001)在对香港公司的研究中发现,审计公司认为拥有较多独立董事的公司控制风险一般较低,从而收取较低的审计费用。因此,文章认为若企业独立董事在审计委员会中的比例提高,在一定程度上可降低因政治关联导致的风险,从而降低企业债务成本。

研究设计

(一)数据与样本

马来西亚公司治理准则(MCCG)从2001年6月30日终了的财政年度开始生效,并规定公司需遵守旨在加强公司治理实践的规定,MCCG提倡避免CEO在董事会中兼任董事会主席,即任何人都不应该拥有这种“无拘无束”的权力。因此文章以2001年至2004年马来西亚非金融上市公司数据为样本,共获取1667个样本数据。

(二)模型设计

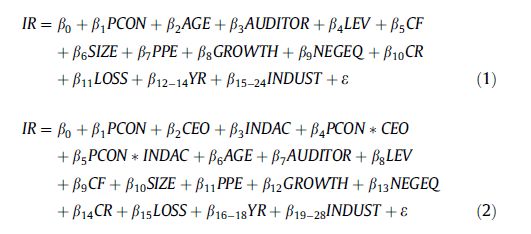

文章实证模型(1)主要用于验证企业政治关联和债务成本之间的关系,以利息支出率(IR)作为因变量反映企业债务成本,利息支出率是指企业的年利息支出除以短期和长期债务的年平均值,政治关联企业(PCON)的判定主要采用Johnson&Mitton(2003)和 Faccio(2006)判定的标准,符合两者中其中一方的标准便将企业判定为政治关联企业,同时考虑企业是否在任何一个领域具有政治联系。实证模型(2)中增加政治关联企业(PCON)与变量CEO兼任董事会主席(CEO)和独立董事在审计委员会中的比例(INDAC)的交乘项,以验证CEO兼任董事会主席和独立董事在审计委员会中的比例对政治关联企业债务成本的影响。

实证分析

文章对政治关联和债务成本之间的关系进行了实证研究,并测试了CEO兼任董事会主席和独立董事在审计委员会中的比例对两者关系的影响。针对实证模型(1),回归结果显示,政治关联企业(PCON)变量系数显著为正,表明企业政治关联与债务成本显著正相关,债权人认为政治关联公司风险更高,因此通过向这些公司收取更高的借款利息来补偿。实证模型(2)中政治关联企业(PCON)与CEO兼任董事会主席(CEO)的交乘项系数显著为正,表明存在CEO兼任董事会主席现象的企业政治关联对债务成本的影响会加剧;政治关联企业(PCON)与独立董事在审计委员会中的比例(INDAC)的交乘项系数显著为负,则说明增加独立董事在审计委员会中的比例可降低企业因政治关联导致的风险,从而降低企业债务成本。

进一步分析

文章的研究主要基于Johnson&Mitton(2003)和Faccio(2006)对政治关联企业的判定,上述回归中将Mitton或Faccio确认的企业均判定为政治关联企业。Johnson 和Mitton对政治关联企业的确认主要基于当期政府的稳定性,而Faccio对政治关联企业的确认主要基于2001年企业与(政府)部长或国会议员有关的程度或密切关系。为避免两者对政治关联企业判定的差异,文章分别按两者的判定标准进行实证研究, Johnson&Mitton(2003)确定了221家公司,Faccio(2006)确定了271家公司,文章分别进行了回归验证,回归结果与原回归一致,排除了两者对政治关联企业判定差异对结果的影响。

研究结论

文章通过研究发现,政治关联企业相较于非关联企业被市场和审计公司认为具有较高的风险,因此债权人为保障自身权益而对其收取较高的贷款利率。此外,文章还发现CEO兼任董事会主席与企业政治关联风险相关联,导致企业贷款利率较高,而审计委员会中独立董事比例的提高可降低企业控制风险。债权人对这两个因素的考虑表明债权人支持马来西亚公司治理准则中旨在改善公司治理的措施。

Abstract

This paper investigates the association between Malaysian politically connected (PCON) firms and the cost of debt. We extend previous research that finds Malaysian PCON firms are perceived as being of higher risk by the market, and by audit firms, by providing evidence that lenders also perceive these firms as being of higher risk. We also find that PCON firms have a significantly (1) higher extent of leverage, (2) higher likelihood of reporting a loss, (3) higher likelihood of having negative equity, and (4) higher likelihood of being audited by a big audit firm. We suggest that PCON firms are charged higher interest rates by lenders as a result of efficient contracting given their higher inherent risks. Additionally, we find that CEO duality present in PCON firms is perceived by lenders as being more risky, and that a higher proportion of independent directors on the audit committee mitigate this perceived risk.