论文标题:The Influence of Political Bias in State Pension Funds

中文标题:国家养老基金中政治偏好的影响后果

原文来源:Bradley, D., Pantzalis, C., Yuan, X. 2016. “The influence of political bias in state pension funds”. Journal of Financial Economics, 119(1), 69-91.

供稿:王新洁

封面图片来源:Pexels

编者按

文章采用国家养老基金股权持股样本,发现其不仅有本地偏好,还对具有政治关联的股票有政治偏好。研究发现,这种政治偏好对其基金业绩表现会产生负向影响,使得国家养老基金过长地持有具有政治关联关系的本地企业股份并表现出处置效应行为。并且政治偏好状况与企业董事会中成员和国会议员之间的亲密度成正比;企业董事会中的董事与议员联系越多,养老基金转移到风险资产管理的资金份额越多。文章认为最后为政治偏好买单的依然是纳税人和养老保险受益人。

研究背景

投资决策受到本土偏好影响,以往研究发现,无论是个人投资者还是机构投资者,其投资行为均会受到本土偏好的影响,同时普通股和州养老基金投资中也存在这种偏好。以往研究关于本土偏好的解释通常基于信息优势假说,认为投资者更加偏好本土市场进行投资,是因为投资者对于本地的公司更为熟悉,更具有信息优势。但目前有研究并不支持该假说,研究发现在国有私募股权基金中,过度权重对基金绩效有负面影响。另一种相关解释为假说为政治偏好假说,但没有对此提供直接的实证证据。

文章收集了1999年至2009年期间内部管理的州养老基金的样本,并分析公司的政治策略(即为政治行动做出贡献或进行游说)是否影响本土(州)公共养老基金的证券投资,并从以下角度进行研究:一是从政治角度考察了可能导致国家养老金基金本地偏好的因素,二是政治偏好对基金绩效的影响,三是进一步分析政治偏好对绩效的影响,四是从基金治理的角度来分析上述影响。同时为了解决内生性问题,文章使用了工具变量模型和自然实验的方法。

文章的贡献主要有以下几个方面:一是增加了有关本地偏好的现有文献,并扩展了政治与投资行为之间相互作用的文献;二是文章提供了更多关于政治因素如何导致当地投资者做出次优证券投资决策的解释;三是研究结论具有重要的政策含义,国家养老金基金经理在政治上影响了投资决策,不利于基金业绩,这表明至少有一些基金经理(受托人)没有履行仅代表计划受益人的信托义务。

假说提出、数据与变量定义

1.研究假设

有研究表明,本土股票的投资回报率波动存在一致性,通过本土基本面无法解释这一现象,并建议投资者在投资组合多元化时应考虑地域因素。并且州公共养老基金存在强烈的本土偏好,即州内股票与州外股票相比权重过高。关于这种现象共有三种解释:第一种解释,信息优势假说,州养老基金对于州内股票比州外股票有更好的信息,预测本土偏好会导致更高的投资组合回报。但是有关结论并不支持这一观点,研究发现在国有私募股权基金中,对本土股票权重过高对基金绩效有负面影响。第二种解释,当地投资者倾向于投资于他们更熟悉的公司。投资于熟悉的股票并不依赖于是否有更好的信息,但这种解释它不能预测本地企业与非本地企业的差异绩效。第三种解释是政治偏好假说,已有文献研究表示,政治压力可能是国家养老基金私募股权持有中本土偏好的一种解释,但没有对此提供直接的实证证据。

文章推测如果投资决策是出于政治考虑,基金业绩可能会受到影响,同时假设政治因素,如政策风险、国家政府诚信和政治网络与本土偏好有关。并且文章推测养老基金更有可能选择具有积极的企业政治战略的本地公司,比如那些已经采取了政治行动的公司。

2.数据

文章搜集1999年至2009年期间向美国证券交易委员会(SEC)提交的13-F报告中州公共养老基金的权益数据,并剔除连续季度报告数不满足20个的数据,最终样本包括16个州养老金计划。

董事会受托人特征的信息来自样本中州公共养老基金发布的年度财务报告,2000年以后可用的养老金计划的其他信息来自波士顿学院退休研究中心提供的公共计划数据库,国家养老金基金持有的单个公司的回报和会计信息来自证券价格研究中心(CRSP)和Compustat,PAC贡献数据和游说数据来自响应性政治中心(CRP)。同时文章从Fowler网站上搜集美国参议院和众议院的共同赞助网络数,公共诚信指数的数据来自国家诚信调查项目,宏观经济变量数据来自联邦储备经济数据(FRED),从Compact Disclosure收集了2006年之前公司的历史总部信息,而在2006年以后的几年中,使用了Compustat的最新总部信息。

3.主要变量定义

本土偏好(Local Bias)=本土公司在基金中的权重与市场中所有本地公司权重的比率减去1。本土贡献偏差(Local Contribution Bias)=基金中本土出资公司的权重与市场中所有本地出资公司权重的比值减去1。本土游说偏好(Local Lobbying Bias)=本土游说公司在基金中的权重与市场中所有本地游说公司权重的比值减去1。

实证分析

1.描述性统计

样本数据的描述性统计结果显示,基金层面共有668个基金季度观测样本,每个州养老基金平均持有1,611家公司,每家公司的平均持有价值为1,306万美元,平均总资产约为210亿美元,平均投资组合回报率为1.08%,平均交易收益为负,平均投资组合周转率为0.12,比共同基金的营业额低。同时平均6.2%的州养老基金投资于本地公司,该比例高于本地公司在市场投资组合中的权重5.5%。相对于市场投资组合而言,州养老基金倾向于增持为PAC捐款的本地公司和游说的本地公司。并且国家养老基金的本地偏好和当地政治偏好之间高度正相关。

2.实证分析

(1)养老基金持有的本地和非本地股票在购买前和购买后的表现

文章为了分析本地偏好与政治偏好对养老基金投资决策的影响,比较了(1)国家养老基金持有的本地公司、(2)非国家养老基金持有的本地公司和(3)国家养老基金持有的非本地公司在纳入基金前一年和纳入基金后一年期间的股票表现。并比较了以上三个类别中的以下四个子组:(1)与政治无关,(2)PAC贡献,(3)游说,以及(4)PAC贡献或游说,或两者兼之。

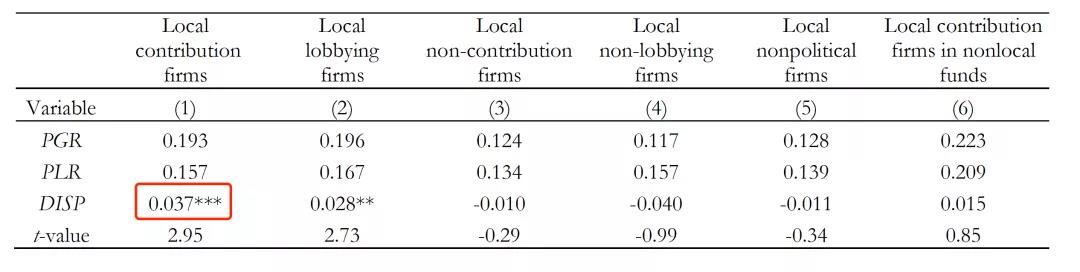

文章使用Fama和French(1993)三因素模型加上Carhart(1997)动量因子来进行时间序列回归,结果如表1所示。

表 1 本地和非本地公司的购买前和购买后经风险调整的表现

Panel A中,国家养老基金控股集团(包括本地和非本地控股)的预购表现都为正,且列(3)非本地养老金持有中,t统计量均为4以上,相较于(1)、(2)列,系数更显著。同时本地企业中,非政治关联公司的系数更显著。Panel B展示了一年的购买后绩效,结果显示由国家养老金基金持有的本地公司(非政治关联)优于没有由国家养老金基金持有的本地公司(非政治关联),这一结果支持了信息优势假说。并且非政治关联的本地公司的回归系数明显高于有政治关联的本地公司(PAC贡献与游说),这一结果支持了政治偏好假说。但是,文章将本地投资与非本地投资进行比较,发现本地投资的绩效并没有明显优于非本地投资。

(2)养老金权益绩效的多元检验

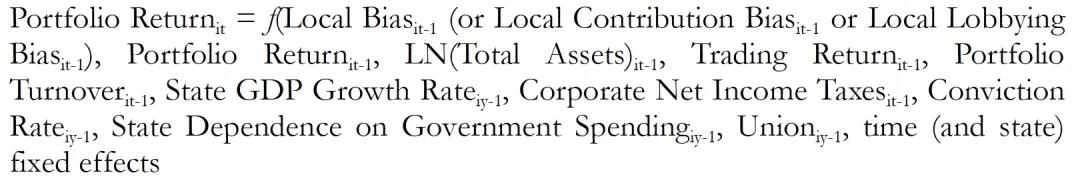

表1中的回归中未考虑基金和州级特征,文章为了更充分地控制可能影响基金业绩的因素,使用一个州内所有上市公司的市场价值进行加权最小二乘(WLS)回归,来校正因大小差异和各州市场百分比分布不均引起的异方差的权重,并加入季度固定效应。文章的模型如下所示:

Conviction Rate是衡量一个州腐败程度的指标,定义为州政客被定罪的人数除以该州上一年的总人口(以百万计)。State Dependence on Government Spending州对政府开支的依赖性:为依赖于政府支出的行业中公司的总销售额除以该州所有行业的总销售额计算得到。

表 2 本土偏好和国家养老基金表现

表2的回归结果显示,控制了其他基金和州的特征之后,养老基金投资中具有政治联系的股权部分对养老基金的业绩产生了显著的负面影响,本地贡献偏好以及本地游说偏好均会降低养老基金业绩表现。并且文章分析了本土偏好与政治偏好之间的关系,如(7)至(10)列所示,来探究政治偏好是否仅抵消了当地偏好的积极信息优势,结果显示本地贡献偏好(或本地游说偏好)的负向作用抵消了本地偏好的正向作用,即当存在政治偏好时,本地偏好的信息优势并不会给绩效带来净收益。

(3)生存分析

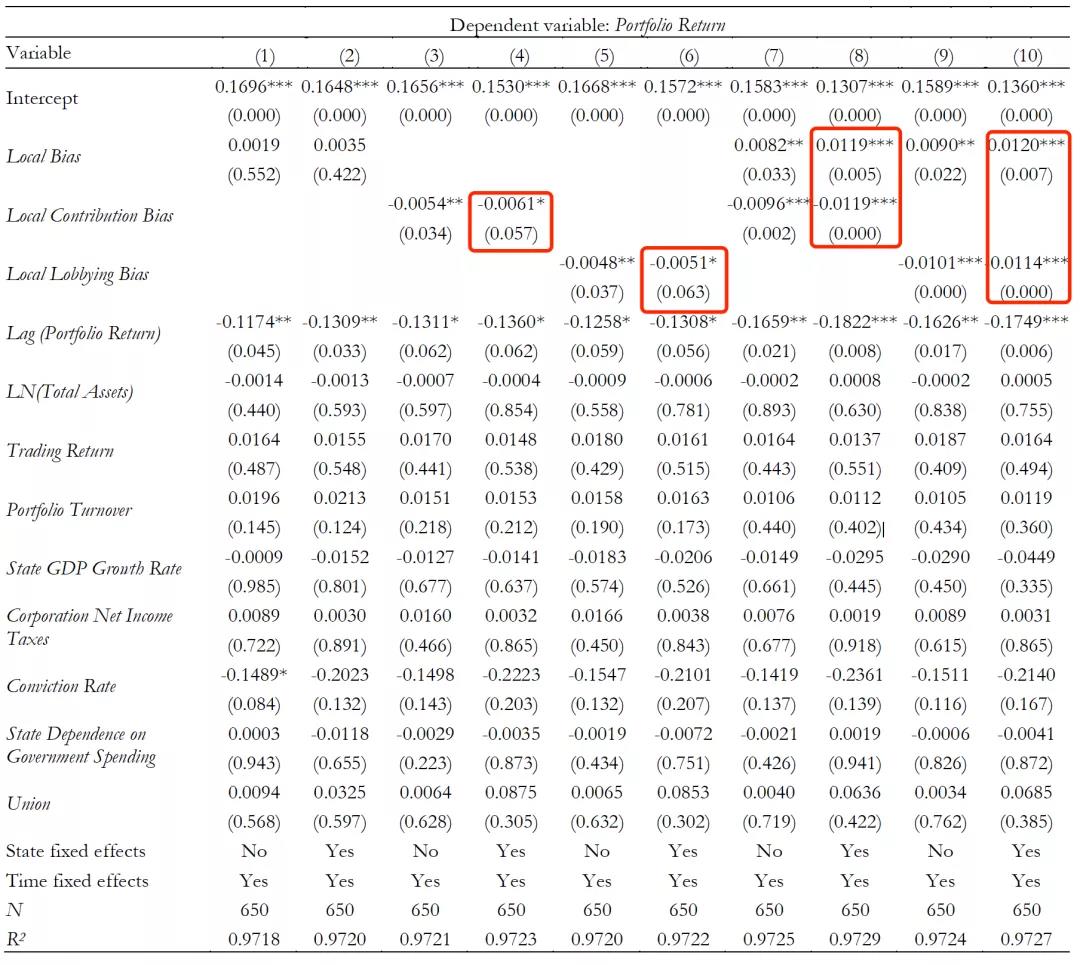

文章将进一步研究股权持有期,以确定在政治上活跃的和非政治上活跃的当地公司在投资组合中持有的时间是否存在系统性差异,并建立政治关系对国家养老基金在完全清算之前持有公司头寸的时间长度的影响模型,使用COX比例风险模型来估计洲养老基金完全清算公司的风险。

表 3 本地公司和非本地公司的持有期限

回归结果如表3所示,文章发现在模型1和模型2中,政治贡献和游说的系数均为负,表明有政治关系的本地公司在持有期限上会被持有较长时间,不太可能被国家养老基金抛售。在模型3和模型4中,文章分析了非本地公司的政治活动对持股时间的影响,结果与本地公司相似。

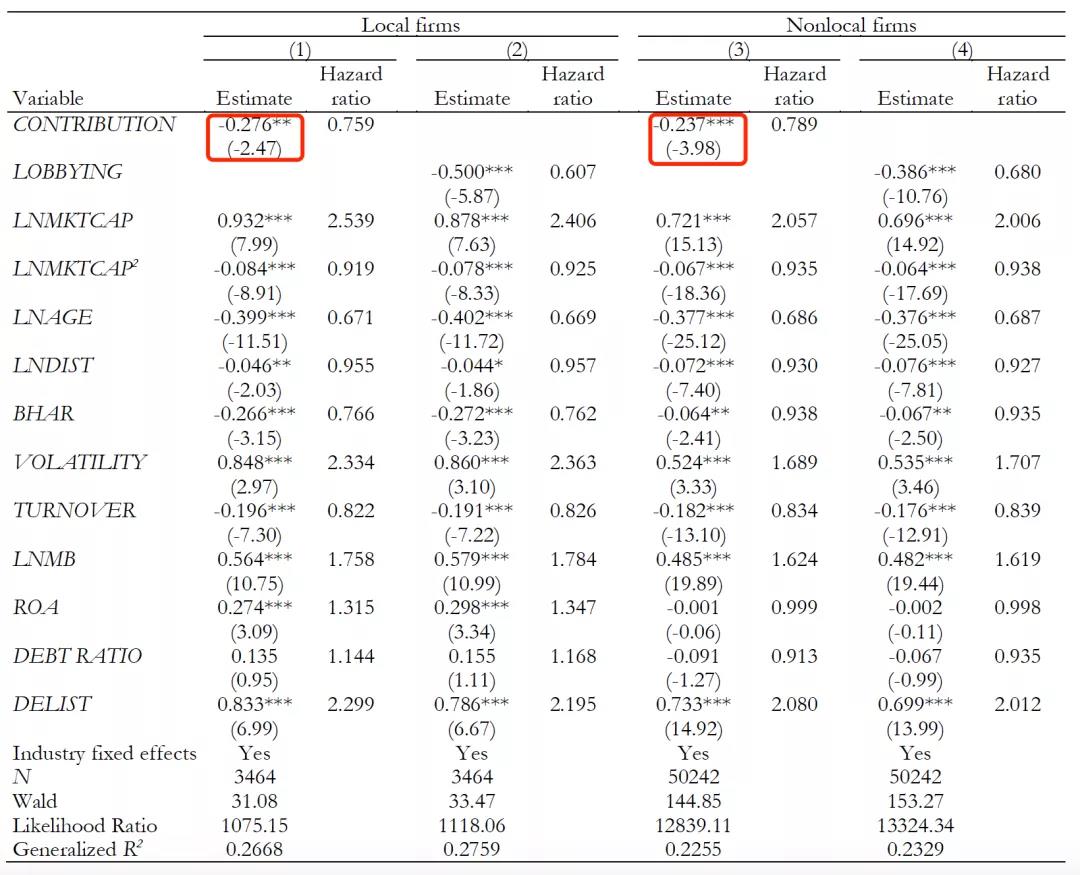

(4)处置效应

上述研究表明养老金持有政治关联股票的时间平均比持有非政治关联股票的时间长,文章参考已有文献,利用处置效应(DISP)来分析养老基金交易策略是否足够理想。处置效应指的是资本市场中普遍存在的一种投资者非理性行为,即投资者趋于过长时间的持有正在亏损的股票,而快速的卖掉正在盈利的股票。

表4 处置效应

回归结果如表4所示,其中,已实现收益的比例(PGR)是已实现收益总额除以已实现收益总额与未实现收益总额之和,已实现损失比例(PLR)是已实现损失总额除以已实现损失总额与未实现损失总额之和。结果显示,国家养老基金在其对当地政治贡献公司和政治游 说公司的投资中表现出优势,但未表现出对非政治投资的处置效应。通过上述本土政治关联股票的持有时间更长的结论,并结合处置行为的证据表明,国家养老基金倾向于将本土政治关联公司的亏损股票持有更长的时间,因此可能影响纳税人和退休人员的利益。

3.养老基金治理

(1)资金治理以及本土和政治偏好

文章将探讨治理特征与本地偏好以及政治偏好的关系,根据董事会成员的背景信息,构建治理特征变量。回归结果显示,退休系统中具有金融专业知识的受托人比例较大,对本国国有企业进行投资的倾向更高,但政治关联受托人的比例与本地偏好负相关,令人怀疑这些受托人是否存在本地公司的条件偏好。同时政治关联受托人的系数显著为正,意味着政治关联的受托人,也许在源于当地和联邦政客的政治压力下,更有可能支持当地企业投资,这种行为不符合他们代表国家雇员或计划受益人的利益的受托责任。同时文章发现,当国家GDP增长率较低时,政治偏好较高,这表明当本土经济较差时,国家养老基金更愿意支持有政治关联的本土企业。

(2)政治氛围和网络

文章将从政治氛围和本土政客网络的角度继续分析影响政治偏好的因素,回归结果显示,政治关联与本土偏好与政治偏好之间正显著相关。在国会网络中有影响力的政客可以帮助通过更多的法案,使其所在州的公司受益,因此,州公共养老金可以投资于这些公司以获取未来的增长机会。公共廉政指数与本土偏好正相关,而与本土贡献偏好和本土游说负相关,但均不显著。同时定罪率较高的州,本土偏好和政治偏好较低。

文章引入《两党竞选改革法案》(BCRA)作为对公司政治活动格局的外来冲击,对国会联系与本土偏好之间的关系进行了DID分析。回归结果显示,对于所有三种估计本土和政治偏好的交乘项系数均显著为负,这表明在2002年对与国会有密切联系的州采取行动之后,本土政治偏好的水平大大降低。

(3)受托人特征和风险资产分配

文章对州养老基金投资的风险转移进行建模分析,研究结果显示,具有政治关联的受托人与风险转移正相关,表明当董事会中当然职务或任命的受托人较多时,公共养老基金更倾向于风险投资。

4.稳健性检验

(1)工具变量法

文章使用政治联系的受托人作为政治偏好的工具变量,文章对IV进行弱IV检验,结果显示,政治联系受托人是一个弱工具变量。同时2SLS的第二阶段结果显示,预测的政治偏好变量的系数(本地贡献偏好和本地游说偏好)显著为负。

(2)自然实验

文章为解决上述弱工具变量有效性的问题,引入外来的基金董事会治理变化的自然实验。文章选取董事会构成出现重大转变的基金作为样本,比较了变更前两年和后两年的本土倾向、本土政治倾向和基金业绩,结果显示,转变后处理组的本土贡献偏好和本土游说偏好显著增加,绩效显著降低,对照组的政治偏好以及下降但不显著,绩效显著降低。这意味着在过渡后任命更多的政治受托人时,基金绩效会下降。总体而言,自然实验的结果支持文章主要发现,即政治因素在本土偏好和基金绩效中发挥了作用。

(3)其他稳健性分析

文章使用bootstrapping方法以及加权最小二乘模型进行回归,回归结果支持了上述结果,政治偏好显著降低养老基金绩效。

研究结论

文章的研究结论表明,政治干预国家养老基金将会降低养老基金的绩效,不会产生令人满意的结果。国家养老基金增持政治方面较为活跃的公司,这样做不利于基金持有的股票绩效表现;养老金持有具有政治关联的本土企业股票的时间较长,且存在处置效应;国家养老基金的政治偏好程度与基金治理特征有关。

Abstract

Using a sample of state pension funds’ equity holdings, we find evidence of not only local bias, but also bias towards politically-connected stocks. Political bias is detrimental to fund performance. State pension funds have longer holding durations of politically-connected local firms and display disposition behavior in these positions. Political bias is positively related to the percentage of politically-affiliated trustees on the board and Congressional connections. The more politically-affiliated trustees on the board, the more the fund shifts toward risky asset allocations. Overall, our results imply that political bias is likely costly to taxpayers and pension beneficiaries.